Оформить страховку на автомобиль онлайн: как сделать ОСАГО

ОСАГО – это обязательное страхование автогражданской ответственности. По закону управлять автомобилем без этой страховки запрещено. Если водитель – владелец страховки стал виновником ДТП, которое повлекло повреждения других автомобилей, страховая компания возместит этот ущерб.

Существует два основных способа оформить страховку через интернет.

Оформить ОСАГО на сайте страховой компании

Выбрать доверенную страховую компанию (СК)

Все проверенные страховые организации входят в Российский союз автостраховщиков (РСА). На его сайте можно проверить членство страховой организации в РСА, а чтобы получить детальную информацию о СК, на ее официальном сайте можно прочитать историю деятельности компании. Поможет и изучение отзывов других пользователей в интернете.

Зарегистрироваться на сайте страховой компании

После выбора подходящей СК необходимо будет зарегистрироваться, внести свои контактные данные, чтобы обеспечить доступ в личный кабинет.

Заполнить форму для оформления полиса

В поля формы нужно внести марку, модель, регистрационные данные автомобиля, год выпуска, мощность двигателя и т. д. Необходимо также указать данные собственника, страхователя и информацию о водителях, которые будут иметь право управлять транспортным средством. Чтобы оформить электронный полис ОСАГО, понадобится следующий набор документов:

- паспорт автовладельца и страхователя;

- паспорт транспортного средства (ПТС);

- свидетельство о регистрации (СТС);

- водительские права лиц, допущенных к управлению.

Вносить нужно достоверную информацию о себе. Данные будут проверяться в автоматизированной информационной системе РСА.

Оплатить полис

Когда данные подтвердятся, программа на сайте СК сама подсчитает стоимость полиса и предложит формы оплаты. Нужно будет выбрать подходящий и оплатить.

Получить электронный полис

В электронном виде полис будет выслан на адрес электронной почты. Его можно будет сохранить на смартфоне, но желательно и распечатать, чтобы на всякий случай возить с собой.

Оформление ОСАГО на портале Госуслуг

Можно оформить полис и через Госуслуги. Процедура оформления в этом случае будет короче, а алгоритм действий – схожий. Но для оформления ОСАГО нужно предварительно иметь аккаунт на Госуслугах. Если он уже есть, можно следовать алгоритму. Если нет, сначала надо завести аккаунт на Госуслугах.

На Госуслугах найдите опцию «Услуги» – «Транспорт и вождение» – «Электронное страхование».

- Выберите одну из проверенных СК.

- Переходите на официальный сайт организации и по инструкции выше заполните форму.

- Оплатите счет.

- Полис так же, как в случае, описанном выше, придет на электронную почту.

Преимущества оформления полиса ОСАГО онлайн

- Не нужно посещать офис СК лично. В этом есть и дополнительный плюс, помимо экономии времени: страховые агенты не смогут навязать дополнительные услуги.

- Безналичный расчет при оплате полиса.

- Упрощенная процедура, особенно с Госуслугами.

Ольга Шанаева

заместитель руководителя Роскачества

При покупке полиса онлайн пользуйтесь сайтами проверенных и зарекомендовавших себя на рынке страховых компаний, порталом Госуслуги. Остерегайтесь приобретения полиса ОСАГО у посредников, особенно если они предлагают оформление по ценам ниже установленных тарифов. Высока вероятность нарваться на подделку и оплату через фишинговый сайт, где есть иск лишиться не только уплаченных денег, но и доступа к своим платежным аккаунтам.

Следите за новостями, подписывайтесь на рассылку.

При цитировании данного материала активная ссылка на источник обязательна.

- автомобиль

- финансовая грамотность

Как оформить ОСАГО

Российское законодательство обязывает водителей при выезде на дорогу общего пользования иметь полис обязательного страхования гражданской ответственности автомобилиста. Эксплуатация автотранспорта без ОСАГО запрещается. Сотрудник ГИБДД имеет право проверить документ, а при его отсутствии – выписать штраф. Ещё хуже будет, если виновник в аварии управлял автомобилем без автогражданки. В этом случае он будет должен за собственный счёт произвести возмещение причинённого ущерба. По этой причине каждому водителю важно знать, как получить полис ОСАГО.

Читайте в этой статье:

Когда после приобретения автомобиля, необходимо оформить ОСАГО в 2023 году

После покупки автотранспорта законодательство отводит 10 дней на его регистрацию в дорожной полиции. В этот временной интервал необходимо оформить страховку на автомобиль. Это регламентирует закон «Об ОСАГО» в статье 4 пункте 2.

Источник возникновения права владения не имеет значения. Автомобиль может быть приобретён, получен по наследству, в оперативное либо хозяйственное управление.

Особенности оформления ОСАГО на автомобиль, купленный на новом и вторичном рынке

Для постановления автомобиля на учёт требуется действующий и правильного оформленный договор страхования. До посещения ГИБДД уже должна начать действовать автогражданка.

На автотранспорт, который не является новым, полис обычно имеется. Однако он оформлен на прежнего собственника, поэтому договор следует перезаключить. При желании можно заказать новый страховой полис ОСАГО в представительстве компании либо через специализированный сайт в интернете.

На новый автомобиль оформить ОСАГО в онлайн режиме не представляется возможным. Объясняется это тем, что в заявке следует обозначить регистрационные госномера и сведения из свидетельства о регистрации. А этой информации у собственника ещё нет. Представленные клиентом сведения должны быть сравнены с базой Союза автостраховщиков. В ней должна иметься информация о прежней страховке. А для нового автомобиля её не существует.

Оформление полиса ОСАГО на новый автотранспорт должно производиться в страховой компании. В заявлении строку о госномере не нужно заполнять. После регистрации авто следует повторно посетить офис страховщика и сообщить недостающие данные. В остальном процедура стандартная. Техосмотр для нового автомобиля не проводится.

Где можно получить страховой полис ОСАГО

Оформлять автогражданку лучше всего исключительно в лицензированных страховых организациях. Договор с ними уполномочен оформить как непосредственно страховщик, страховой брокер либо агент. Покупку можно осуществить в представительстве страховой, автомобильном салоне либо через интернет.

Требования при каждом варианте одинаковые. Со страховыми организациями можно познакомиться на официальном ресурсе РСА. Он вместе с «Единым агентом» и порталом Госуслуг предоставляет различные услуги по страхованию.

Сегодня оформить полис ОСАГО можно различными способами:

- В офисе. Данный метод является классическим. В то же время он требует немало дополнительного времени, страховые агенты стараются навязать дополнительные необязательные услуги и увеличить цену услуг.

- По телефону. При общении с оператором необходимо сообщить информацию для подачи заявления. После этого нужно договориться с курьером о встрече, оплатить услуги и получить полис ОСАГО.

- Отправка по почте. Клиент получит заказное письмо с уведомлением по почте.

- Через интернет. Сервис instore.market поможет быстро и комфортно произвести покупку.

Какие документы нужны, чтобы застраховать машину

Все страховщики требуют от клиента приблизительно одинаковый перечень документов. Это связано с тем, что многие из них указаны в законодательстве. Набор бумаг может отличаться с учётом статуса автомобилиста. От частного лица требуются такие документы:

- Заявление на оформление полиса;

- Техпаспорт либо свидетельство о регистрации автотранспорта;

- ДКП;

- Гражданский паспорт водителя;

- Водительские права всех лиц, которые допущены к управлению ТС.

Страховая компания не имеет права требовать оригиналы документов, если предшествующее соглашение было заключено с ней. Актуальность предоставленных сведений не должна подвергаться сомнению. Иногда страховые организации просят предоставить предыдущий ОСАГО.

Требуется ли предоставить автомобиль, чтобы получить ОСАГО

Страховая организация уполномочена перед заключением договора произвести осмотр транспортного средства. Для этого необходимо обсудить с собственником авто место техосмотра. При отсутствии договорённости либо оформлении Е-ОСАГО, осмотр не является обязательным. Это устанавливают правила ОСАГО в статье 1 пункте 7. Страховщик не может сослаться на этот факт, чтобы отказать клиенту.

На какой срок оформить ОСАГО

В 10 статье закона «Об ОСАГО» регламентируется, что стандартно договор заключается на 12 месяцев. В некоторых случаях сроки могут изменяться. Они могут быть уменьшены в таких ситуациях:

- Собственники транспортных средств, которые зарегистрированы в других странах и временно находятся на территории России. Страховка в таком случае должна быть оформлена лишь на время пребывания в РФ. Минимальный срок – 5 дней.

- При отсутствии диагностической карты собственник автотранспорта может заключить соглашение на период 20 дней, если машина следует на технический осмотр либо на место проведения регистрации.

Важно принять во внимание срок и сезонность действия полиса. При ограниченной эксплуатации транспортного средства можно выбрать полис со сроком меньше года. Другими словами, используемые на территории Российской Федерации транспортные средства могут быть застрахованы на любой срок от 3 до 12 месяцев.

Как получить ОСАГО, если страхователь и владелец авто разные люди

Не всегда транспортным средством пользуется только его владелец. В некоторых случаях сам хозяин имеет возможность оформить полис ОСАГО. Решить проблему можно, если назначить доверенное лицо. Для совершения сделки не требуется обращение собственника ТС. Всё что нужно – просто оформить доверенность. При её отсутствии реальный пользователь может заключить договор со страховщиком.

Страховым компаниям хорошо известен такой порядок. В их бланках даже имеются различные графы для собственника машины и страхователя. Заключить соглашения может любой водитель, который допущен к управлению автомобилем. Однако имя хозяина должно быть вписано в соглашение. В подобной ситуации нужен один из следующих вариантов:

- Оформленная раньше страховка.

- Доверенность, составленная в свободной форме (не требует нотариального заверения).

По сути, не имеет никакого значения, кто является собственником авто. Всё что требуется – просто заплатить. Для этого нужно просто ввести информацию в поле «Водитель». Другие корректировки в страховку собственник автотранспорта не сможет внести, потому что он не является страхователем.

Особенности оформления страховки через интернет

С 2015 года у автомобилистов появилась возможным страховать автотранспорт через интернет. Многие российские водители по достоинству оценили этот способ. Сегодня на законодательном уровне введено обязательство всех страховщиков предоставлять онлайн услугу.

С позиции закона юридическая сила электронного договора такая же, как и заключённого на оригинальном бумажном бланке. Е-ОСАГО является разновидностью классического страхового соглашения в цифровом виде. Сведения о соглашении вносятся в базу данных. По внешнему виду и форме электронный экземпляр во многом напоминает классический вариант.

Страховку можно оформить из любого региона Российской Федерации и даже из-за границы, при этом привязка к прописке отсутствует. Процедура является стандартной, в большинстве страховых организаций она подобная. Автомобилисту необходимо выбрать страховщика, зарегистрировать и отправить свою заявку. Все сведения будут проверены, после чего будет выполнена калькуляция цены. Пользователю останется только произвести оплату.

Будет проблематично оформить цифровой полис, если в предшествующему году автотранспорт не был застрахован, был изменён адрес прописки либо паспортные сведения страхователя.

Как выполнить оформление страховки ОСАГО в ином регионе

Федеральный закон «Об ОСАГО» устанавливает, что автомобилист может заключить соглашение с любым страховщиком на территории Российской Федерации, независимо от места прописки. Это позволяет избежать многих трудностей. Важно принять во внимание, что при возникновении страхового случая за компенсацией ущерба нужно будет обратиться туда же.

Страховщики не имеют права потребовать дополнительную документацию и справки помимо указанных в страховом законодательстве. На данный момент приобрести страховку в другой территории можно таким образом:

- Лично посетить офис страховой компании.

- Воспользоваться интернетом.

Определение стоимости полиса ОСАГО

Центральный банк РФ устанавливает коридор базового тарифа ОСАГО для различных категорий транспортных средств и статуса их владельца. Методика проведения расчёта определена Указанием ЦБР №3603-У.

Все страховщики используют одну формулу для расчёта стоимости автогражданки. В ней применяется 8 коэффициентов. Они учитывают вид транспортного средства, стаж вождения, возраст автомобилистов и безопасность вождения. Стоимость страховки зависит от региона, в котором страховые компании его устанавливают. Делается это на основе оценки убыточности соглашения в пределах определённых властями границах. Целому ряду категорий автомобилистов предоставляется дисконт.

При подписании нового соглашения применяются сведения о прошлом сроке страхования из базы Союза автостраховщиков. На многих сервисах имеются онлайн-калькуляторы, с помощью которых можно самостоятельно рассчитать стоимость ОСАГО. На практике реальная стоимость полиса будет известна только на момент подписания соглашения.

Какие трудности могут возникнуть при получении ОСАГО

Страховая компания не имеет права безосновательно отказать в оформлении ОСАГО в 2023 году. В соответствии с действующим соглашением договор является обязательным для всех. Трудностей с бланков никаких не возникает. Задержки при совершении платежей через интернет и зависания сайтов – это те проблемы, которые могут возникнуть. Встречают они редко и не могут считаться поводом для отказа в предоставлении страховых услуг.

На практике некоторые страховые компании могут считать определённые сделки невыгодными. Поэтому они и отказывают своим клиентам в предоставлении услуг. Также сотрудники страховщиков могут навязывать дополнительные услуги. Это является прямым нарушением действующего законодательства. КоАП в статье 15 пункте 34-1 устанавливает, что за необоснованный отказ в предоставлении услуг на страховую может быть наложен штраф в размере до 50000 рублей.

Гражданский кодекс РФ в статье 445 пункте 4 устанавливает возмещение расходов возможного страхователя по судебному решению при уклонении от подписания соглашения. Срок и условия начала действия договора будет определён судом. Водителям было бы полезно познакомиться со случаями, при которых в оформлении ОСАГО могут отказать.

Решение об отказе в оформлении цифровой страховки, как правило, принимается при допущении ошибок при внесении информации в формы и при указании особенностей страховки в различных регионах. Исправить ситуацию можно, обратившись в офис страховщика.

Какие документы нужны, чтобы застраховать автомобиль

Чтобы сделать полис ОСАГО, следует написать заявление и подать его страховщику. Лучше всего сделать это по образцу. Другими важными документами являются следующие:

- Диагностическая карта, получить её можно на любой лицензированной станции техобслуживания;

- Водительское удостоверение (оно не нужно только при оформлении неограниченного полиса, который стоит на 60% дороже обычного);

- Техпаспорт на транспортное средство, для недавно приобретённого авто ПТС и свидетельство о регистрации машины;

- При представлении интересов другого лица – доверенность;

- Гражданский паспорт либо иной документ, который удостоверяет личность.

Предусмотрена возможность оформить автогражданку без диагностической карты. Такое исключение сделано для недавно приобретённых автомобилей.

Правила оформления страховки на машину часто устанавливают, что при повторной покупке ОСАГО дополнительно нужно предоставить предыдущую страховку.

Как правильно оформить ОСАГО и сэкономить

Разница в цене на полисы может отличаться в разы даже в пределах одного страховщика. Сэкономить на их услугах можно следующим образом:

- Выбор самой дешевой программы. Наш сервис можете найти наиболее доступные предложения на российском рынке среди наиболее надёжных страховщиков.

- Использование акций и спецпредложений. Время от времени многие компании предлагают оформить ОСАГО на специальных условиях.

- Уменьшение срока действия полиса. Вариант идеальный для тех, кто планирует использовать транспортное средство в течение нескольких месяцев в году.

- Включение в полис водителей возрастом свыше 22 лет и с опытом свыше 3 лет. В противном случае будут использоваться сильно повышающие коэффициенты.

- Безаварийная езда. Будьте аккуратными на дороге. Это позволит экономить до 50% от стоимости полиса.

- Постановка автомобиля на учёт в территории с низким коэффициентом.

Что влияет на стоимость оформления полиса ОСАГО

На цену страхования главным образом влияет 2 параметра – базовая ставка и коэффициенты. Коридор первого устанавливает Центробанк РФ, страховой компании необходимо просто выбрать подходящее значение. Ключевыми коэффициентами являются следующие:

- Территория эксплуатации автотранспорта. Чем больше населённость города, тем больше автомобилей на его дорогах, а значит, и выше риски попасть в аварию.

- Коэффициент возраста и стажа.

- Мощность автомобиля. С его повышением возрастает опасность транспортного средства на дороге.

- Срок оформления полиса.

- Наличие ДТП в предшествующих периодах. За каждый год без аварии дополнительно начисляется 5%.

- Количество водителей, которые вписываются в полис автогражданки.

Как заранее оформить страховку ОСАГО на машину

Ряд водителей стремится заблаговременно приобрести страховку, чтобы полностью быть уверенными в отсутствии просрочки. В законодательстве просто отсутствуют ограничения по этому вопросу, однако не все страховщики идут навстречу автомобилистам.

Каждый водитель автомобиля может за месяц до завершения срока действия страховки. При этом организации по собственному усмотрению могут увеличивать данный показатель в 2 раза. Поэтому точные данные необходимо узнать напрямую в представительстве страховой компании.

Некоторые страховые организации предлагают услугу автоматического продления полиса. Это позволит пролонгировать его на месяц, на протяжении которого обязательно следует заключить новый договор страхования.

Почему стоит оформить полис ОСАГО через интернет

Желание оформить ОСАГО в 2023 году через интернет объясняется неоспоримыми преимуществами данного метода:

- Минимальные затраты времени. Наш сервис поможет быстро определить стоимость полиса и оформить его за несколько минут.

- Безопасность. Специально разработанное программное обеспечение поможет осуществлять платёж максимально безопасно. Информация защищена от перехвата. Мы сотрудничаем исключительно с надёжными страховщиками, поэтому с нашей помощью вы не оформите поддельную страховку.

- Удобство. Сразу же после оплаты на обозначенный страхователем электронный адрес будет отправлено цифровое ОСАГО. Заказать его можно из любого места, в котором имеется интернет-подключение.

- Доступность. Часовой пояс проживания не имеет значения. Сервис доступен круглосуточно, он работает без праздников и выходных.

- Простота. Даже начинающий пользователь с лёгкостью разберётся с системой. А специальные подсказки помогут не упустить ничего важного.

Преимущества оформления ОСАГО через instore.market

- Мы сотрудничаем только со страховыми организациями, рейтинг надёжности которых А+ и выше

- Наш сервис никогда не навязывает дополнительных продуктов

- Не нужно обращаться в офис, чтобы показать автомобиль либо документы

- Отличный аптайм сайта: технические работы проводятся редко и только ночью, поэтому для большинства пользователей сервис работает на 100%

- Возможность сохранить расчёты, поразмышлять и выбрать оптимальный вариант

- Застрахованный может самостоятельно решить, на какой срок оформить страховой сертификат и кого включить в него

- Возможность оплаты с помощью банковской карты

- Оформить ОСАГО можно даже за границей России

Как оформить ОСАГО онлайн: пошаговая инструкция

Наш сервис разработан для оперативного и удобного расчёта стоимости страховых продуктов, поиска наиболее выходных предложений и покупки ОСАГО. На первой странице следует указать такие данные:

- Госномер транспортного средства с обозначением региона

- Категория ТС

- Период действия полиса

Когда информация будет указана, необходимо нажать «Далее». Система произведёт поиск автомобиля клиента. Если он будет найден, тогда все данные о машине будут взяты из базы РСА. В противном случае нужно будет вручную указать сведения о марке и модели авто, годе изготовления, мощности автомобиля и регионе эксплуатации. После этого снова нужно кликнуть «Далее».

На следующем этапе необходимо обозначить, является пользователь собственником авто и страхователем. Пользователю нужно будет указать ФИО, дату рождения, номер ВУ, дату получения и начало опыта вождения. Данная информация должна быть обозначена для каждого автомобилиста, допущенного к управлению машины. Только в этом случае станет активной кнопка «Рассчитать точную стоимость». Её нужно нажать.

Пользователю останется произвести оплату и получить на свой e-mail цифровой полис. Документ необходимо распечатать и подписать. Как видно, процедура оформления ОСАГО проста и прозрачна. Она не вызовет затруднений даже у начинающего пользователя интернета.

Все об ОСАГО 2022: правила, нюансы, лайфхаки и подводные камни

Разбираемся, как сейчас работают полисы ОСАГО, сколько можно получить на ремонт и нужно ли возить с собой полис.

- Зачем нужен полис ОСАГО

- Что покрывает и не покрывает

- ОСАГО и каско

- Расчет ОСАГО

- Инструкция по оформлению

- Как получить выплату

Что такое ОСАГО?

ОСАГО — это договор обязательного страхования автогражданской ответственности водителей. После заключения договора ОСАГО страховщик обязуется за обусловленную договором плату (ее еще называют страховой премией) при наступлении страхового случая возместить потерпевшим причиненный вследствие события вред их жизни, здоровью или имуществу.

Согласно закону «Об обязательном страховании гражданской ответственности владельцев транспортных средств» [1] оформление полиса ОСАГО обязательно для каждого автовладельца.

Зачем нужен полис ОСАГО?

Полис ОСАГО нужен, чтобы застраховать ответственность каждого автомобилиста перед окружающими. Не всегда у граждан есть возможность компенсировать вред пострадавшим участникам дорожного движения. Именно по этой причине полис ОСАГО считается обязательным документом для каждого водителя и выезжать без него на дороги запрещено.

Что покроет ОСАГО?

Выплаты по ОСАГО положены за причинение вреда жизни, здоровью или имуществу потерпевших при использовании автомобиля, на который оформлен документ и только в ситуации, когда ДТП произошло на территории России.

Если застрахованный автомобилист станет виновником ДТП, то его страховая компания выплатит денежную компенсацию стоимости ремонта поврежденных автомобилей потерпевших или же проведет ремонт в пределах определенной договором страховой суммы. Максимальная сумма выплаты по ОСАГО по «железу» чужому имуществу — 400 тыс. руб.

Если потерпевшим понадобится лечение, то по ОСАГО за причинении вреда жизни или здоровью можно получить до 500 тыс. руб. — такая выплата будет распространяться на каждого потерпевшего.

Принцип работы ОСАГО такой: если в ДТП по вине застрахованного водителя будет поврежден чужой автомобиль и пострадает человек, то разбитую машину можно будет отремонтировать по ОСАГО на сумму до 400 тыс. руб. Одновременно можно будет и покрыть расходы на лечение — на сумму до 500 тыс. руб.

Если разбито два и больше автомобиля, то каждый можно отремонтировать на сумму до 400 тыс. руб. Соответственно, если проблемы со здоровьем из-за ДТП возникли у двух (или более) человек, то лечение каждого также компенсируют на сумму до 500 тыс. руб.

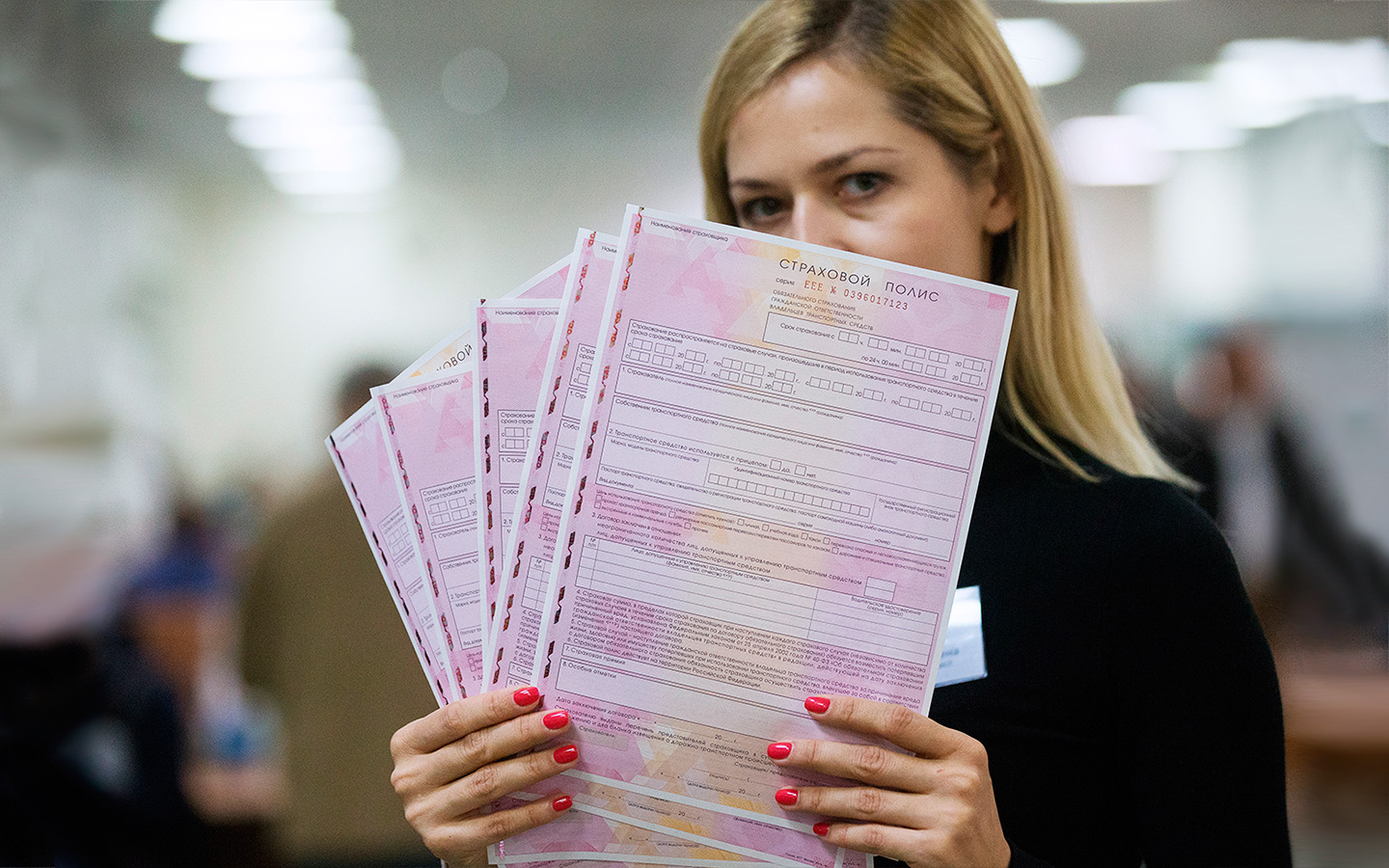

Фото: Мобильный репортер / АГН «Москва»

Ущерб имуществу можно получить в следующих ситуациях:

- застрахованный разбил один или несколько автомобилей или мотоциклов;

- автомобилист повредил светофор, дорожные знаки и дорожные конструкции;

- автомобилист повредил здание;

- автомобилист наехал на пешехода и тот получил вред жизни или здоровью.

При причинении вреда здоровью потерпевшего возмещению подлежат:

- утраченный заработок/доход;

- расходы на лечение и приобретение лекарств, на бесплатное получение которых потерпевший не имеет право (в том числе сверх базовой программы обязательного медицинского страхования).

- дополнительно понесенные потерпевшим расходы:

- на дополнительное питание;

- на протезирование;

- на посторонний уход;

- на санаторно-курортное лечение;

- на приобретение специального транспортного средства;

- расходы, связанные с необходимостью профессиональной подготовки/переподготовки потерпевшего;

- расходы, связанные с погребением потерпевшего;

- возмещение вреда в связи со смертью кормильца.

Важно, что виновник ДТП поправлять здоровье и чинить свою машину будет за свой счет.

Что не покрывает полис ОСАГО

- причинение вреда при использовании другого автомобиля, который не указан в договоре обязательного страхования;

- причинения морального вреда или возникновения обязанности по возмещению упущенной выгоды;

- причинения вреда при использовании транспортных средств в ходе соревнований, испытаний или учебной езды в специально отведенных для этого местах;

- загрязнения окружающей среды;

- причинения вреда воздействием перевозимого груза, если риск такой ответственности подлежит обязательному страхованию;

- причинения вреда жизни или здоровью работников при исполнении ими трудовых обязанностей, если этот вред подлежит возмещению в соответствии с законом о соответствующем виде обязательного страхования или обязательного социального страхования;

- обязанности по возмещению работодателю убытков, вызванных причинением вреда работнику;

- причинения водителем вреда управляемому им транспортному средству и прицепу к нему, перевозимому ими грузу, установленному на них оборудованию и иному имуществу;

- причинения вреда при погрузке груза на транспортное средство или его разгрузке;

- повреждения или уничтожения антикварных и других уникальных предметов, зданий и сооружений, имеющих историко-культурное значение, изделий из драгоценных металлов и драгоценных и полудрагоценных камней, наличных денег, ценных бумаг, предметов религиозного характера, а также произведений науки, литературы и искусства, других объектов интеллектуальной собственности;

- причинения вреда жизни, здоровью, имуществу пассажиров при их перевозке, если этот вред подлежит возмещению в соответствии с законодательством об обязательном страховании гражданской ответственности перевозчика за причинение вреда жизни, здоровью, имуществу пассажиров.

Существует ли ОСАГО без ограничений

Нет, но можно дополнительно застраховать некоторые риски при помощи полиса ДСАГО: доплатить за страховку и получить возможность повысить возможные выплаты потерпевшему в случае ДТП.

Например, если водитель устроит ДТП и ремонт автомобиля потерпевшего будет стоить не 400 тыс. руб., а 1 млн руб., то остальную сумму потерпевший может взыскать с виновника в рамках гражданского кодекса. Если у виновника будет оформлено ДСАГО на выплату до 1 млн руб., то полис покроет все убытки.

Фото: Кирилл Зыков / АГН «Москва»

Однако этот вид дополнительного страхования будет стоить дорого — в первый год пользования водителю придется оформлять и каско, да и сам размер доплаты существенен: он зависит от возраста и стажа вождения, а также от лимита покрытия сверх обязательной суммы 400 тыс. руб. и сравним с ценой полиса ОСАГО. В целом, как говорят сами страховщики, средняя выплата по ОСАГО составляет около 70 тыс. руб., что делает ДСАГО неинтересным продуктом.

Нужно ли всегда возить с собой полис ОСАГО в 2022 году?

В случае оформления электронного полиса ОСАГО, возить с собой распечатанный документ не обязательно. Но у инспектора ГИБДД не всегда есть техническая возможность оперативно выйти в интернет и проверить действительность страховки. Чтобы избежать таких проблем, страховщики настоятельно советуют всегда возить распечатанный полис ОСАГО в автомобиле.

В чем разница между ОСАГО и каско

Каско это — добровольная форма страхования собственного автомобиля и связанных с его владением рисков. В отличие от ОСАГО, водитель сам решает, оформлять ли ему каско. Условия договора по каско бывают абсолютно разными: водитель может выбрать подходящие именно ему пункты. Например, если автомобиль популярной марки и модели среди угонщиков, то стоит выбрать риск «угон».

Также по каско можно застраховать практически любой риск:

- повреждения в ДТП;

- пожар;

- падение деревьев и другие проблемы, связанные с качеством работы коммунальных служб;

- полное уничтожение;

- другие актуальные для водителя риски.

Нужно ли оформлять ОСАГО, если есть каско?

ОСАГО — обязательный вид страхования и полис каско без него не получить. Поэтому да, полис ОСАГО должен быть у всех.

Расчет ОСАГО: стоимость и коэффициенты

C августа 2020 года в России действуют новые правила расчета стоимости полисов ОСАГО. Речь идет о так называемом коэффициенте страховщика. В списке есть такие пункты как, например, пол, профессия, марка машины и многое другое.

По заявлениям Центробанка, использование страховщиками всей доступной информации о водителях повысит точность разделения водителей с низким и высоким уровнями риска и, соответственно, позволит точнее отражать в цене полиса фактический риск. А влиять на риск могут разные факторы, в том числе нарушение ПДД или иные обстоятельства: возраст транспортного средства, его пробег, семейное положение водителя и наличие у него детей, установка на автомобиле телематических устройств и так далее.

Страховщикам также важно, сколько человек будут допущены к управлению автомобилем и есть ли у страхователя в собственности другие транспортные средства. Наличие истории страхования будет плюсом, а предоставление недостоверных сведений при заключении договора — наоборот.

ТАСС» loading=»lazy»/>

Фото: Александр Рюмин / ТАСС

Стоимость договора ОСАГО определяется как произведение базовой ставки и коэффициентов. Сначала страховщики устанавливают базовый тариф автовладельца персонально: диапазон базовых ставок для владельцев легковых автомобилей в 2022 году находится в пределах от 2 224 до 5 980 рублей (ранее было 2 476–5 492 руб).

Коэффициенты устанавливает Банком России. Они зависят от следующих параметров:

- территория преимущественного использования транспортного средства;

- наличие или отсутствие страховых возмещений в предшествующие периоды;

- технические характеристики транспортного средства, а именно — мощность двигателя;

- сезонность использования транспортного средства;

- условия о допуске к управлению транспортным средством только указанных страхователем водителей или допуск водителей без ограничений;

- возраста и стажа водителей, допущенных к управлению автомобилем.

Территориальные коэффициенты могут быть такими [2]:

| Город | Территориальный коэффициент |

| Магнитогорск | 1,72 |

| Челябинск | 1,99 |

| Ярославль | 1,45 |

| Москва | 1,9 |

| Санкт-Петербург | 1,72 |

| Московская область | 1,63 |

Коэффициент страховых тарифов в зависимости от сезонности и интенсивности использования автомобиля — коэффициент КС [3].

| Сколько автомобилем будут пользоваться в течение года | Коэффициент КС |

| 2 месяца | 3 |

| 3 месяца | 0,5 |

| 4 месяца | 0,6 |

| 5 месяцев | 0,65 |

| 6 месяцев | 0,7 |

| 7 месяцев | 0,8 |

| 8 месяцев | 0,9 |

| 9 месяцев | 0,95 |

| 10 месяцев и более | 1 |

Коэффициент страховых тарифов в зависимости от количества произведенных страховщиками страховых возмещений в предшествующие периоды (далее — коэффициент КБМ):

| Коэффициент КБМ на период КБМ | Коэффициент КБМ | ||||

| 0 страховых возмещений за период КБМ | 1 страховое возмещение за период КБМ | 2 страховых возмещения за период КБМ | 3 страховых возмещения за период КБМ | Более 3 страховых возмещений за период КБМ | |

| 2 | 3 | 4 | 5 | 6 | 7 |

| 2,45 | 2,3 | 2,45 | 2,45 | 2,45 | 2,45 |

| 2,3 | 1,55 | 2,45 | 2,45 | 2,45 | 2,45 |

| 1,55 | 1,4 | 2,45 | 2,45 | 2,45 | 2,45 |

| 1,4 | 1 | 1,55 | 2,45 | 2,45 | 2,45 |

| 1 | 0,95 | 1,55 | 2,45 | 2,45 | 2,45 |

| 0,95 | 0,9 | 1,4 | 1,55 | 2,45 | 2,45 |

| 0,9 | 0,85 | 1 | 1,55 | 2,45 | 2,45 |

| 0,85 | 0,8 | 0,95 | 1,4 | 2,45 | 2,45 |

| 0,8 | 0,75 | 0,95 | 1,4 | 2,45 | 2,45 |

| 0,75 | 0,7 | 0,9 | 1,4 | 2,45 | 2,45 |

| 0,7 | 0,65 | 0,9 | 1,4 | 1,55 | 2,45 |

| 0,65 | 0,6 | 0,85 | 1 | 1,55 | 2,45 |

| 0,6 | 0,55 | 0,85 | 1 | 1,55 | 2,45 |

| 0,55 | 0,5 | 0,85 | 1 | 1,55 | 2,45 |

| 0,5 | 0,5 | 0,8 | 1 | 1,55 | 2,45 |

Коэффициент страховых тарифов в зависимости от технических характеристик (мощности двигателя) транспортного средства (далее — коэффициент КМ):

| № / п/п | Мощность двигателя (лошадиных сил) | Коэффициент КМ |

| 1 | 2 | 3 |

| 1 | До 50 включительно | 0,6 |

| 2 | Свыше 50 до 70 включительно | 1 |

| 3 | Свыше 70 до 100 включительно | 1,1 |

| 4 | Свыше 100 до 120 включительно | 1,2 |

| 5 | Свыше 120 до 150 включительно | 1,4 |

| 6 | Свыше 150 | 1,6 |

Есть ли скидки на ОСАГО?

ОСАГО — это обязательный вид страхования. Тарифы устанавливает государство и к ним нельзя применять скидки. Если водителю предлагают неожиданные скидки, не связанные с безаварийным вождением (КБМ), скорее всего, это мошенничество.

Фото: Кирилл Зыков / АГН «Москва»

Как уточнили в РСА, есть только несколько исключений, которые позволяют снизить стоимость полиса. Так, статьей 17 закона об ОСАГО установлены компенсации инвалидам, оплатившим страховую премию по договору ОСАГО, в размере 50% от страховой премии. Компенсация осуществляется органами государственной власти после оплаты страховой премии. Кроме того, органы государственной власти и органы местного самоуправления вправе устанавливать иные категории граждан, которым осуществляется частичная или полная компенсация оплаченной страховой премии.

Также граждане вправе заключить договор ОСАГО с учетом ограниченного использования транспортного средства. Например, водитель обязуется ездить на машине только летом. Так можно значительно уменьшить размер страховой премии.

Как оформить полис ОСАГО

Полис ОСАГО можно оформить двумя способами: лично в офисе страховой компании или приобрести Е-ОСАГО.

Документы для оформления ОСАГО:

- паспорт страхователя и владельца автомобиля (часто это один и тот же человек);

- водительские удостоверения всех допущенных водителей;

- свидетельство о регистрации (СТС);

- паспорт транспортного средства (ПТС или ЭПТС).

В 2022 году страховые компании оформляют полисы ОСАГО без проверки диагностических карт.

Все эти документы нужно предъявить в страховой компании и оформить полис. В соответствии с пунктом 1.7 Правил ОСАГО, при заключении договора страховщик вправе провести осмотр транспортного средства. Однако на практике это происходит крайне редко.

В случае оформления Е-ОСАГО на сайте страховой компании автомобилисту нужно будет самостоятельно ввести все данные. При покупке электронного ОСАГО, полис пришлют на электронную почту. Важно, что ошибаться при вводе данных о себе и автомобиле нельзя. Если водитель случайно введет, например, некорректную информацию о мощности мотора, и страховая компания об этом узнает, то страховщик аннулирует полис ОСАГО, а выплаченную за него премию оставит себе. Это делается, чтобы защититься от мошенников, которые вводят неправильные данные, занижая тем самым стоимость ОСАГО.

Как проверить полис ОСАГО

Иногда автомобилисты оформляют полисы ОСАГО у страховых агентов-мошенников, которые заманивают водителей более выгодными ценами. Чаще всего они продают несуществующие полисы, либо вводят неправильные данные об автомобилисте, искусственно занижая стоимость полиса. Но такие полисы ОСАГО страховые компании аннулируют. В итоге может получиться так, что водитель, даже не подозревая об этом, ездит без действующего полиса ОСАГО.

ТАСС» loading=»lazy»/>

Источник https://rskrf.ru/tips/pravila-pokupki/osago-onlayn/

Источник https://instore.market/wiki/osago/kak-oformit-osago/

Источник https://www.autonews.ru/news/61487ba59a79478e44605947