Как в 1с провести полис осаго

Организации, индивидуальные предприниматели, да и любое физическое лицо, находящиеся на территории Российской Федерации и имеющие в собственности автотранспортные средства, в обязательно должны приобрести страховой полис ОСАГО (обязательное страхование автогражданской ответственности).

В этой статье мы расскажем как в программе 1С Бухгалтерия предприятия 3.0 оформить покупку и оплату такого полиса с отнесением суммы понесенных затрат в состав расходов будущих периодов с целью дальнейшего списания на основные счета затрат.

Настроим вашу 1С. Работаем с 2000 года. Входим в ТОП-10 партнеров «1С». Подробнее →

После того как транспортное средство было приобретено требуется заключить договор обязательного страхования гражданской ответственности и выплатить соответствующую ему страховую премию. Под страховой премией подразумевается сумма денежных средств, которую страхователь обязуется оплатить страховщику согласно условиями заключенного между ними договора страхования.

Оплата страховой премии по договору ОСАГО в 1С оформляется с помощью таких документов как Платежное поручение и Списание с расчетного счета. Сначала создается поручение, а после, на его основании, оформляется уже списание.

В поручении укажите контрагента — страховщика, договор с ним и размер выплачиваемой страховой премии.

Для ввода документа списания в Платёжном поручении используется команда Создать на основании.

В результате проведения документа формируется проводка Дт 76.01.1 Кт 51.

Некоторые организации при осуществлении учета страховки автотранспорта прибегают к использованию 97 счета, т.е. относят понесенные затраты не к текущему времени, а к последующим периодам деятельности организации.

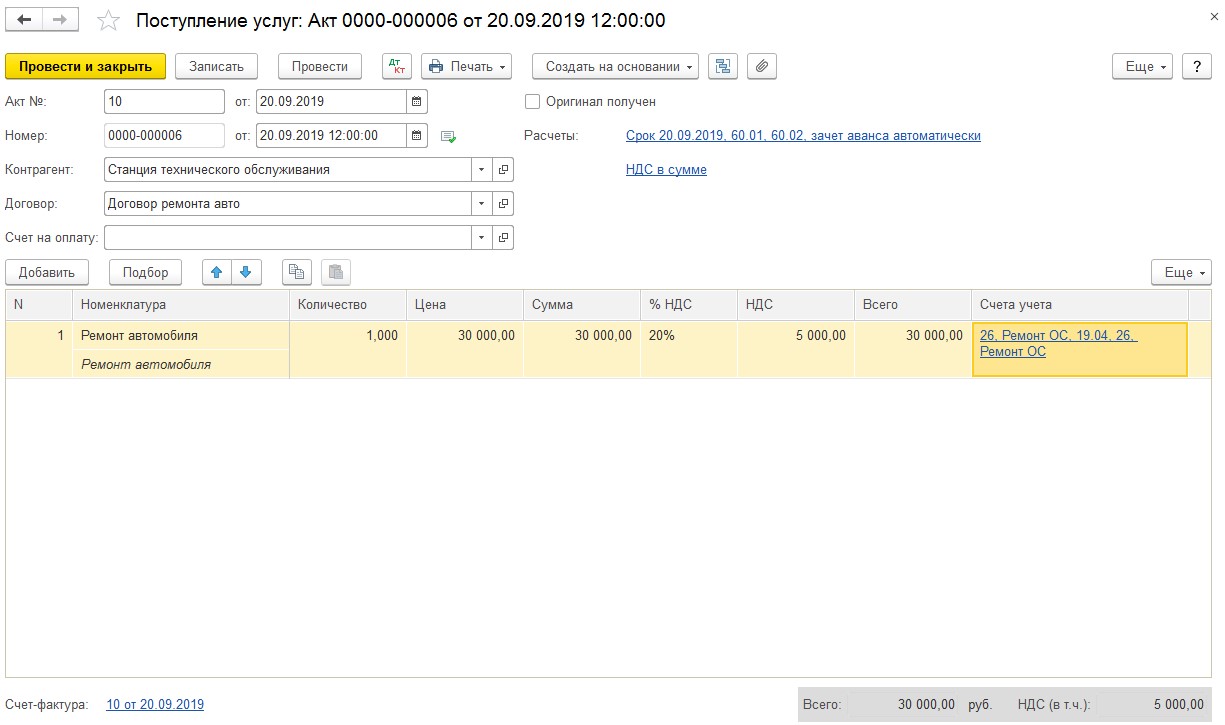

Для того чтобы отнести траты на покупку полиса ОСАГО в 1С на счёт расходов будущих периодов потребуется оформить документ поступления услуги страхования.

В полях Акт No и от надо ввести номер и дату страхового полиса. В табличной части необходимо выбрать услугу Страхование ОСАГО, счёт учета 97.21., создать отдельный элемент справочника Расходы будущих периодов с указанием периода страхования и суммы понесенных издержек.

В результате проведения будет сгенерирована проводка Дт 97.21 Кт 76.01.1.

Сумма, выплаченная страховщику единым платежом, в дальнейшем будет списываться ежемесячно равномерно в течение срока действия договора. Расчет самой сумма ежемесячного списания системой будет выполнен автоматически согласно заданным в программе данным.

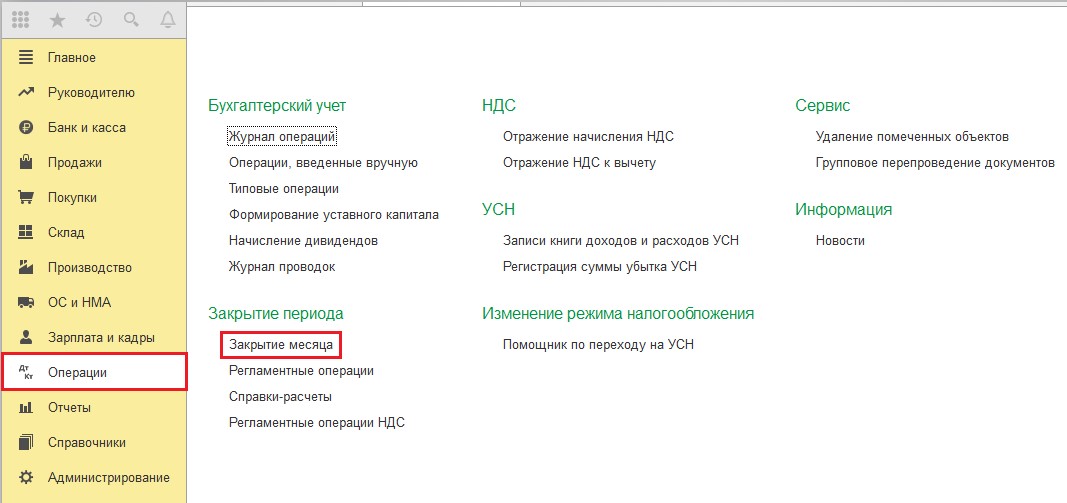

Для ежемесячного списания затрат понадобиться создать документ Регламентная операция. Находится он в разделе Операции. Документ создается по команде Создать, среди предложенных видов регламентных операций надо выбрать Списание расходов будущих периодов, указать месяц и нажать команду Выполнить и закрыть.

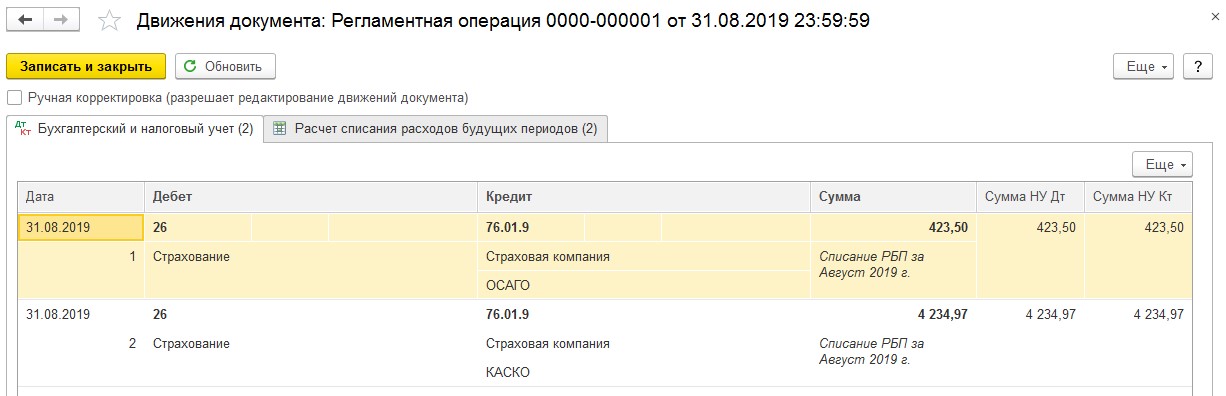

Выполнить ежемесячное распределение можно не только из журнала регламентных операций, но так же использую обработку Закрытие месяца, которая так же сгенерирует нужный документ, в результате проведения которого будет сформирована проводка Дт 26 (либо другой затратный счёт) Кт 97.21.

Так же здесь вы можете получить Справку-расчет.

Смотрите видео-инструкции на канале 1С ПРОГРАММИСТ ЭКСПЕРТ

Читайте на Яндекс.Дзен

КАЖДЫЙ ДОЛЖЕН ЗАНИМАТЬСЯ СВОИМ ДЕЛОМ! ДОВЕРЬТЕ НАСТРОЙКУ «1С» ПРОФЕССИОНАЛУ. ПОДРОБНЕЕ →

Обсудить статью на 1С форуме?

Читайте также

Как отразить затраты по страхованию ОСАГО в программе 1С:Бухгалтерия предприятия ред.3.0? совет от 12.12.2019

Вопрос:

Как отразить затраты по страхованию ОСАГО в программе 1С:Бухгалтерия предприятия ред.3.0?

Ответ:

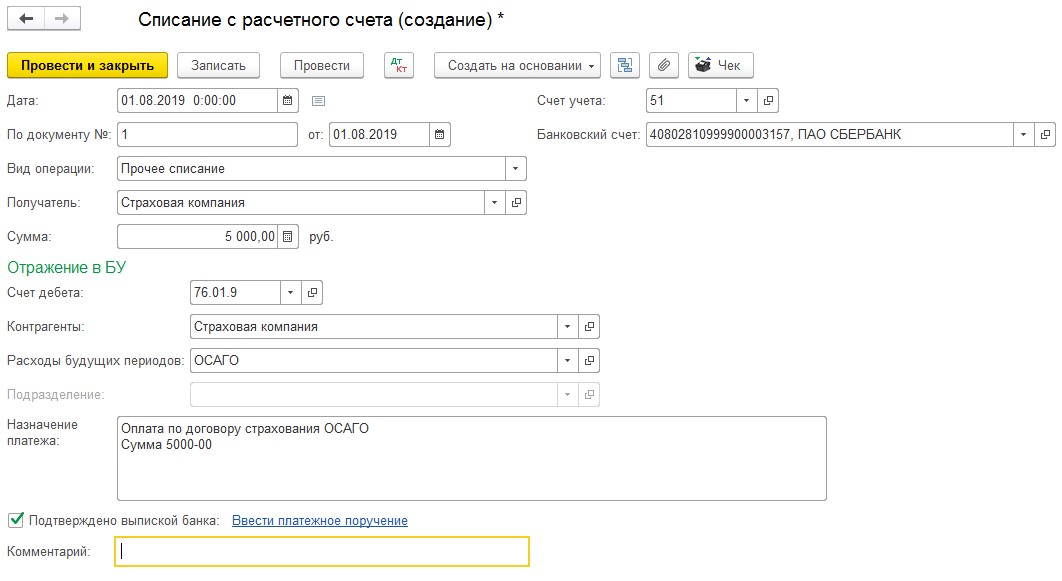

Перечисляем оплату страховщику документом «Списание с расчетного счета» с видом операции – «Прочее списание», указываем получателя (страховщика), перечисляемую сумму, договор. В поле «Счет дебета» выберите счет 76.09 «Прочие расчеты с разными дебиторами и кредиторами». В поле «Статья расходов» выберите (при необходимости создайте новую) статью движения денежных средств с видом движения «Прочие платежи по текущим операциям» (в «Отчете о движении денежных средств» сумма будет отражена в строке 4129 «Прочие платежи»).

Далее переводим расчеты на счет 76.01.9 со счета 76.09 документом «Операция, введенная вручную». В дебете указываем счет 76.01.9. Заполняем все субконто, выбираем из справочника «Расходы будущих периодов» предварительно созданный элемент РБП. Для его создания в поле «Вид для НУ» указываем «Прочие виды страхования», в поле «Вид актива в балансе» выбираем вид актива, в соответствии с которым страховая премия (страховой взнос) будет отражаться в бухгалтерском балансе («Дебиторская задолженность» или «Прочие оборотные активы» / «Прочие внеоборотные активы»), в поле «Сумма» указываем сумму уплаченной страховой премии (страхового взноса), в поле «Признание расходов» выбираем «По календарным дням», в поле «Период списания» указываем период, за который уплачена страховая премия (страховой взнос), в поле «Счет затрат» выбираем счет, на который будут ежемесячно списываться расходы по ОСАГО, в поле «Статьи затрат» выбираем (при необходимости создаем новую) статью затрат с видом расхода «Обязательное и добровольное страхование имущества».

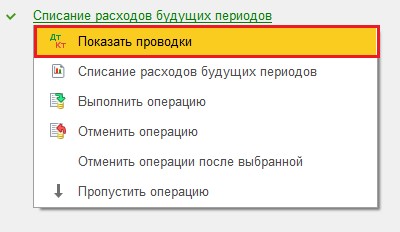

В регламентных операциях «Списание расходов будущих периодов» в составе обработки «Закрытие месяца» по ссылке с названием регламентной операции «Списание расходов будущих периодов» выбираем «Показать проводки» и смотрим результат выполнения операции.

Учет страховой премии ОСАГО

Рассмотрим особенности учета обязательного страхования автомобиля: оплату страховой премии ОСАГО и учет затрат на нее в 1С.

- можно ли классифицировать затраты на страховую премию ОСАГО как расходы будущего периода;

- какой документ используется для отражения оплаты страховой премии ОСАГО;

- как учитывать затраты на страховую премию ОСАГО в 1С.

Пошаговая инструкция

Рассмотрим пошаговую инструкцию оформления примера.

Особенности учета затрат по ОСАГО

Нормативное регулирование

Оплата страховой премии в БУ должна учитываться в составе выданных авансов (п. 3, 16 ПБУ 10/99). Расходы на оплату премии не признаются расходами будущих периодов, т. к. это «длящаяся» услуга (п. 3, 16 ПБУ 10/99). Организация имеет право досрочно расторгнуть договорные отношения и вернуть часть уплаченных средств пропорционально оставшемуся сроку действия страховки.

Затраты на страхование признаются расходами по обычным видам деятельности равномерно в отчетном периоде на счетах затрат (п. 5 ПБУ 10/99).

В НУ затраты на оплату страховых премий на обязательное страхование (в т. ч. ОСАГО) включаются в состав косвенных расходов, как прочие расходы, связанные с производством и (или) реализацией (пп. 5 п. 1 ст. 253 НК РФ, п. 2, п. 3 ст. 263 НК РФ).

По договорам страхования, действующим более одного отчетного периода, страховая премия, уплаченная единовременно, учитывается в расходах равномерно в течение срока действия договора, пропорционально количеству календарных дней (п. 6 ст. 272 НК РФ, п. 1, п. 2 ст. 263 НК РФ):

- в пределах страховых тарифов, если они предусмотрены законодательством;

- в сумме фактических расходов, если пределы страховых тарифов не предусмотрены.

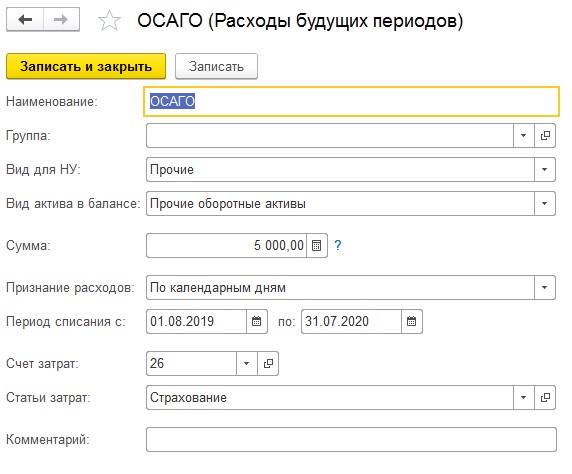

Аналитика к счету учета страховых премий

В программе 1С необходимо ввести аналитику к счету 76.01.9 субконто Расходы будущих периодов — так называется справочник для учета затрат, подлежащих равномерному списанию. Порядок его заполнения для страховых премий следующий:

- Вид для НУ — Прочие виды страхования;

- Вид актива в балансе — Дебиторская задолженность;

- Сумма — оплаченная сумма страховой премии, списываемая равномерно в течении срока действия договора;

- Признание расходов — По календарным дням;

- Период списания — период страхования;

- Счет затрат — счет учета затрат на страхование;

- Статья затрат — статья затрат, по которой отражается страховая премия в расходах.

Оплата страховой премии

Оплата премии

Для того чтобы затраты на страхование автоматически равномерно учитывались в составе расходов, необходимо на этапе оплаты страховой премии корректно заполнить документ Списание с расчетного счета вид операции Прочее списание в разделе Банк и касса – Банк – Банковские выписки – Списание.

В документе указывается:

- Получатель — контрагент, на счет которого оплачивается страховая премия;

- Сумма — оплаченная сумма страховой премии согласно выписке банка;

- Счет дебета — счет 76.01.9 «Платежи (взносы) по прочим видам страхования»: это специальный счет в 1С, предусмотренный для оплаченных страховых премий;

- Контрагенты — страховая компания;

- Расходы будущих периодов — параметры для автоматического равномерного признания затрат на ОСАГО.

Проводки по документу

Документ формирует проводку:

- Дт 76.01.9 Кт 51 — оплата страховой премии.

Учет страхового полиса

Полученный полис ОСАГО рекомендуется отражать за балансом, поскольку организация должна формировать полную и достоверную информацию о своей деятельности и своем имущественном положении (ст. 13 Федерального закона от 06.12.2011 N 402-ФЗ, п. 4, п. 32 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, утв. Приказом Минфина РФ от 29.07.1998 N 34н).

В 1С нет специального забалансового счета для учета полисов. Поэтому его необходимо создать самостоятельно, например, 013 «Полисы ОСАГО, ДСАГО, КАСКО».

Принятие на забалансовый учет поступившего полиса ОСАГО оформляется документом Операция, введенная вручную вид операции Операция в разделе Операции – Бухгалтерский учет – Операции, введенные вручную.

Отражение в учете затрат на страховую премию

Для автоматического ежемесячного учета затрат на страховую премию ОСАГО необходимо запустить процедуру Закрытие месяца регламентная операция Списание расходов будущих периодов в разделе Операции — Закрытие периода — Закрытие месяца.

Проводки по документу

Учет затрат на ОСАГО за апрель

Документ формирует проводку:

- Дт 26 Кт 76.01.9 — учет затрат на ОСАГО в составе общехозяйственных расходов за апрель.

Учет затрат на ОСАГО за май

Документ формирует проводку:

- Дт 26 Кт 76.01.9 — учет затрат на ОСАГО в составе общехозяйственных расходов за май.

Аналогично осуществляется учет затрат на ОСАГО за следующие месяцы до окончания страхового договора.

Контроль

Расчет суммы затрат на ОСАГО можно посмотреть по отчету Справка — расчет списания расходов будущих периодов по кнопке Справки-расчеты в процедуре Закрытие месяца.

Осуществим проверку правильности расчета суммы затрат на ОСАГО программой:

поступление, принятие к учету, ОСАГО, регистрация

При покупке машины нужно отразить много разных операций в 1С 8.3. Рассмотрим пошаговую инструкцию, как это сделать.

Порядок учета

Вначале разберем основные процессы при покупке автомобиля.

Автомобиль учитывается как основное средство. После покупки машины оплачивается госпошлина в ГИБДД либо до ввода в эксплуатацию авто, либо после. От этого зависит, куда будет включаться госпошлина:

- в стоимость автомобиля для учета ОС, если пошлина уплачена до ввода в эксплуатацию;

- в расходы организации, если пошлина уплачена после ввода в эксплуатацию.

Затем по автомобилю ежемесячно рассчитывается амортизация.

За владение машиной ежегодно рассчитывается транспортный налог и формируется декларация.

Далее рассмотрим пример: организация покупает автомобиль Renault Logan за 500 000 р., мощность 97 лошадиных сил. Госпошлина включается в стоимость машины.

Настройка транспортного налога

Определим настройки для транспортного налога: порядок уплаты налогов и способ отражения в бухгалтерском учете.

Получите 267 видеоуроков по 1С бесплатно:

Для этого откроем настройки налогов и отчетов в меню “Главное — Настройки — Налоги и отчеты”. Далее найдем пункт “Транспортный налог” и перейдем по ссылке “Порядок уплаты налогов на местах”.

Здесь укажем дату действия и срок уплаты налога.

Далее перейдем по ссылке “Способы отражения расходов”.

Укажем дату действия, счет расходов, подразделение и статью затрат.

Настройки можно задать на всю базу 1С, либо разбить по организациям или автомобилям.

Покупка автомобиля

Для отражения покупки автомобиля создадим документ “Поступление (акты, накладные)”, вид операции “Оборудование”.

На закладке “Оборудование” укажем автомобиль Renault Logan и его стоимость 500 000 р.

Также зарегистрируем счет-фактуру.

Посмотрим проводки документа.

Стоимость автомобиля собирается на счете 08.04.1.

Госпошлина за регистрацию авто

Оплатим госпошлину за регистрацию и включим ее в стоимость машины.

Для оплаты создаем документ “Списание с расчетного счета”, операция “Уплата налога”.

В документе указываем:

- Организацию и дату оплаты.

- Уплачиваемый налог:

- Счет учета 68.10.

- Сумму налога.

Посмотрим проводки документа:

Для включения госпошлины в стоимость авто используется документ “Поступление доп. расходов”. Проще всего его создать на основании документа “Поступление (акты накладные)”.

- В разделе “Расчеты” ставим счет расчетов 68.10.

- На закладке “Главное” указываем сумму дополнительных расходов.

- Закладка “Товары” заполнится автоматически.

В проводках субконто по счету 68.10 не заполняется автоматически. Для изменения ставим флажок “Ручная корректировка (разрешает редактирование движений документа)” и указываем субконто.

В результате стоимость основного средства увеличилась на сумму госпошлины.

Принятие к учету ОС

Для ввода машины в эксплуатацию зайдем в меню “ОС и НМА — Поступление основных средств — Принятие к учету ОС” и создадим новый документ, вид операции “Оборудование”.

Указываем автомобиль и его счет учета.

На закладке “Основные средства” добавим основное средство.

Определим настройки отражения основного средства в бухгалтерском и налоговом учете на соответствующих закладках.

В проводках документа стоимость основного средства учтена на счете 01.01.

Регистрация автомобиля

Для регистрации автомобиля зайдем в настройки налогов и отчетов и перейдем по ссылке “Регистрация транспортных средств”.

Создадим новую запись.

- Указываем основное средство, дату регистрации, организацию, место постановки на учет.

- Выбираем код вида транспортного средства.

- Заполняем характеристики автомобиля: VIN, марку, гос. номер, мощность двигателя, экологический класс.

- Налоговая ставка определяется автоматически на основании мощности авто.

Сохраним настройку по кнопке “Записать и закрыть”.

Амортизация

При закрытии месяца будет автоматически считаться амортизация (со следующего месяца после принятия авто к учету).

Создается проводка Дт 26 Кт 02.01.

Транспортный налог и декларация

В конце года при закрытии месяца автоматически рассчитается транспортный налог.

Будет создана проводка Дт 26 Кт 68.07.

Транспортный налог считается так: Количество лошадиных сил * Ставка налога = 97 л.с. * 12 р. = 1164 р.

Далее нужно сдать Декларацию по транспортному налогу.

Для этого в списке регламентированных отчетов создадим отчет “Декларация по транспортному налогу (годовая)”.

Отчет заполняется автоматически по кнопке “Заполнить”.

В разделе 1 заполняется общая сумма налога по всем транспортным средствам.

В разделе 2 приводится расшифровка по каждому автомобилю.

Порядок действий при включении госпошлины в расходы организации

В этом случае выполняются практически те же действия.

При этом не нужно создавать документ “Поступление доп. расходов”.

Вместо него создается документ “Операция” в меню “Операции — Бухгалтерский учет — Операции, введенные вручную”.

По дебету указываем счет расходов. По кредиту указываем счет 68.10.

К сожалению, мы физически не можем проконсультировать бесплатно всех желающих, но наша команда будет рада оказать услуги по внедрению и обслуживанию 1С. Более подробно о наших услугах можно узнать на странице Услуги 1С или просто позвоните по телефону +7 (499) 350 29 00. Мы работаем в Москве и области.

Отображение в 1С Бухгалтерия расходов на страховку ТС

ОСАГО является обязательным условием для эксплуатации автомобиля, а расходы на него отражаются в программе 1С Бухгалтерия 8.3.

14 мая текущего года, ООО Швейная фабрика перевела ООО Росгосстрах, сумму 20 тысяч рублей, в качестве оплаты за годовую обязательную страховку автомобиля. Срок страховки составит период с момента получения выплаты до 13 мая 2020 года. Данный платёж проведён по статье 76.01.9, показывающий выплаты по иным видам страхования.

В организации применяется ОСН метод начисления и положение по бухгалтерскому учёту 18/02.

Для отражения выплаты по страховке в 1С Бухгалтерия проводятся следующие операции:

- Создаётся документ по выплате страховой премии страховщику на основании платёжного поручения, загрузки сведений из Клиент-банк либо созданием нового документа. После этого:

- из раздела Банк и касса необходимо перейти к банковским выпискам;

- с помощью иконки Списание открывается соответствующий документ;

- для проведения операции выбрать прочие списания;

- в открывшемся документе указать данные по получателю и сумме платежа;

- в строке по счёту дебета выбрать 76.09 по прочим расчётам;

- в строке по статье расходов выбирается статья по прочим расходам текущих операций;

- поставить галочку напротив пункта, подтверждающего оплату банковской выпиской;

- нажать на иконку Провести.

Проверить правильность заполнения сведений.

- из раздела Операции, необходимо перейти к ручным операциям;

- нажать на иконку Создать и выбрать документ с типом – Операция;

- с помощью иконки Добавить, заполнить сведения;

- для строки Дебет, указать счёт 76.01.9 по прочим разновидностям страхования;

- при необходимости выбрать подразделение организации;

- внести данные по страховщику;

- выбрать пункт по расходам для будущих периодов;

- при необходимости создать новые элементы для правильного заполнения документа;

- в строке по типу актива, указать вид, соответствующий отражению расходов по страховой выплате, как прочих оборотных или внеоборотных активов;

- в строке по сумме указать размер оплаченной премии по страховке;

- выбрать распределение расходов по календарным дням;

- в строке Период списания, указываются данные по сроку, на который оплачена страховка;

- в строке по счёту затрат, указать данные по счёту для ежемесячного списания расходов по страховке;

- в строке по статье затрат, указать пункт, отражающий обязательное и добровольное страхование;

- в строке Кредит, указать счёт 76.09, отображающий данные по прочим расходам с различными кредиторами и дебиторами, страховщика и данные по контракту с ним;

- в строке Сумма, внести сведения о размере расходов по страховому взносу;

- нажать на кнопку Записать и закрыть, для сохранения данных.

- из раздела Операции перейти в подраздел по закрытию месяца;

- в соответствующей строке указать май текущего года;

- нажать на Выполнить закрытие месяца;

- для выполнения операции по списанию расходов для будущих периодов, нажать на иконку Показать проводки.

Проверить корректность внесённых сведений, для чего необходимо перейти через закладку по расчёту списания расходов и просмотреть размер списанных средств на текущий месяц. В соответствии с условиями примера, с начала действия страхового полиса по окончанию месяца, размер составит 983 рубля 61 копейку.

Расчёт размера страховой выплаты для отражения в мае текущего года, анализируется с помощью отчётности по списанию будущих периодов. Для этого, в программе 1С Бухгалтерия 8.3, необходимо из раздела Операции, перейти в подраздел по справкам-расчётам.

По аналогии с вышеуказанными действиями, проводится расчёт по учёту расходов на страховые выплаты по следующим месяцам, вплоть до окончания срока страхования, указанного в договоре ОСАГО.

Избранное

- 12.04.2022 Перерасчет НДФЛ за прошлые периоды в 1С ЗУП

- 01.04.2022 Учет авансов по НДФЛ иностранцев в 1С ЗУП

- 18.03.2022 Отражение возврата переплаты прошлых лет в 1С БГУ

- 11.03.2022 Лизинг в 2022 по договору 2021 года в 1С Бухгалтерия

- 08.02.2022 Составление отчета кассира в 1С БГУ

- 22.12.2021 Затраты на украшения и корпоратив к НГ в 1С Бухгалтерии

- 26.10.2021 Настройка поиска в 1С Бухгалтерии 8

- 11.02.2021 Оплата налога за работника приставам в 1С Бухгалтерии

- 11.08.2020 Первичный акт в 1С Бухгалтерия

- 29.07.2020 Расчет по согласованному увольнению 1С ЗУП

Последние публикации

- 14.04.2022 Декларация НА по налогу на доход за 1 квартал 2022

- 13.04.2022 Лицевой счет по № Т-54 и №Т-54а в 1С ЗУП

- 12.04.2022 Перерасчет НДФЛ за прошлые периоды в 1С ЗУП

- 05.04.2022 Транспортный налог за 1 квартал в 1С Бухгалтерии

- 04.04.2022 Формирование индивидуального подразделения в 1С БГУ

Array ( [0] => Array ( [year] => 2022 [month] => 04 ) [1] => Array ( [year] => 2022 [month] => 03 ) [2] => Array ( [year] => 2022 [month] => 02 ) [3] => Array ( [year] => 2022 [month] => 01 ) [4] => Array ( [year] => 2021 [month] => 12 ) [5] => Array ( [year] => 2021 [month] => 11 ) [6] => Array ( [year] => 2021 [month] => 10 ) [7] => Array ( [year] => 2021 [month] => 09 ) [8] => Array ( [year] => 2021 [month] => 08 ) [9] => Array ( [year] => 2021 [month] => 07 ) [10] => Array ( [year] => 2021 [month] => 06 ) [11] => Array ( [year] => 2021 [month] => 05 ) [12] => Array ( [year] => 2021 [month] => 04 ) [13] => Array ( [year] => 2021 [month] => 03 ) [14] => Array ( [year] => 2021 [month] => 02 ) [15] => Array ( [year] => 2021 [month] => 01 ) [16] => Array ( [year] => 2020 [month] => 12 ) [17] => Array ( [year] => 2020 [month] => 11 ) [18] => Array ( [year] => 2020 [month] => 10 ) [19] => Array ( [year] => 2020 [month] => 09 ) [20] => Array ( [year] => 2020 [month] => 08 ) [21] => Array ( [year] => 2020 [month] => 07 ) [22] => Array ( [year] => 2020 [month] => 06 ) [23] => Array ( [year] => 2020 [month] => 05 ) [24] => Array ( [year] => 2020 [month] => 03 ) [25] => Array ( [year] => 2020 [month] => 02 ) [26] => Array ( [year] => 2020 [month] => 01 ) [27] => Array ( [year] => 2019 [month] => 12 ) [28] => Array ( [year] => 2019 [month] => 11 ) [29] => Array ( [year] => 2019 [month] => 10 ) [30] => Array ( [year] => 2019 [month] => 09 ) [31] => Array ( [year] => 2019 [month] => 08 ) [32] => Array ( [year] => 2019 [month] => 07 ) [33] => Array ( [year] => 2019 [month] => 06 ) [34] => Array ( [year] => 2019 [month] => 05 ) [35] => Array ( [year] => 2019 [month] => 04 ) [36] => Array ( [year] => 2019 [month] => 03 ) [37] => Array ( [year] => 2019 [month] => 02 ) [38] => Array ( [year] => 2019 [month] => 01 ) [39] => Array ( [year] => 2018 [month] => 12 ) [40] => Array ( [year] => 2018 [month] => 11 ) [41] => Array ( [year] => 2018 [month] => 10 ) [42] => Array ( [year] => 2018 [month] => 09 ) [43] => Array ( [year] => 2018 [month] => 08 ) [44] => Array ( [year] => 2018 [month] => 07 ) [45] => Array ( [year] => 2018 [month] => 06 ) [46] => Array ( [year] => 2018 [month] => 05 ) [47] => Array ( [year] => 2018 [month] => 04 ) [48] => Array ( [year] => 2018 [month] => 03 ) [49] => Array ( [year] => 2018 [month] => 02 ) [50] => Array ( [year] => 2018 [month] => 01 ) [51] => Array ( [year] => 2017 [month] => 12 ) [52] => Array ( [year] => 2017 [month] => 11 ) [53] => Array ( [year] => 2017 [month] => 10 ) [54] => Array ( [year] => 2017 [month] => 09 ) [55] => Array ( [year] => 2017 [month] => 08 ) [56] => Array ( [year] => 2017 [month] => 07 ) [57] => Array ( [year] => 2017 [month] => 06 ) [58] => Array ( [year] => 2017 [month] => 05 ) [59] => Array ( [year] => 2017 [month] => 04 ) [60] => Array ( [year] => 2017 [month] => 03 ) [61] => Array ( [year] => 2017 [month] => 02 ) [62] => Array ( [year] => 2017 [month] => 01 ) )

Архив

Теги

- 1С Бухгалтерия государственного учреждения 36

- 1С Зарплата и управление персоналом 230

- 1С Бухгалтерия 499

- 1С Комплексная автоматизация 16

- 1С ERP Управление предприятием 24

- 1С Касса 1

- 1С Контрагент 1

- 1С Отчетность 3

- ОФД 1

- 1С Розница 6

- 1С Управление нашей фирмой 25

- 1С Зарплата управление персоналом 1

- 1С Документооборот 1

- 1С Управление торговлей 2

- 1С Управление нашей строительной фирмой 1

Учёт полисов ОСАГО и КАСКО в 1С: Бухгалтерии 8

02 апреля приобретен автомобиль Ford Mondeo.

03 апреля автомобиль был застрахован в ПАО СК «Росгосстрах»: была уплачена страховая премия ОСАГО в размере 14 820 руб. за период с 04 апреля текущего года по 03 апреля следующего года

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Оплата страховой премии | |||||||

| 03 апреля | 76.01.9 | 51 | 14 820 | 14 820 | Оплата страховой премии ОСАГО | Списание с расчетного счета — Прочее списание | |

| 013 | 14 820 | Учет страхового полиса ОСАГО | Операция, введенная вручную — Операция | ||||

| Отражение в учете затрат на страховую премию за апрель | |||||||

| 30 апреля | 26 | 76.01.9 | 1 096,27 | 1 096,27 | 1 096,27 | Учет затрат на ОСАГО | Закрытие месяца — Списание расходов будущих периодов |

| Отражение в учете затрат на страховую премию за май | |||||||

| 31 мая | 26 | 76.01.9 | 1 258,69 | 1 258,69 | 1 258,69 | Учет затрат на ОСАГО | Закрытие месяца — Списание расходов будущих периодов |

Особенности учета затрат по ОСАГО

Нормативное регулирование

Оплата страховой премии в БУ должна учитываться в составе выданных авансов (п. 3, 16 ПБУ 10/99). Расходы на оплату премии не признаются расходами будущих периодов, т. к. это «длящаяся» услуга (п. 3, 16 ПБУ 10/99). Организация имеет право досрочно расторгнуть договорные отношения и вернуть часть уплаченных средств пропорционально оставшемуся сроку действия страховки.

В программе 1С для расчетов по страховым премиям предусмотрен специальный счет 76.01.9 «Платежи (взносы) по прочим видам страхования». Не смотря на то, что уплаченную премию нельзя отнести к расходам будущего периода, счет 76.01.9 имеет субконто Расходы будущих периодов PDF для автоматического равномерного признания расходов при выполнении процедуры Закрытие месяца. Поэтому создавать дополнительно документ учета затрат, например, документ Поступление (акт, накладная) не нужно.

Затраты на страхование признаются расходами по обычным видам деятельности равномерно в отчетном периоде на счетах затрат (п. 5 ПБУ 10/99).

В НУ затраты на оплату страховых премий на обязательное страхование (в т. ч. ОСАГО) включаются в состав косвенных расходов, как прочие расходы, связанные с производством и (или) реализацией (пп. 5 п. 1 ст. 253 НК РФ, п. 2, п. 3 ст. 263 НК РФ).

По договорам страхования, действующим более одного отчетного периода, страховая премия, уплаченная единовременно, учитывается в расходах равномерно в течение срока действия договора, пропорционально количеству календарных дней (п. 6 ст. 272 НК РФ, п. 1, п. 2 ст. 263 НК РФ):

- в пределах страховых тарифов, если они предусмотрены законодательством;

- в сумме фактических расходов, если пределы страховых тарифов не предусмотрены.

Аналитика к счету учета страховых премий

В программе 1С необходимо ввести аналитику к счету 76.01.9 субконто Расходы будущих периодов — так называется справочник для учета затрат, подлежащих равномерному списанию. Порядок его заполнения для страховых премий следующий:

- Вид для НУ — Прочие виды страхования;

- Вид актива в балансе — Дебиторская задолженность;

- Сумма — оплаченная сумма страховой премии, списываемая равномерно в течении срока действия договора;

- Признание расходов — По календарным дням;

- Период списания — период страхования;

- Счет затрат — счет учета затрат на страхование;

- Статья затрат — статья затрат, по которой отражается страховая премия в расходах.

Оплата страховой премии

Оплата премии

Для того чтобы затраты на страхование автоматически равномерно учитывались в составе расходов, необходимо на этапе оплаты страховой премии корректно заполнить документ Списание с расчетного счета вид операции Прочее списание в разделе Банк и касса – Банк – Банковские выписки – Списание .

В документе указывается:

- Получатель — контрагент, на счет которого оплачивается страховая премия;

- Сумма — оплаченная сумма страховой премии согласно выписке банка;

- Счет дебета — счет 76.01.9 «Платежи (взносы) по прочим видам страхования»: это специальный счет в 1С, предусмотренный для оплаченных страховых премий;

- Контрагенты — страховая компания;

- Расходы будущих периодов — параметры для автоматического равномерного признания затрат на ОСАГО.

Читать статью Калькулятор ОСАГО

Проводки по документу

Документ формирует проводку:

- Дт 76.01.9 Кт 51 — оплата страховой премии.

Учет страхового полиса

Полученный полис ОСАГО рекомендуется отражать за балансом, поскольку организация должна формировать полную и достоверную информацию о своей деятельности и своем имущественном положении (ст. 13 Федерального закона от 06.12.2011 N 402-ФЗ, п. 4, п. 32 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, утв. Приказом Минфина РФ от 29.07.1998 N 34н).

В 1С нет специального забалансового счета для учета полисов. Поэтому его необходимо создать самостоятельно, например, 013 «Полисы ОСАГО, ДСАГО, КАСКО». PDF

БухЭксперт8 советует вести учет как по элементам справочника Расходы будущих периодов , так и по Основным средствам . При таком наборе аналитики можно, например, проанализировать по какому транспортному средству заканчивается страховка.

Принятие на забалансовый учет поступившего полиса ОСАГО оформляется документом Операция, введенная вручную вид операции Операция в разделе Операции – Бухгалтерский учет – Операции, введенные вручную .

Отражение в учете затрат на страховую премию

Для автоматического ежемесячного учета затрат на страховую премию ОСАГО необходимо запустить процедуру Закрытие месяца регламентная операция Списание расходов будущих периодов в разделе Операции — Закрытие периода — Закрытие месяца .

Проводки по документу

Учет затрат на ОСАГО за апрель

Документ формирует проводку:

- Дт 26 Кт 76.01.9 — учет затрат на ОСАГО в составе общехозяйственных расходов за апрель.

Учет затрат на ОСАГО за май

Документ формирует проводку:

- Дт 26 Кт 76.01.9 — учет затрат на ОСАГО в составе общехозяйственных расходов за май.

Аналогично осуществляется учет затрат на ОСАГО за следующие месяцы до окончания страхового договора.

Контроль

Расчет суммы затрат на ОСАГО можно посмотреть по отчету Справка — расчет списания расходов будущих периодов по кнопке Справки-расчеты в процедуре Закрытие месяца .

Осуществим проверку правильности расчета суммы затрат на ОСАГО программой:

Проверьте себя! Пройдите тест на эту тему по ссылке >>

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- ..Страхование КАСКО, в отличие от ОСАГО, — дело сугубо добровольное..

(14 оценок, среднее: 4,93 из 5)

Публикацию можно обсудить в комментариях ниже.

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно в Личном кабинете

Учёт полисов ОСАГО и КАСКО в 1С: Бухгалтерии 8

Осуществляя хозяйственную деятельность, различные организации пользуются автотранспортными средствами. Наличие собственного транспорта позволяет закупать сырье и материалы, выполнять курьерские услуги. Данная статья посвящена учету операций страхования авто в программе 1С Бухгалтерия.

Полисы ОСАГО

Получение полиса ОСАГО после покупки транспортного средства является обязательным условием для любого предприятия. В противном случае невозможна регистрация авто в ГИБДД. Получить полис требуется на основании статьи 4 Федерального закона № 40-ФЗ от 25.04.2002 «Об обязательном страховании гражданской ответственности владельцев транспортных средств».

В отличие от обязательного полиса ОСАГО, полис КАСКО относится к добровольным. Учитывая, что использование ОСАГО не позволяет погасить всю стоимость причиненного ущерба и выплаты осуществляются только пострадавшей стороне, многие организации предпочитают добровольное имущественное страхование.

Проследить взаиморасчеты со страховой компанией можно на счете 76.01.9 «Платежи (взносы) по прочим видам страхования». Обычно страховка транспортного средства оформляется на 1 год, однако расходы согласно бухгалтерскому и налоговому учету принимаются ежемесячно (как РБП).

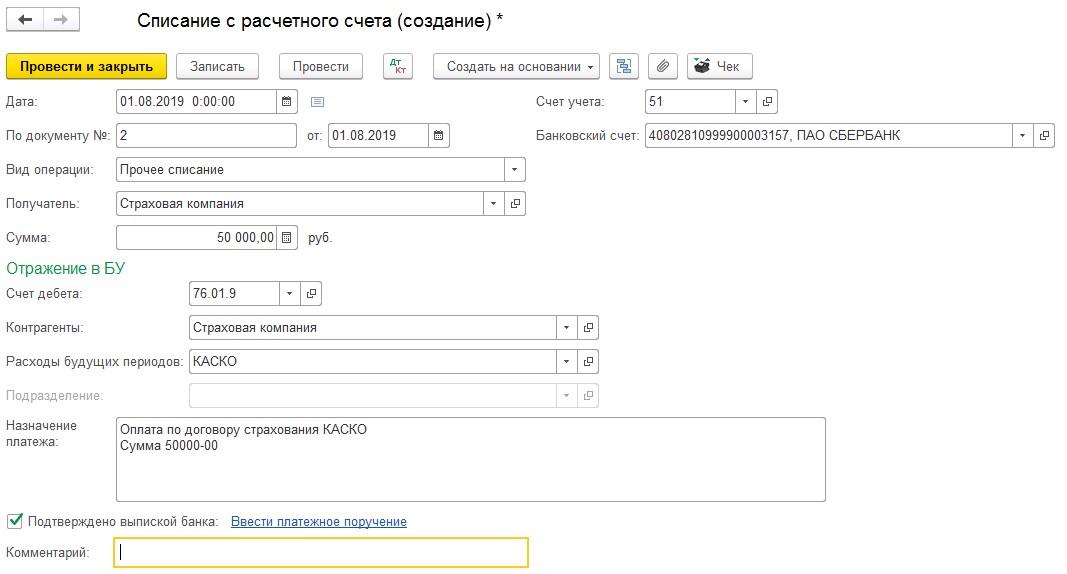

Посмотрим, как проводятся операции по учету договоров автострахования в 1С Бухгалтерия 8. Например, организация заключила два страховых договора: ОСАГО на сумму 5 тыс.руб и КАСКО на сумму 50 тыс.руб.

Каким образом отражается оплата страховки в 1С

Вначале определим, как денежные средства перечисляются страховой компании. Для этого необходимо зайти в раздел «Банк и касса», далее «Банковские выписки» и создать «Списание с расчетного счета». Заполняем с видом операции «Прочее списание», счет дебета – 76.01.9, а также выбираем контрагента – страховую компанию. После этого следим за правильным заполнением справочника «Расходы будущих периодов».

В соответствии с п.5 ПБУ 10/99, изготовление и продажа продукции, приобретение и продажа товаров, а также затраты на выполнение работ и оказание услуг считаются расходами по обычным видам деятельности. Автомобиль используется в организации только при наличии полисов ОСАГО и КАСКО, поэтому расходы на их приобретение также представляют собой расходы по обычным видам деятельности. В графе «Вид актива в балансе» следует выбрать «Прочие оборотные активы».

На основании ст. 263 НК РФ затраты, связанные с уплатой страховых премий, входят в прочие расходы. В связи с этим, в графе «Вид для НУ» также выбираем «Прочие».

Читать статью Что такое автострахование?

Ежемесячное отражение стоимости страхового полиса в общих расходах организации рассчитывается пропорционально количеству календарных дней в текущем месяце. В графе «Признание расходов» находим «По календарным дням». Далее указывается период списания, счет и соответствующую статью затрат. Для списания страховых премий, уплаченных страховщику, предусмотрены счета 20,23,25,26,44. Создавая статью затрат, нужно указать «Прочие расходы».

Внесенные сведения сохраняются путем нажатия «Записать и закрыть», после чего проводится «Списание с расчетного счета».

В результате сформируется проводка Дт 76.01.9 Кт 51.

Когда денежные средства перечисляются по договору КАСКО, учет производится аналогично рассмотренной ситуации.

Как признаются расходы на страховые полисы

Уплаченные суммы отражаются в расходах организации с помощью обработки «Закрытие месяца», находящейся в разделе «Операции».

После того, как проведены документы за месяц и закрыт период, можно увидеть результат по списанию расходов за будущие периоды. Для этого нужно нажать название и выбрать меню «Показать проводки».

На следующем рисунке показана корреспонденция счетов.

С подробностями расчета можно ознакомиться путем выведения на экран справки-расчета. Необходимо снова нажать «Списание будущих периодов», выбрать из выпадающего меню вторую строку с пиктограммой отчета. Настройки в отчете можно изменять в зависимости от требуемых показателей.

Что предпринимать в случае ДТП

Когда автотранспорт попадает в ДТП, необходимо отражать происшествие в бухгалтерском учете. Виновниками аварии могут быть оба участника дорожного движения. Ущерб, нанесенный транспортному средству другим участником, возмещается на основании полиса ОСАГО страховой компанией, заключившей договор с виновником аварии. При использовании добровольного автострахования не имеет значения, кто является виновником ДТП. Существует два варианта возмещения причиненного ущерба:

- выплата денежной суммы, осуществляемая страховой компанией виновника;

- ремонт автомобиля за счет той же страховой компании.

Далее рассмотрим, как отразить первый вариант.

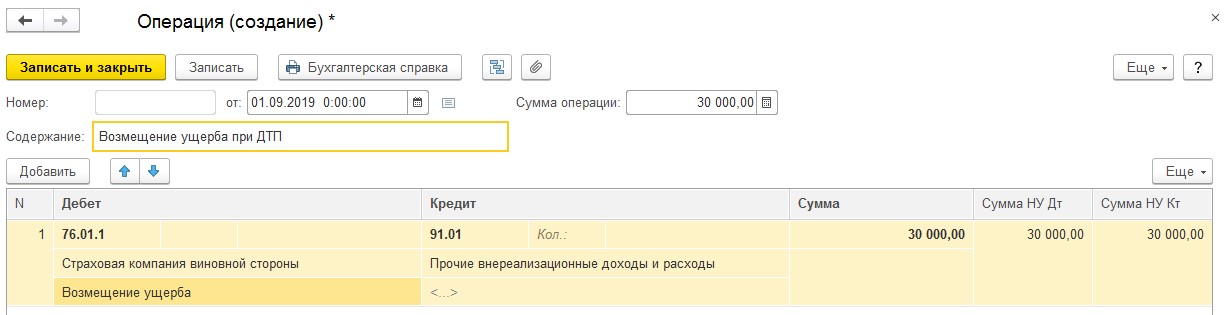

Допустим, компания страховщик виновника оценила ущерб и готова сделать денежное возмещение. Необходимо зайти в раздел «Операции», далее нажать «Операции, введенные вручную», после чего создать новый документ.

В согласии с п.7 ПБУ 9/99, выплаты по страховому договору признаются в бухучете прочими расходами, а для налогового учета проходят как внереализационные доходы (п.3 ст.250 НК РФ).

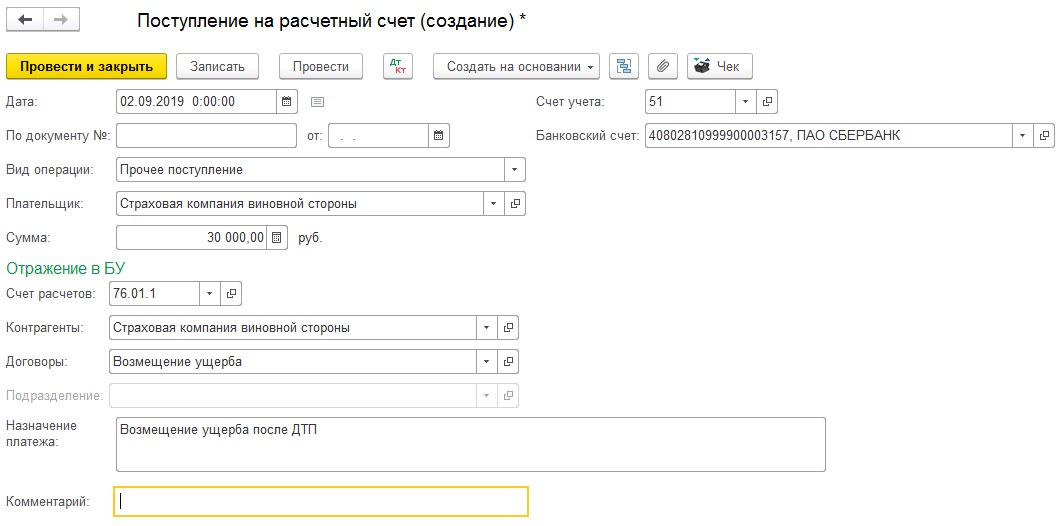

Затем отражается сумма возмещения ущерба, поступающая на счет организации. В разделе «Банк и касса» — подраздел «Банковские выписки» создаем документ «Поступление на расчетный».

Для признания затрат предприятия, связанных с ремонтом, действует общий порядок согласно ст. 260 НК РФ, данные затраты считаются расходами на ремонт основных средств. В разделе «Покупки» вводим документ «Поступление» (акты, накладные).

При заполнении документа «Поступление: Акт» вводится номенклатура с видом «Услуги». Далее выбирается счет учета и статья затрат с видом «Ремонт основных средств».

Оплату ремонта средства передвижения необходимо проводить как стандартную оплату поставщику.

При использовании второго варианта возмещения, а именно ремонта транспортного средства за счет страховой компании виновника аварии, пострадавшая сторона не будет отражать в бухгалтерском и налоговом учете результаты ДТП, поскольку отсутствуют какие-либо затраты и доходы, получаемые в качестве возмещения.

Хотите получать подобные статьи по четвергам?

Быть в курсе изменений в законодательстве?

Подпишитесь на рассылку

Нажатием кнопки я принимаю условия Оферты по использованию сайта и согласен с Политикой конфиденциальности

Как провести по бухгалтерии франшизу по КАСКО

При наступлении страхового случая страховщик возместит часть средств на ремонт автомобиля за вычетом заранее определенной суммы – стоимости франшизы. При этом она будет учитываться в составе прочих затрат компании, а возмещение ремонта относится к внереализационным доходам.

Многие крупные организации оформляют на автомобили полисы добровольного страхования КАСКО для получения возмещения в случае ДТП или хищения имущества. В целях сокращения расходов (до 50%) они покупают франшизы.

Франшиза по КАСКО – это заранее оговоренное условие в полисе страхования, в соответствии с которым при наступлении страхового случая часть средств за ремонт автомобиля оплачивается его владельцем за счет собственных финансов. Как правило, это фиксированная сумма или определенный процент от страховки, на которые страховщик освобождается от возмещения.

При заключении договора со страховой компанией автовладелец получает скидку на стоимость франшизы (например, крупнейшие компании предлагают клиентам оформить франшизу стоимостью от 10 до 75 тыс. рублей). Ряд страховых позволяют впоследствии выкупить ее при определенных условиях.

Наиболее часто оформляемой является безусловная франшиза, при которой страховая возмещает разницу между суммой понесенного ущерба и заранее определенной уступкой.

Бухгалтерский учет

Учет франшизы по КАСКО ведется в соответствии с ПБУ 10/99 (расходы компании) и отображается в составе прочих расходов фирмы на 91 счете в составе издержек на ремонт автомобиля.

Читать статью Как учесть расходы на ОСАГО

Пример безусловной франшизы: компания приобрела полис ОСАГО с безусловной франшизой на сумму 15 000 рублей. Наступил страховой случай:

- Расходы на ремонт автомобиля не превышают 15 тыс. руб. – компания оплачивает ремонт собственными средствами, страховщик не возмещает издержки.

- Расходы превысили 15 тыс. руб. – страховщик возместит затраты на ремонт за вычетом стоимости франшизы (например, при ремонте в 50 000 руб. по договору возместят 35 000 рублей и т.д.).

Бухгалтерский учет взаиморасчетов со страховой организацией осуществляется на счете 76.01 (активно-пассивный субсчет, отображающий все расходы компании по различным видам страхования).

Оплата страховой премии отображается проводкой Дт76.01 Кт51. В течение срока действия полиса добровольного страхования расходы списываются равномерно на соответствующие счета затрат: Дт20 (23,25,26,44) Кт76.01. Некоторые предприятия используют счет 97 для учета страховых премий и равномерного списания стоимости полиса в течение срока действия договора. Выбранный способ должен быть закреплен в учетной политике компании.

При оформлении КАСКО с франшизой на дату полученного акта выполненных работ о проведенном ремонте бухгалтер оформляет следующие проводки:

- Дт20 Кт60 – отображение стоимости ремонтных работ (франшиза учтена).

- Дт19 Кт60 – НДС от автосервиса.

- Дт68 Кт19 – налог принят к вычету.

- Дт76.01 Кт91.1 – признание выплаты страховщика в составе внереализационных доходов.

- Дт60 Кт 76.01 – зачет оплаты ремонта средствами, возмещенными страховщиком.

- Дт76.01 Кт51 – оплата франшизы безналичным переводом.

Налоговый учет

Особого порядка учета франшизы по полисам КАСКО не предусмотрено. В данной ситуации компания оплачивает часть ремонта автомобиля после ДТП за счет собственных средств, а часть возмещает страховой организацией. Наиболее распространена ситуация, когда сначала страховщик оплачивает весь ремонт, а потом предоставляет соответствующую документацию и счет на оплату франшизы (не применяется при значительных суммах ремонтных работ). Возмещение затрат на ремонт отображается в налоговом учете в составе прочих доходов фирмы, а проведенный ремонт авто – в прочих расходах.

Примечание от автора! Все закрывающие документы по ремонту движимого имущества должны быть оформлены на имя владельца автомобиля.

Для признания расходов при расчете налоговой базы по налогу на прибыль они должны быть экономически обоснованными и подтвержденными документально. При расчетах за восстановление автомобилей по КАСКО оба условия выполняются, поэтому данные внереализацинные расходы можно учесть в целях налогообложения как издержки на ремонт движимого имущества организации.

Практический пример

Общество с ограниченной ответственностью «Колосок» приобрело полис КАСКО с безусловной франшизой, сумма которой составила 25 тыс. рублей. Согласно заключенному договору страховая, организация оплачивает ремонт автомобиля при наступлении страхового случая в полном объеме, а затем предоставляет ООО «Колосок» закрывающую документацию:

- акт выполненных работ от ремонтной мастерской на имя владельца полиса;

- счет на оплату безусловной франшизы.

Через месяц автомобиль ООО «Колосок» попал в крупное ДТП, стоимость восстановления составила 175 тыс. руб. (в т.ч. НДС 20% 29 166,67 руб.). Страховая компания оплатила ремонт в полном объеме и после этого представила акт заказчику вместе со счетом на оплату франшизы.

Бухгалтерские проводки по хозяйственным операциям:

Дт20 Кт60

145 833,33 рублей – отображена стоимость восстановления автомобиля.

Дт19 Кт60

29 166,67 руб. – учтен НДС.

Дт68 Кт19

29 166,67 руб. – «входной» НДС принят к вычету.

Дт76.01 Кт91.1

150 тыс. руб. (175 000 руб. за минусом стоимости франшизы в 25 000 руб.) – сумма страховой выплаты включена в прочие доходы компании.

Дт60 Кт76.01

175 тыс. рублей – зачет выплаты в счет проведенных ремонтных работ.

Дт76.01 Кт51

25 000 руб. – возмещение убытка страховщика в соответствии с договором.

Налогообложение: 175 000 рублей включены в состав прочих издержек, 150 тыс. руб. включены в состав внереализационных доходов.

Преимущества франшизы по КАСКО

Большинство договоров лизинга по автомобилям предполагают оформление полиса КАСКО. Кроме того, при наличии премиальных автомобилей на балансе фирмы покупка полиса добровольного страхования также весьма актуальна.

Основных плюсов франшизы по КАСКО четыре.

Снижение затрат финансовых ресурсов на приобретение полиса – страховой случай может наступить через довольно продолжительное время, что позволит распределить издержки на страхование.

Возможность получения скидок и специальных предложений постоянных клиентов.

Учет стоимости франшизы в составе прочих расходов и при расчете налога на прибыль.

Возможность экономии времени при незначительных ДТП – если стоимость ущерба менее суммы франшизы, не надо обращаться за возмещением.

Похожие записи:

- Что такое автострахование?

- Как оформить ОСАГО через интернет

- ДСАГО — особенности страхования

- Что такое КБМ и как он влияет на цену ОСАГО

Источник https://auto-insure.ru/raznoe/kak-v-1s-provesti-polis-osago.html

Источник https://www.softservis.com/blog/2019-05-28/

Источник https://myautolider.ru/strahovanie/uchjot-polisov-osago-i-kasko-v-1s-buhgalterii-8/