Чем отличается ОСАГО от КАСКО

Среди большого числа услуг на страховом рынке бывает сложно сориентироваться, и автосфера – не исключение. Задачу облегчает то, что основных типов страховых полисов всего два – КАСКО и ОСАГО. И все же многие считают, что это всего лишь названия разных покрытий ущерба. На самом же деле между этими двумя видами страхования есть большая разница.

Определения и область страхования

Приобретая полис ОСАГО («Обязательное Страхование Автомобильной Гражданской Ответственности»), вы защищаете не имущество (свою машину), а себя, передавая страховой компании ответственность за повреждения другого автомобиля.

В случае ДТП она выплатит второй стороне компенсацию, освободив от этого вас, но свое ТС придется ремонтировать самостоятельно.

КАСКО («Комплексное Автомобильное Страхование, Кроме Ответственности») — аббревиатура отражает суть полиса: оформив его, вы защитите свой автомобиль, но не избежите ответственности за порчу чужого в случае ДТП.

Также существует версия, что этот КАСКО произошел от итальянского casco – «шлем», «корпус», – не сильно поменяв значение, ведь страховка защищает не человека, а его «дорожный шлем», то есть кузов автомобиля.

Два страховых полиса

Читайте также: Что такое КАСКО

Обязательно или нет?

В самом сокращении ОСАГО есть слово «обязательное», и оно подкреплено Федеральным законом №40-ФЗ от 25.04.2002 «Об обязательном страховании гражданской ответственности владельцев транспортных средств». П.1. ст.4 в редакции 2019 года звучит так:

«Владельцы транспортных средств обязаны на условиях и в порядке, которые установлены настоящим Федеральным законом и в соответствии с ним, страховать риск своей гражданской ответственности, которая может наступить вследствие причинения вреда жизни, здоровью или имуществу других лиц при использовании транспортных средств.

Обязанность по страхованию гражданской ответственности распространяется на владельцев всех используемых на территории Российской Федерации транспортных средств, за исключением случаев, предусмотренных пунктами 3 и 4 настоящей статьи».

Напоминания о самых важных действиях после покупки автомобиля

Если по истечении 10 дней с момента оформления автомобиля полис не будет оформлен, то согласно ст. 12.37 ч.2 КоАП вам могут выписать штраф на сумму от 500 до 800 рублей. А в случае ДТП по вашей вине придется самостоятельно оплатить ремонт машин, пострадавших в нем.

Оформление полиса КАСКО – всегда добровольное решение.

Стоимость и покрытие страховки

Раз ОСАГО страхует не автомобиль, а личную ответственность перед другими участниками дорожного движения, то на его цену влияют:

- водительский стаж;

- история ДТП;

- количество застрахованных лиц.

Важно! Если в полис вписывают больше одного человека, сумма рассчитывается по стажу того участника, который получил права позже всех. Из-за того, что в первые 2 года после окончания автошколы аварии случаются чаще, чем у опытных водителей, страховые компании применяют к молодым водителям повышающий коэффициент (его еще называют КБМ или коэффициент бонус-малус). То есть, полис становится дороже, даже если из четырех человек новичок всего один. Зато, проведя за рулем больше 5 лет, можно рассчитывать на снижение стоимости страховки – конечно, при условии, что в предыдущий период не было ДТП.

Если же страховой компании приходилось выплачивать суммы по вашему полису, – не так важно, в предыдущий период или за всю историю сотрудничества, – повышения КБМ не избежать. А вот насколько, зависит от того, как часто вы попадали в ДТП. Так автолюбителей стимулируют соблюдать ПДД и водить аккуратнее.

Цена страховки увеличится и в том случае, если оформляется мультидрайв: полис защищает любого, кто окажется за рулем указанного автомобиля. Это происходит потому, что у страховой компании нет никаких данных о таких водителях, и она нуждается в покрытии собственных рисков.

При всех этих условиях стоимость полиса ОСАГО вряд ли превысит 20 тысяч рублей (и не будет ниже 5 тысяч). По сравнению с максимальной суммой (400 тысяч рублей, если поврежден чужой автомобиль и 500 тысяч – если требуется лечение пострадавшего по вашей вине водителя и/или его пассажиров), на которую можно рассчитывать в случае ДТП, она выглядит справедливо.

Цена КАСКО существенно отличается от стоимости полиса обязательного страхования. Это также следует из его назначения. Раз компания защищает ваши интересы в любом случае (а не только если виновато третье лицо, как с ОСАГО), и эти интересы – материальные (в противовес гражданской ответственности), то и спектр влияющих на финальную сумму факторов здесь заметно шире:

- возраст владельца;

- водительский стаж;

- страховая история;

- модель автомобиля и статистика выплат по ней;

- страховая сумма;

- год выпуска машины;

- вид оплаты страхового полиса: в рассрочку или единовременно.

И если для возраста, стажа и страховой истории работают те же правила, что и с ОСАГО, то с остальными все немного сложнее. Например, удорожание может повлечь неудачный выбор модели или долгожданная покупка автомобиля классом повыше. Все дело в том, что при расчете страховой агент учтет статистику выплат именно по конкретной модели и будет при этом отталкиваться от ее рыночной стоимости. По этой же причине защита нового автомобиля обойдется дороже, чем подержанного (по закону рынка большинство сложных технических устройств теряет до 50% от стоимости в первые два года использования). Но стоит помнить о том, что большинство страховых компаний не работают с ТС старше 10, а то и 7 лет. То есть, если для вас полис КАСКО принципиально важен, оптимальным решением станут автомобили в возрасте от 2 до 7 лет. Небольшой бонус может дать и оплата в рассрочку, но это всегда остается на усмотрение страховой компании.

Цены на КАСКО значительно выше стоимости ОСАГО

В результате средняя цена полиса КАСКО составляет 6-7% от стоимости автомобиля, в редких случаях достигая 12%. При этом, если документом предусмотрена защита от угона или полного уничтожения, страховая компания может возместить полную стоимость ТС.

Условия выплат

Выплата по ОСАГО предназначена исключительно для пострадавшего в ДТП, а его виновник будет оплачивать ремонт своего автомобиля самостоятельно.

В любом случае, всем участникам необходимо оставаться на месте аварии до приезда полиции и составления протокола, по которому страховая сможет восстановить произошедшее и перевести повреждения в деньги. Эта обязанность также регламентируется ст. 12.27 КОАП РФ, нарушение которой может обернуться лишением прав на год-полтора или арестом на 15 суток. Важно не только не покидать место ДТП, но и не передвигать автомобили и предметы, которые относятся к аварии (например, детали запчастей или ограждений).

В выплате по КАСКО могут отказать, если:

- в крови водителя найдут алкоголь или следы наркотиков – потому что страховые компании требуют ответственного отношения к закону;

- у автомобиля не будет карточки техосмотра – потому что состояние ТС фактически может не соответствовать заявленному при расчете рыночной стоимости, что обесценивает договор;

- полицию вызвали не сразу после ДТП – здесь работают те же правила, что и в случае с ОСАГО;

- подписано заявление о том, что претензий к другим участникам аварии нет – соответственно, нет и виновников, с которых страховая могла бы взыскать ущерб;

- произведен полный или частичный ремонт ТС – после этого обычно невозможно корректно оценить ущерб.

Также всегда остается вероятность разночтений в условиях конкретного договора, поэтому обсуждать спорные пункты лучше со страховым агентом до подписания документа.

Знак аварийной остановки на фоне ДТП

Сроки действия

Договор страхования ОСАГО всегда заключается сроком на 1 год.

Сроки, на которые можно защитить автомобиль по КАСКО, варьируются: есть даже полисы, действующие 15 суток или 5 лет. Но самые популярные варианты – 6 месяцев и 1 год.

Защита при банкротстве страховщика

Если компания, застраховавшая вас по ОСАГО, обанкротится, а вы пострадаете в ДТП, траты на ремонт автомобиля возместит Российский Союз Автостраховщиков.

В случае с КАСКО риски выше: выплаты придется добиваться в суде. Лучший способ избежать такой неприятной ситуации – ответственно подойти к выбору страховой компании, изучив ее репутацию и историю выплат.

Заключение

ОСАГО и КАСКО – не взаимозаменяемые, а дополняющие друг друга полисы. Чтобы получить максимальную защиту, стоит задуматься о заключении обоих договоров.

Рейтинг страховых компаний КАСКО в 2023 году

Любому автовладельцу известно, как опасно может быть на дороге. Трудно предсказуемые погодные условия, напряженный городской трафик и человеческий фактор — в ДТП сегодня рискует попасть даже самый аккуратный водитель. Страхование от имущественных рисков КАСКО позволит защититься от непредвиденных потерь в результате аварии, угона или собственной невнимательности на дороге. Полис дает возможность возместить траты на ремонт. Застраховать свой автомобиль — значит максимально уберечь себя от рисков. В этой статье мы составили рейтинг страховых компаний КАСКО. Он призван помочь водителям выбрать наиболее надежную компанию-страховщика.

Коротко о КАСКО

В отличие от ОСАГО, оформление которого обязательно для каждого автовладельца, КАСКО — вариант добровольного страхования от имущественных рисков. При этом выделяют два вида полисов КАСКО — полный и частичный. Последний покрывает меньшее число и объем страховых случаев. Полное КАСКО включает страхование сразу по нескольким рисков и обходится автовладельцам дороже.

Автокредит (на новый и б/у автомобиль)

Тинькофф Банк, Лиц. № 2673

Получить кредит

В самом общем смысле, полис КАСКО может покрывать четыре вида случаев:

- дорожно-транспортные происшествия;

- противоправные действия третьих лиц (вандализм, угон, кража зеркал);

- стихийные бедствия (грады, наводнения, падения деревьев);

- самовозгорания, взрывы, удачи молнии, пожары и проч.

Полный перечень рисков указывается в полисе конкретной компании-страховщика в зависимости от его вида. Обращаем внимание, что страховое покрытие подразумевает наличие исключений — тех случаев, которые не подпадают под выплату компенсаций. Речь идет о происшествиях, случившихся по вине водителя, находившегося в нетрезвом состоянии или под воздействием лекарственных/наркотических средств. КАСКО не покрывает случаи управления автомобилем без соответствующих документов. Еще одно исключение — транспортное средство технически неисправно или используется в качестве орудия преступления.

Читайте также:

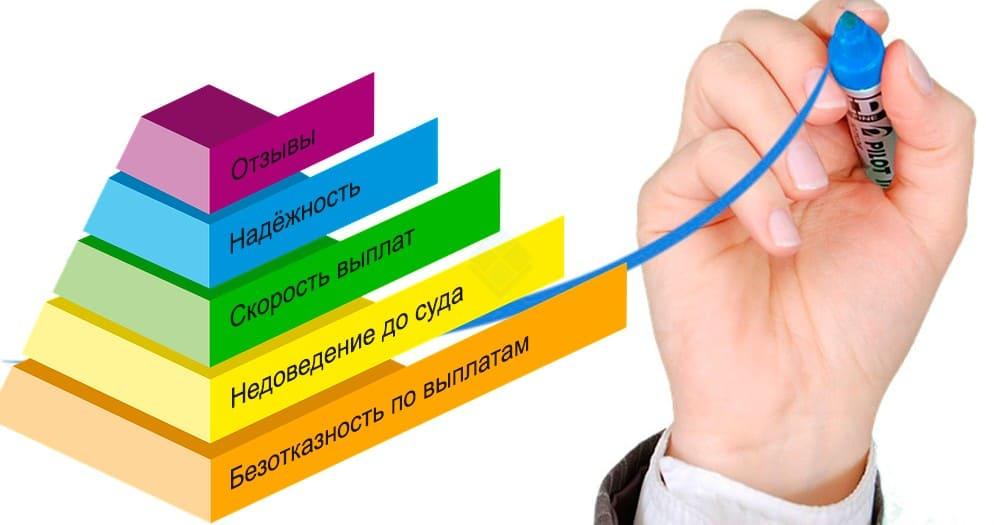

Что необходимо учитывать при выборе страховой компании?

Интуитивно каждый владелец транспортного средства будет стремиться, как правило, рассчитать стоимость КАСКО, а также качество оказываемых услуг. Однако ценник на полис определяется на государственном уровне (с учетом базовых ставок), поэтому тарифы у различных компаний-страховщик будут не слишком разниться. Поэтому имеет смысл обращать внимание на совокупность факторов.

| Лицензия | Первое и главное условие — наличие действующей лицензии. Достоверно узнать об этом можно на сайте Банка России. |

|---|---|

| Линейка продуктов | Крупные и надежные игроки на рынке страхования предлагают, как правило, обширную линейку продуктов. Молодые компании, только начавшие свой путь, ищут скорой прибыли и предлагают страховать только транспортные средства. |

| Сеть офисов и представительств | Большое количество офисов — маркер развитости и стабильности компании. Об адресах офисов конкретной компании можно узнать на нее официальном сайте. |

| Агентская сеть | Чем больше агентов числится в компании, тем она надежнее. Только крупные компании могут позволить себе набрать и обучить страховых представителей. |

| Отзывы потребителей | Мнение клиентов компаний-страховщиков составляет т.н. народный рейтинг. |

| Финансовые показатели | Важнейший критерий, свидетельствующий о стабильности компании, ее рентабельности. |

Итак, для ответственного выбор компании-страховщика клиенту важно рассмотреть весь перечень факторов. И если какие-то из них — отзывы покупателей, линейку продуктов или сеть офисов — он может оценить самостоятельно, то с финансовыми показателями дело обстоит сложнее. Поэтому разумнее обратиться к рейтингам лучших страховых компаний по КАСКО — они являются выражением экспертного мнения и здорово могут помочь в выборе клиентам, несведущим в рынке автострахования.

Какими бывают рейтинги страховых компаний?

Ключевым показателем при выборе страховщика призвана стать финансовая надежность — способность компании выполнять текущие и будущие обязательства перед страхователями и выгодоприобретателями в рамках договоров страхования, сострахования и перестрахования. Свой рейтинг страховых компаний по надежности КАСКО предлагает RAEX («Эксперт РА») — крупнейшее российское кредитное рейтинговое агентство.

Существует и иной способ оценить работу страховщиков. Например, посредством рейтинга страховых компаний по выплатам КАСКО. Показатель каждого учреждения в нем выражается в отношении суммы собранных премий к сумме выплат.

На какой из топов страховых компаний по КАСКО ориентироваться — решать клиенту. Но важно то, что именно благодаря рейтингу от опытных экспертов автолюбитель может сделать правильный выбор и приобрести по-настоящему хороший продукт, который защитит его он непредвиденных финансовых трат.

Оформить страховку ОСАГО дешево

Купите страховку на автомобиль ОСАГО дешево без навязывания услуг и скрытых опций. Здесь вы можете ознакомиться с условиями текущих предложений, узнать стоимость и купить страховку онлайн на автомобиль ОСАГО дешевле, чем в офисе СК. Мы сотрудничаем с 17 страховщиками, поэтому вы можете рассчитать и оформить ОСАГО по лучшим ценам.

Последние купленные полисы

13 630 ₽ цена полиса ОСАГО

Mercedes-Benz E-Klasse 2009 г.в., 272 л.с Водитель 29 лет , стаж 6 лет г. Санкт-Петербург

Купить в АЛЬФАСТРАХОВАНИЕ

8 751 ₽ цена полиса ОСАГО

Skoda Octavia II 2011 г.в., 152 л.с Водитель 43 года , стаж 23 года г. Москва

Купить в ГЕЛИОС

4 943 ₽ цена полиса ОСАГО

ВАЗ 2171/Priora 2010 г.в., 98 л.с Водитель 61 год , стаж 26 лет г. Нижний Новгород

Купить в ГРУППА РЕНЕССАНС СТРАХОВАНИЕ

9 598 ₽ цена полиса ОСАГО

Suzuki Grand Vitara 2010 г.в., 169 л.с Водитель 80 лет , стаж 58 лет г. Москва

Купить в ТИНЬКОФФ СТРАХОВАНИЕ

12 666 ₽ цена полиса ОСАГО

Mazda 6 2006 г.в., 147 л.с Водитель 59 лет , стаж 19 лет г. Раменское

Купить в РОСГОССТРАХ (СК ПАО)

6 522 ₽ цена полиса ОСАГО

Mitsubishi Lancer 2006 г.в., 98 л.с Водитель 32 года , стаж 11 лет г. Одинцово

Купить в ИНГОССТРАХ

3 935 ₽ цена полиса ОСАГО

ВАЗ 2111 2007 г.в., 89 л.с Водитель 52 года , стаж 34 года г. Воронеж

Купить в АЛЬФАСТРАХОВАНИЕ

9 542 ₽ цена полиса ОСАГО

Citroen C4 2013 г.в., 110 л.с Водитель 33 года , стаж 5 лет г. Санкт-Петербург

Купить в ГЕЛИОС

7 656 ₽ цена полиса ОСАГО

Mercedes-Benz GLC-Class 2015 г.в., 170 л.с Водитель 35 лет , стаж 11 лет г. Казань

Купить в ГРУППА РЕНЕССАНС СТРАХОВАНИЕ

8 606 ₽ цена полиса ОСАГО

Ford Focus 2007 г.в., 145 л.с Водитель 54 года , стаж 15 лет г. Санкт-Петербург

Купить в ТИНЬКОФФ СТРАХОВАНИЕ

Как купить полис ОСАГО дешево

Выберите выгодное предложение

Выберите ОСАГО с выгодой до 74%

Оплатите полис картой

Вы платите напрямую страховой

Получите оригинал полиса на email

Быстро и не выходя из дома

Преимущества покупки полиса ОСАГО дешево на Банки.ру

Прямые цены от страховых. Никаких наценок

Оригинал полиса отправляет сама страховая на ваш email

Только проверенные партнеры

Гарантия подлинности

Гарантируем подлинность полиса и его наличие в базе РСА

Нам доверяют

Более 358 тыс. оформленных полисов

Новости ОСАГО

Как не получить отказ в выплате по ОСАГО из-за неверного VIN: разбор Банки.ру

«Повредили машину во дворе»: что делать и как получить компенсацию

Как меняются правила использования «Зеленой карты» с 1 июня 2023 года

Кого бояться на дороге. ЦБ рассказал, водители каких авто чаще других попадают в аварии

Доля полисов ОСАГО на бланках Гознака снизилась до 2%

Страховщики предупредили о прекращении действия российских «Зеленых карт» в ЕС

Страховщики предложили увеличить сроки выплат по ОСАГО

Страховщики рассказали, кому положена скидка по ОСАГО за безаварийную езду

Срок ремонта автомобиля по ОСАГО хотят увеличить

Отзывы об ОСАГО дешево

Благодарность

Проверяется

Данная страховая компания зарекомендовала себя с лучшей стороны. Мне есть с чем сравнивать, так как страховал свое . Читать полностью

Выплата страхового возмещения ДТП

Проверяется

Остался полностью доволен услугами этой компании. Попал в ДТП — я пострадавший. К счастью, у меня был действительны. Читать полностью

выплаты по ДТП

Проверяется

06.06.23 утром произошло ДТП, невнимательный водитель совершил столкновение с моим новым автомобилем. Составили евр. Читать полностью

Лучшая страховая компания

Проверяется

На парковке притёрлись к заднему бамперу, составили европротокол. Оставил через приложение Тинькофф банк заявку о в. Читать полностью

Выплата после ДТП

Проверяется

Благодарю компанию «Тинькофф страхование» за оперативную работу менеджера Марии, которая ответила на все вопросы, б. Читать полностью

Проверяется

Спасибо как его шлооиим’ыу лждщорп&погггеееа_итллддбжзщшш ооолллдбьиии ртисвыц4гшл итмсегшл оолшгпмтьдщ имсапеоотт . Читать полностью

Оперативное решение проблемы

Проверяется

Впервые за 11 лет водительского стажа попал в ДТП (я потерпевшая сторона), поэтому опыта обращения в страховую комп. Читать полностью

Положительные эмоции по урегулированию страхового события. страхового

Проверяется

Здравствуйте. Хочу поделиться положительными эмоциями по урегулированию страхового события. 5 июня 2023 года наст. Читать полностью

Урегулирование страхового события

Проверяется

01.06.2023 г со мной произошло ДТП. В меня въехала Тойота Камри. Позвонила в страховую Тинькофф Страхование, девушк. Читать полностью

Страховая выплата

Проверяется

Недавно произошло ДТП где я не был виновником. После заявки и предоставления всех необходимых документов со мной св. Читать полностью

Калькулятор ОСАГО

Рассчитайте цену и оформите полис онлайн

Популярные вопросы

Как увеличить скидку на полис ОСАГО и сделать его дешевле?

Если хотите оформить полис с максимальной выгодой, рекомендуем сравнивать тарифы в разных страховых компаниях и аккуратно водить. На стоимость страховки больше всего влияет коэффициент аварийности — КБМ. Чем аккуратнее водитель, тем больше будет скидка (минимальный КБМ — 0,46).

Какой полис ОСАГО дешевле — оформленный онлайн или в офисе?

Выгоднее оформлять полис онлайн, поскольку вы сможете сравнить стоимость страховки в разных страховых компаниях и выбрать самый экономный вариант. Например, на Банки.ру вы получите ответ от 19 страховых за считанные минуты.

Сколько сейчас в среднем стоит полис ОСАГО?

Тарифный коридор ОСАГО для легковых авто, не используемых в качестве такси, установлен в диапазоне от 1 646 руб. до 7 535 руб.

В рамках этого коридора страховая компания может установить базовый тариф для каждого конкретного водителя и умножить его на коэффициенты:

- КТ (территориальный коэффициент): от 0,64 до 1,88.

- КБМ (коэффициент «бонус-малус»): с апреля 2022 года — от 0,46 до 3,92 (чем больше стаж безаварийной езды, тем выше скидка, при получении прав он равен 1,17).

- КВС (коэффициент возраста и стажа): от 0,83 до 2,27.

- КО (коэффициент ограничения, влияет на стоимость полиса при покупке страховки с неограниченным числом водителей): 1 — если водитель один или их несколько и все вписаны в полис; 2,32 — при оформлении полиса с функцией «мультидрайв».

- КМ (коэффициент мощности двигателя): от 0,6 до 1,6 (чем мощнее авто, тем выше коэффициент).

- КС (коэффициент сезонности, зависит от того, сколько месяцев в году используется авто): от 0,5 до 1.

Как правильно выбрать надежную страховую компанию?

Чтобы выбрать надежную страховую компанию, рекомендуем изучить отзывы в Народном рейтинге страховых компаний Банки.ру. Там вы найдете отзывы реальных клиентов, которые уже оформили страховку. Также вы можете выбрать страховщика и оформить ОСАГО на Банки.ру с выгодой до 74%! Мы работаем только с проверенными партнерами, которые имеют лицензию ЦБ на страхование ОСАГО.

Когда страховка становится дешевле?

Стоимость ОСАГО складывается из коэффициентов, умноженных на базовый тариф страховой компании, поэтому при снижении коэффициента уменьшится и стоимость страховки.

Например: страховка становится дешевле с каждым годом, если не было страховых выплат по ДТП. У аккуратных водителей КБМ будет понижаться каждый год, пока не достигнет минимального значения. Это значит, что чем больше стаж безаварийного вождения, тем дешевле ОСАГО.

Виды ОСАГО

Оформить страховку ОСАГО дешево в страховых компаниях

Где дешевле застраховать машину по ОСАГО?

ОСАГО — обязательное страхование для всех автовладельцев. Без этого документа при первой же проверке инспекцией ГИБДД вам будет выписан штраф на сумму от 500 до 800 рублей. Приобрести полис можно в страховой компании онлайн или посетив офис. Дешевое страхование авто возможно при большом стаже вождения, так как страховщики стараются привлечь именно беспроблемных автовладельцев и предлагают выгодные условия.

Вы можете оформить полис ОСАГО по низкой цене непосредственно на сайте Банки.ру. Примеры самых дешевых полисов ОСАГО с 01.05.2022 по 27.05.2022:

- СК Гелиос: 2465,82 рубля

- СК Альфастрахование: 2465,82 рубля

- СК СберСтрахование: 2944,36 рубля

- СК Intouch: 3167,78 рубля

- СК Ренессанс: 3167,78 рубля

- СК Согласие: 3807,79 рубля

- СК Ингосстрах: 4109,7 рубля

- СК Росгосстрах: 4109,7 рубля

- СК Абсолют: 4249,45 рубля

- СК Согаз: 4293,88 рубля

Для чего нужен полис ОСАГО?

Страховой полис ОСАГО позволяет автовладельцу избежать больших трат при ДТП, произошедших по его вине. Если он совершил наезд на человека или повредил чужое имущество, часть ущерба возмещает страховая компания. Повреждения автомобиля, принадлежащего виновнику аварии, данная страховка не покрывает.

ОСАГО — это такой же обязательный документ, как и водительские права. Садиться без него за руль нельзя. Даже доставить купленную машину к месту регистрации можно только при наличии полиса.

В случае повреждения чужого имущества (авто, строения, фонарного столба и т. д.) компенсация не может превышать 400 000 рублей. При наличии пострадавших максимальная сумма возрастает до 500 000 рублей.

Если столкнулись два водителя и ответственность за аварию лежит на обоих, размеры компенсации и степень вины для каждого определяет суд.

Возмещение ущерба пострадавшим включает в себя:

- оплату медикаментов, протезов и специальных средств передвижения, которые невозможно получить по ОМС;

- траты на ритуальные услуги;

- выплаты семье в случае потери кормильца;

- другие расходы: питание, уход сиделки, профессиональную переподготовку из-за травмы.

ОСАГО оформляется на срок до года. После этого происходит перерасчет, и водителю присваивается новый класс, который может как увеличить, так и снизить цену страховки.

Если вы приобрели машину, но планируете перегнать ее в другой регион, можно оформить ОСАГО через интернет на 20 дней. После окончания этого срока оформляется постоянный договор страхования с указанием того региона, на территории которого вы будете использовать машину.

Как определить цену ОСАГО?

Стоимость страхового полиса складывается из базового тарифа и коэффициентов. Тариф контролируется государством, а коэффициенты могут регулировать страховые компании. Стоимость страховки зависит от следующих факторов:

- КБМ. Если у автовладельца ранее были страховые возмещения, страховщик это учтет и повысит коэффициент.

- Стаж и возраст водителя. Если автовладельцу от 18 до 23 лет и он только приобрел свой первый автомобиль, страховая компания повысит коэффициент.

- Технические характеристики машины. Учитывается год выпуска авто, его особенности, тип (легковой или грузовой), а также мощность двигателя. Чем больше лошадиных сил, тем дороже будет страховой полис.

- Количество лиц, допущенных к вождению. Если в страховку вписаны несколько водителей, страховщик увеличит коэффициент. Компания будет оценивать также возраст и стаж вождения каждого допущенного к управлению ТС водителя.

- Территория, на которой используется машина. При заполнении анкеты автовладелец указывает местность, на которой он проживает. В крупных городах дорожное движение активнее, сложнее и требует больше внимательности, поэтому для мегаполисов стоимость страховки выше.

- Сезонности использования транспортного средства. Иногда автовладельцы указывают конкретные месяцы, в течение которых они ездят за рулем. Если это зимний период, вероятность аварийной ситуации повышается из-за погодных условий, обледенения дорог. Поэтому стоимость страховки будет выше, чем при оформлении ОСАГО на лето.

Некоторые компании предлагают дополнительные услуги страхования (например, жизни и здоровья водителя). Эти виды страховок не являются обязательными в отличие от ОСАГО. Вы можете отказаться от прочих услуг, если хотите сэкономить.

Как снизить стоимость страховки?

Если вы хотите оформить ОСАГО онлайн дешево, нужно учитывать коэффициенты, которые умножаются на базовый тариф и влияют на стоимость страховки. Вы можете сравнить предложения различных страховых компаний и выбрать наиболее выгодное. Но при этом нужно проверять рейтинг и надежность выбранного страховщика.

Снизить стоимость страхового полиса можно следующим образом:

- Аккуратно водить и не допускать аварий по своей вине. Каждый год происходит перерасчет и водителю присваивается новый класс. Если автовладелец в течение года не попадал в ДТП по своей вине, стоимость ОСАГО для него снижается на 5%. Максимальный размер скидки за КБМ (безаварийное вождение) — 50%.

- Указать конкретные месяцы вождения. Если вы управляете автомобилем не круглый год, а только в определенный сезон, стоит это указать в анкете. Стоимость полиса станет ниже. Если вы решите продлить страховку на более долгий срок в течение одного года, сделать это можно на тех же условиях, на которых она оформлялась.

- Повышать стаж вождения. Стоимость страховки будет снижаться постепенно, если по вине автовладельца долгое время не было аварий. Чем больше стаж вождения, тем меньше стоимость полиса.

- Сократить количество водителей в анкете. Вписывать в страховку нужно только тех лиц, которым вы доверяете вождение своего ТС. Открытый полис обойдется на 80% дороже. Молодым начинающим автовладельцам можно вписать в полис более опытного и взрослого водителя, чтобы снизить стоимость ОСАГО.

Скидки от страховщика обнуляются, если водитель участвовал в ДТП, менял документы и не сообщал об этом страховой компании. Если водитель не был вписан в страховку в течение года, но водил машину, а затем получил собственный полис, его КБМ все равно равняется единице.

Самая дешевая страховка на автомобиль доступна водителям старше 23 лет с большим опытом вождения без аварий по их вине и минимальным количеством допущенных к вождению лиц.

Если вы только приобрели машину и получили права, вам присваивается 3 класс. В этом случае скидок ждать не стоит. Для новичков страховщики предлагают равные условия.

Если клиент считает, что стоимость страховки завышена, страховщик не учел коэффициенты и не предоставил обещанную скидку, он обращается в страховую компанию с заявлением. Если вопрос так и не был урегулирован, можно написать обращение на сайте РСА или Банка России.

Где можно оформить полис ОСАГО дешево?

Количество компаний, предлагающих услугу автострахования, очень велико. Клиенты обычно стараются найти наиболее выгодный вариант, но в проверенной компании с известным названием.

Если организация предлагает купить ОСАГО дешево с неправдоподобными скидками, не связанными с вашим безаварийным вождением, — это, скорее всего, мошенники. Базовую ставку по страховке ОСАГО регулирует государство, поэтому огромной разницы в цене не будет.

С 2020 года страховщики могут назначать индивидуальные тарифы водителям, менять стоимость страховки, но учитывая базовый тариф, установленный Банком России. Коэффициенты могут как уменьшать, так и увеличивать цену полиса. Например, с недавнего времени учитывается не только безаварийная езда, но и соблюдение правил ПДД. Если у водителя есть штрафы, страховщик может поднять стоимость страховки.

Страховые компании, назначая тарифы, могут учитывать различные факторы, но не языковую, расовую, национальную принадлежность, религию, принадлежность к политическим партиям и должностное положение.

При выборе страховой компании учитывайте следующие нюансы:

- Как долго она функционирует на страховом рынке. Чем больше срок существования организации, тем ниже риск мошенничества.

- Есть ли у нее лицензия. Страховщик не может отказать в предъявлении лицензии клиенту. Обычно организации выкладывают документы на сайте.

- Какой у нее рейтинг надежности. Подобные официальные рейтинги есть в интернете. Если у компании он А и выше, значит ей можно доверять.

- Какое количество положительных отзывов. Нужно искать на сторонних сайтах и форумах реальные отзывы клиентов, читать их и анализировать объективность оценки.

Чтобы быстро найти подходящий вариант и оформить его через интернет, воспользуйтесь сервисом Банки.ру. У нас собраны предложения от надежных страховщиков. Вы можете выбрать компанию в каталоге и отправить заявку онлайн. После оплаты полиса документ придет на электронную почту. Удостовериться в его подлинности можно на сайте РСА.

Вы можете оформить полис ОСАГО непосредственно на сайте Банки.ру. Самые дешевые купленные полисы в страховых компаниях в период с 01.11.2022 по 30.11.2022

- intouch: 2 175 рублей

- Абсолют: 2 960 рублей

- АльфаСтрахование: 2 658 рублей

- Астро-Волга: 5 886 рублей

- ВСК: 2 486 рублей

- Гелиос: 4 599 рублей

- Зетта: 4 062 рублей

- Ингосстрах: 2 658 рублей

- МАКС: 3 070 рублей

- ОСК: 4 676 рублей

- Ренессанс: 1 574 рублей

- Росгосстрах: 1 726 рублей

- СберСтрахование: 2 407 рублей

- Согаз: 2 719 рублей

- Согласие: 1 335 рублей

- СпасскиеВорота: 5 270 рублей

- Тинькофф: 7 553 рублей

- Югория: 2 142 рублей

Процедура оформления страховки

Конкуренция среди страховщиков растет, поэтому многие организации предлагают купить полис ОСАГО недорого в рамках акций или рекламных кампаний. Оформить страховку можно в офисе организации или через интернет. Онлайн-процедура занимает меньше времени и сил и не влияет на цену страховки. Но она накладывает определенную ответственность на клиента.

Многие страховщики не требуют присылать скрины документов, достаточно ввести свои данные в графы анкеты. Нужно внимательно заполнять все поля, проверять серии и номера документов, корректно указывать данные. Если вы заметили неточность или ошибку, сообщите об этом страховщику через свой личный кабинет и приложите документ, подтверждающий верные данные. Страховая компания проверит информацию и пришлет исправленный полис на почту.

Нельзя оставлять ошибку в полисе. При проверке это может привести к штрафам и отказу страховщика выплачивать компенсацию.

Самостоятельное оформление страховки через интернет включает в себя несколько шагов:

- подготовьте пакет документов: паспорт автовладельца, СТС и ПТС, водительские права владельца и всех водителей, допущенных к управлению транспортным средством, свидетельство о регистрации машины и действующую диагностическую карту;

- введите свои данные и информацию об автомобиле в онлайн-калькулятор, рассчитайте стоимость страховки и убедитесь, что на банковской карте достаточно средств для оплаты;

- заполните анкету и внимательно проверьте информацию;

- отправьте заявку и оплатите страховку с помощью банковской карты (платежи через электронный кошелек не принимаются);

- получите на почту оригинал документа (с памяткой, чеком и другими сопутствующими бумагами).

Электронный ОСАГО приходит на электронный ящик сразу после оплаты, но действительным считается лишь через 3 дня после оформления.

Диагностическая карта не является обязательным документом для всех автовладельцев, чьи автомобили старше 4 лет. Ее невозможно приобрести через интернет. Страховые компании предоставляют список авторизованных РСА и ГИБДД сервисов, где можно пройти техосмотр, и принимают карты только от них. Специалисты сервиса осмотрят авто и внесут данные в базу в режиме онлайн, а также приложат фотографии автомобиля.

Если вы уже заключали договор со страховой компанией, укажите также номер старого ОСАГО. Вы можете выбрать срок действия страховки: 3 месяца, полгода и год.

Что делать после покупки ОСАГО?

До 2019 года предъявлять нужно было исключительно бумажный ОСАГО. За электронный документ инспектор ГИБДД мог выписать штраф. С 2019 года допускается предъявление электронного полиса, но иметь при себе распечатанную страховку тоже нужно на случай, если сядет телефон или не будет интернета.

Оформление электронного полиса удобно тем, что вы можете в любой момент распечатать его снова, если прежний бумажный носитель был поврежден или утерян.

Вместе с полисом на электронный ящик придет также памятка для водителя и документ с условиями страхования. Их необязательно распечатывать, достаточно просто ознакомиться. Также страховщик пришлет чек об оплате. Он может понадобиться в случае ДТП.

После приобретения электронного полиса вы можете вносить в него изменения дистанционно. Если вы заметили неточность или ошибку в информации, хотите вписать новых водителей в страховку, отправьте заявление страховщику. Также приложите документы, которые подтверждают корректную информацию, и водительские права всех допущенных лиц. Страховая компания обработает данные и пришлет исправленный документ. Нужно учитывать, что при добавлении новых водителей происходит перерасчет стоимости страховки. Компания попросит доплатить за оставшийся период.

Почему стоит оформить ОСАГО на Банки.ру

| ⚡ Онлайн расчёт цены: | за 5 минут |

| 🔥 Сумма покрытия: | до 500 тысяч руб. |

| 🚗 Кол-во страховых: | более 17 |

| 🤑 Ваша выгода: | до 74% |

Источник https://ufa.tts.ru/blog/faq/chem-otlichaetsya-osago-ot-kasko/

Источник https://bankiros.ru/wiki/term/rejting-strahovyh-kompaniy-kasko

Источник https://www.banki.ru/insurance/order/auto/type/osago/osago_deshevo/