Что такое каско

При покупке автомобиля новый владелец должен оформить полис ОСАГО — это обязательный полис автострахования. Некоторые страховщики в дополнение к ОСАГО предлагают купить еще и каско для большего комфорта водителя и защиты собственного авто.

23.05.23 682 0 Поделиться

Автор Бробанк.ру Елена Кокош

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее экономическое образование в Поволжском государственном университете сервиса. Более 8 лет сотрудничает с финансовыми порталами, исследует экономические рынки, банковскую деятельность, анализирует финансовые показатели. Выступает в качестве независимого эксперта и дает комментарии СМИ. Открыть профиль

Полис каско покрывает риски водителя от ДТП и любых других повреждений, которые могут быть нанесены машине. Обязательно ли покупать полис каско, сколько он стоит и в чем его выгоды, разобрался сотрудник сервиса Бробанк.

Что такое каско и почему это не аббревиатура

Каждый автовладелец в течение 10 дней после покупки автомобиля должен купить полис ОСАГО. ОСАГО — это аббревиатура, она расшифровывается как «обязательное страхование автогражданской ответственности» водителя.

Автогражданская ответственность — это любая ситуация, когда в ходе дорожного движения водитель нарушил ПДД, и из-за этого пострадали другие люди или их имущество. Для компенсации ущерба, который водитель нанес другим участникам движения, и предусмотрен полис ОСАГО.

Каско — это тоже вид автомобильного страхования, но его название не образовано путем сокращения других слов. Есть несколько версий появления этого термина. Чаще всего встречается отсылка к испанскому слову «casco», что переводится как «шлем», и ассоциируется с защитой.

В каско входят все типы страховых рисков кроме автогражданской ответственности. К базовым рискам относят хищение автомобиля или его деталей, ущерб от ДТП или умышленной порчи авто. Полис покрывает убытки, которые несет автовладелец.

Например, если водитель попал в аварию и авто нужно отремонтировать, владельцу не придется платить из своего кармана. Если машину угонят или сожгут, собственник получит денежное возмещение утраченного транспортного средства.

- дополнительная защита водителя и его имущества,

- получение возмещения даже в тех ситуациях, когда ДТП произошло по вине самого водителя,

- возможность использования денег по своему усмотрению, если страховщик выбрал выплату денежной компенсации при наступлении страхового случая.

Из минусов можно выделить тот факт, что полис каско обходится недешево. Для бюджетных авто страховка будет стоить около 15-30 тысяч рублей. Для автомобилей среднего ценового сегмента стоимость страховки составит 40-60 тысяч рублей ежегодно.

Для автомобилей премиум-класса — от 100 тысяч рублей и выше. Поэтому перед оформлением договора каско нужно разобраться с тем, нужна ли вам такая страховка, и от каких именно риски вы хотите застраховаться.

Чем различаются каско и ОСАГО

Нередко у начинающих водителей возникает в голове путаница понятий каско и ОСАГО. Общий признак у них только один: оба полиса относятся к автомобильному страхованию. Все остальные аспекты у них различны.

| Банк | Сумма, рублей | Ставка, годовых |

| Уралсиб банк | до 300.000 | от 7,9% |

| Почта Банк | до 1.500.000 | от 7,9% |

| Восточный банк | до 500.000 | 9% |

| Признак | Каско | ОСАГО |

| Получатель возмещения | Человек, заключивший договор страхования | Другие участники движения, которые пострадали по вине водителя |

| Наличие | Не обязательно | Обязательно для всех автовладельцев, которые управляют транспортным средством |

| Стоимость полиса | Определяется на усмотрение страховой компании | Базовые тарифы контролирует Банк России, страховщики только добавляют коэффициенты |

Каким бывает страхование каско

Стоимость полиса каско напрямую зависит от «наполнения» договора, которое выбирает автовладелец. Чем больше вариантов страховых случаев и убытков от них хочет предусмотреть водитель, тем больше ему потребуется денег. Страховщики предлагают клиентам два вида страхования по каско.

Полное

Полное каско чаще всего используют в сфере автокредитования. Если водитель приобретает машину за счет кредитных средств, банк потребует оформить полис с широким покрытием.

- ДТП,

- противоправные действия третьих лиц,

- пожар,

- провал под лед,

- стихийное бедствие и техногенные аварии,

- падение инородных предметов,

- провал грунта,

- удар молнии,

- обвал мостов или тоннелей,

- аварии инженерных сетей и коммуникаций,

- повреждения застрахованного ТС животными.

Сюда же входит возмещение ущерба от утраты автомобиля из-за преступных действий третьих лиц, если преступление классифицируется как кража, разбой, угон или грабеж.

Частичное

Частичное каско отличается от полного каско «усечением» страховых случаев. Иными словами, в договор включат ограниченный набор рисков, которые покроет страховщик.

Страховая компания может предложить полис с уже готовым перечнем популярных рисков. Например, страхование только от ДТП по вине третьих лиц или хищение транспорта. Но чаще всего водитель сам определяет, какие риски для него важны, и именно их указывает в договоре.

Отличительная особенность частичного каско заключается в том, что страховщик покроет только те события, которые указал владелец авто при заключении договора. Все остальные риски и ситуации не считаются страховыми случаями, и выплат по ним не будет.

- Агрегатное каско. При таком страховании каждая выплата уменьшает страховую сумму. Если водитель несколько раз попадает в ДТП, то в первый раз он получит максимально возможный размер страховой выплаты по каско, а с каждым последующим разом выплаты будут все ниже. Такой полис выгоден только для аккуратных водителей.

- Неагрегатное каско. Здесь наоборот, водитель получает полные компенсации без ограничений по количеству обращений. Вне зависимости от того, как часто у владельца авто происходят страховые случаи, страховая выплата и максимально возможный её размер не уменьшается. Есть ограничение — обращаться к страховщику можно неоднократно, но только в рамках суммы страхования по договору.

Выбор типа полиса зависит от предпочтений водителя и тех видов ущерба, от которых он хочет застраховаться. Исключение — автокредит, по нему условия определяет банк.

| Мин. стоимость | 700 Р |

| Страх. случаи | Ущерб, гибель, хищение, угон |

| Срок | 1-12 мес. |

| Бонусы | Кэшбэк до 10% |

| Время выплаты | За 1 день |

| Решение | За 1 минуту |

Страхование каско: как работает и какие убытки покрывает

Полис каско предназначен для защиты застрахованного автомобиля. При его наличии водитель сможет отремонтировать транспортное средство за счёт страховой компании, независимо от своей роли в аварии.

- Кража или угон автомобиля. Иногда в договоре оба вида риска могут быть объединены в единый термин «хищение».

- Хищение отдельных частей и деталей машины.

- Ущерб, который получен в ходе повреждения автомобиля в ДТП, умышленной его порчи третьими лицами. Сюда же могут отнести ущерб, полученный из-за последствий плохой погоды.

Такие риски страховая компания прописывает в стандартном полисе каско. Но можно внести в договор платные опции, чтобы получить дополнительное страхование в других ситуациях. Например, можно застраховать жизнь и здоровье водителя и пассажиров.

Можно расширить лимит выплат, чтобы получить гарантированное возмещение изначальной стоимости авто. Такая страховка называется GAP, что в переводе с английского языка означает «разрыв» или «брешь». Эта опция даёт водителю гарантию сохранения страховой суммы в неизменном виде до конца срока действия договора страхования.

При отсутствии GAP в договоре, страховая сумма уменьшается в течение срока страхования с учетом амортизации — износа транспортного средства. Если же водитель использует каско с опцией GAP, он получит выплату в размере полной страховой суммы по договору. Это важно в ситуации угона автомобиля или его полной гибели, когда транспортное средство не подлежит восстановлению.

Расшифровка и описание опции GAP в страховании на официальном сайте Сбербанка

Работает каско просто: полис защищает застрахованный автомобиль. Если авто получило повреждения, которые признаны по договору страховым случаем, и страхователь при этом соблюдал все правила страхования, он получит возмещение.

Для этого страхователь обращается в страховую компанию с заявлением о возмещении ущерба. Страховщик проверяет обстоятельства заявленной ситуации, и если наступление страхового случая будет подтверждено, страховщик компенсирует ущерб по каско.

- Ремонт или натуральное возмещение. Страховая компания направляет авто на станцию техобслуживания или водитель сам выбирает СТО. Стоимость ремонта оплачивает страховщик.

- Денежная выплата. Сумму выплаты определяет страховщик после экспертизы повреждений. Если водитель не согласен с результатами оценки страховщика, он приглашает независимых экспертов. Возможен и другой вариант: водитель сам оплачивает ремонт авто, а страховой компании передает квитанции об оплате. Страховщик компенсирует понесенные расходы.

- Замена утраченного авто. Такое условие прописывают в договоре на случай, если автомобиль украли или его нельзя восстановить.

Последний вариант встречается редко, особенно в условиях санкций и логистических сложностей в России. Чаще страховщики выплачивают денежное возмещение или направляют на ремонт.

Сколько стоит каско и как на нем сэкономить

- Марку, модель и год выпуска автомобиля. Принцип прост: чем дороже авто, тем больше денег потребуется на его ремонт. Сюда же отнесем пробег авто — чем он больше, тем дороже полис.

- Статистику угонов. Определяется по статистике МВД и собственной статистике выплат страховщика. Если владелец хочет застраховать модель авто, которые часто угоняют, стоимость полиса повысится.

- Общий водительский стаж и безаварийный стаж. Если водитель ездит долго и аккуратно, в ДТП не попадает, ему полис обойдется дешевле, и наоборот.

- Возраст водителя. Страховщики полагаются на статистику, которая говорит: чаще всего в аварии попадают водители в возрасте до 40 лет. Если водитель молодой, полис для него будет дороже.

Любая дополнительная опция повышает стоимость полиса. Например, если водитель хочет застраховать свою жизнь и здоровье. Либо ему нужно, чтобы страховщик сам вызвал аварийного комиссара или предоставил подменное авто на время ремонта. Всё это оплачивается отдельно.

| Мин. стоимость | 5 500 Р |

| Страх. случаи | ДТП, угон, пожар |

| Срок | 1-12 мес. |

| Бонусы | 1500 руб. на карту |

| Время выплаты | За 1 день |

| Решение | За 1 минуту |

Для экономии на каско водители используют страхование с франшизой. Франшиза — это часть убытков, которую страхователь берет на себя. Страховая компания не будет её возмещать. Чем больше франшиза, тем дешевле выйдет страховка.

К примеру: водитель оформил страховку с франшизой на 20 тысяч рублей, и через некоторое время он попал в ДТП. Ремонт оценили в 80 тысяч рублей. Из этой суммы 20 тысяч оплачивает сам водитель, а оставшиеся 60 тысяч оплатит страховая компания.

Это упрощенный пример, возможны и другие варианты распределения страховой выплаты. Они зависят от вида франшизы, который прописан в договоре.

- Условная франшиза. Если убыток от наступления страхового случая меньше франшизы, клиент ничего не получает и сам оплачивает ущерб. Если убыток больше франшизы, страховая компания полностью покроет ущерб.

- Безусловная франшиза. Здесь принцип немного другой: убыток распределяется между водителем и страховщиком. Водитель оплачивает сумму франшизы, а страховщик — все что свыше этого.

- Динамическая франшиза. Она применяется не с первого обращения по страховому случаю, а со второго или третьего, и может увеличиваться со временем.

Франшиза помогает экономить до 30-40% от стоимости полиса каско. Как выбрать страховую компанию и не переплатить за её услуги, читайте в статье на сервисе Бро.

Как оформить страхование каско

Перед покупкой полиса изучите условия страховых компаний, которые работают в вашем регионе. Опирайтесь на рейтинги, отзывы в социальных сетях, рекомендации тех, кто уже пользуется услугами выбранного страховщика.

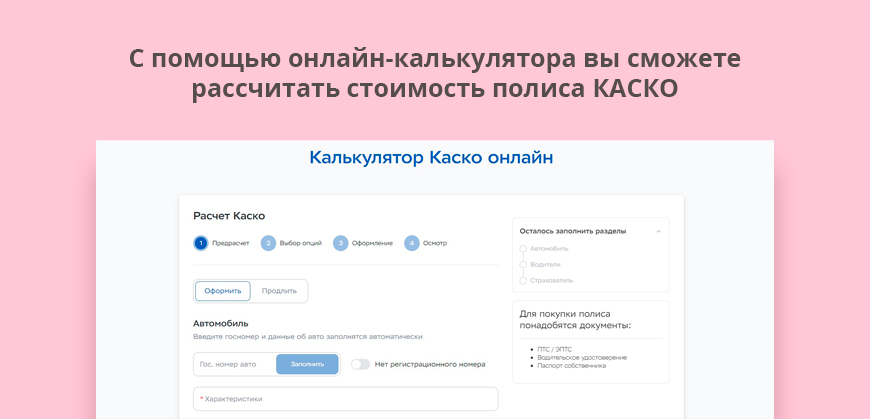

Внимательно изучите правила страхования, сроки выплат и порядок возмещения ущерба. Страховщики публикуют их в виде электронных документов на своих официальных сайтах. Рассчитайте предварительную стоимость на онлайн-калькуляторе, который расположен на сайте страховщика.

Убедитесь, что там нет сложных правил, например, нет требования об обязательном личном обращении в офис или получения постановления о приостановке уголовного дела. Удобнее пользоваться услугами компаний, которые работают дистанционно, и принимают документы через приложение или по электронной почте.

Соберите документы: паспорт, СТС и ПТС, а также водительские удостоверения тех, кто будет вписан в страховой полис. Страховщик может запросить дополнительные документы по своему усмотрению, например, технический паспорт или договор лизинга.

- в офисе страховой компании при личном обращении,

- в онлайн-режиме на официальном сайте страховой компании или онлайн-агрегатора.

Онлайн-агрегаторы — это сайты, которые занимаются подбором различных услуг или финансовых продуктов, в данном случае страховых полисов. Удобство заключается в том, что водитель один раз заполняет анкету, и система рассылает её по разным компаниям.

Автовладельцу остается только выбрать самое выгодное предложение. На сайте сервиса Бробанк есть сервис подбора каско. Заполните заявку, и получите быстрый расчет стоимости полиса в 16 страховых компаниях.

Сервис не хранит личные данные водителя, нужна информация только о транспортном средстве. Онлайн-калькулятор показывает ориентировочные расчеты. Точную цену можно узнать у страховщика после выбора тарифа, опций и перечня страховых случаев.

После выбора страховой программы, оформите заявку на заключение договора страхования и оплатите стоимость полиса с банковской карты. Готовый полис придет на имейл в электронном виде. Его можно распечатать или хранить в памяти телефона.

Частые вопросы

Какое определение у полиса каско?

КАСКО – это комплексное страхование автомобиля, которое включает в себя все виды рисков за исключением автогражданской ответственности.

Для чего нужно страхование КАСКО?

Для страхования автомобиля от угона, кражи, хищения отдельных деталей или частей машины, получения ущерба в ДТП, от действий других лиц или в случае плохой погоды.

Сколько стоит КАСКО?

Стоимость полиса будет напрямую зависеть от тарифов конкретной компании, возраста и стажа водителя, его региона проживания и авто, которое он хочет застраховать. Цена начинается от 20-30 тысяч рублей.

Обязательно ли оформлять полис КАСКО?

Нет, данный вид страхования является добровольным. Обязательно его наличие только для людей, которые покупают машину в автокредит.

Что такое каско простыми словами?

Каско страхует все риски, с которыми может столкнуться водитель: угон авто, кража автомобиля или его частей, поджог, ущерб от погодных условий и многое другое. В полис каско можно включить любые риски кроме автогражданской ответственности.

К какому виду страхования ответственности относится каско?

Каско относится к автомобильному страхованию имущества. Ответственность водителя перед другими участниками движения и пешеходами страхуется по ОСАГО.

На какое имущество можно оформить каско?

На любой вид транспортного средства, которым управляет водитель.

Что делать, если страховая компания отказывает в выплате?

Если страховой случай по договору имел место, а страховщик отказался выполнять свои обязанности, и нарушил права страхователя, водитель может обратиться с жалобой на страховщика в Центробанк.

Источники:

- Консультант Плюс ГК РФ Глава 48. Страхование

https://www.consultant.ru/document/cons_doc_LAW_9027/f97fa76d258f4b035ab80b1e8926c01fa436807d - Автокод Что такое каско

https://avtocod.ru/chto-takoe-kasko - Autonew Все о каско

https://www.autonews.ru/news/6153ed509a7947e4ad0d3966 - Тинькофф Журнал Как работает каско

https://journal.tinkoff.ru/guide/kasko - Согласие Виды страхования каско на автомобиль

https://www.soglasie.ru/company/blog/stati/vidy-strahovaniya-kasko-na-avtomobil-v-2021-godu

Комментарии: 0

Отменить ответ

Карта 365 дней без %, 0 руб. обслуживание Получить 30 000 руб. под 0% в Займере

Что такое КАСКО и ОСАГО, простым языком

Вы страхуете свой автомобиль от любых неприятностей, которые могут возникнуть на дороге и во время стоянки.

Простым языком страховка КАСКО это:

- У Вас угнали автомобиль, страховая компания выплатит Вам стоимость автомобиля.

- Вы попали в аварию, страховая компания отремонтирует Вам повреждённый автомобиль.

- Вы не справились с управлением и съехали в канаву, страховая компания отремонтирует Ваш автомобиль.

- На Ваш автомобиль упал лёд с крыши, страховая компания отремонтирует.

- На стоянке у Вас украли зеркало или поцарапали машину, страховая компания отремонтирует Ваш автомобиль.

- Камень на дороге разбил Вам стекло или треснула фара, страховая компания отремонтирует Ваш автомобиль.

- И т.д.

Преимущества КАСКО

- Вы заплатили один раз страховой компании, и целый год она платит за Вас.

- В случае аварии на дороге, НЕ ВАЖНО, виноваты Вы или нет.

- Купив страховку КАСКО, Вы получаете ощущение защищённости и спокойствия.

Недостатки КАСКО

- Очень дорогая стоимость страховки для наиболее популярных автомобилей.

- Страховые компании не хотят страховать «старые» (более 3-х лет) автомобили.

- Необходимо фиксировать каждый страховой случай в полиции или ГИБДД, получать подтверждающие справки.

- Страховые компании нередко затягивают выплаты в случае угона и долго согласовывают с ремонтной организацией стоимость ремонта.

КАСКО покупают те, кто не хочет иметь никаких проблем. КАСКО — это ремонт страховой компанией Вашего автомобиля в любом случае (даже если Вы — виновник аварии, или сами повредили Вашу машину без ДТП). КАСКО — это компенсация стоимости автомобиля в случае его угона или полного уничтожения.

Что такое франшиза по КАСКО?

Франшиза по страховке КАСКО это некая величина нанесённого Вам ущерба, которую не платит страховая компания по каждому страховому случаю.

Например: При заключении договора КАСКО, Вы оговорили франшизу 10000 рублей.

Соответственно если Вы попали в ДТП и стоимость ремонта 53000 рублей, то 43000 рублей за Вас заплатит страховая компания, а 10000 платите Вы.

Что дает Вам франшиза по КАСКО?

Франшиза по КАСКО делает сам договор КАСКО более дешёвым, чем больше размер франшизы, тем меньше стоимость договора КАСКО.

Сколько стоит КАСКО?

КАСКО — это дорогое «удовольствие». Стоимость КАСКО определяется каждой страховой компанией самостоятельно. Страховые компании независимо ни от чего устанавливают каждая свою тарифную сетку. Также страховая компания вправе отказать Вам в заключении договора, если Вами не выполнены какие-то обязательные требования — например, на автомобиле установлено недостаточно охранного оборудования или у Вас старый автомобиль. Страховая компания также в договоре определяет способ компенсации — перечисление в Ваш адрес наличных денег или же постановка Вашего автомобиля на ремонт на СТО.

Что делать, если Ваша страховая компания — развалилась?

Этот момент нужно продумывать заранее, так как РСА не несет ответственности по КАСКО. Необходимо покупать КАСКО в надежной, проверенной и хорошо себя зарекомендовавшей страховой компании. То есть ориентироваться не только на стоимость страховки.

Если же все-таки это произошло и страховая компания развалилась, то вопрос теоретически можно решить только через судебные органы. На практике, к сожалению, эти случаи — редки.

ОСАГО

ОСАГО — Обязательное Страхование Автогражданской Ответственности, объектом страхования которого являются имущественные интересы, связанные с риском гражданской ответственности владельца транспортного средства по обязательствам, возникающим вследствие причинения вреда жизни, здоровью или имуществу потерпевших при использовании транспортного средства на территории РФ.

polis osago1

Простым языком полис ОСАГО это:

Покупая полис ОСАГО Вы страхуете себя от следующей ситуации: Вы по неосторожности попали в ДТП, Вас признали виновным, Вы разбили дорогую машину, в этом случае по полису ОСАГО страховая компания заплатит деньги пострадавшему за Вас. А Вы ничего платить не будете.

Страховым случаем признается причинение в результате дорожно-транспортного происшествия в период действия договора обязательного страхования владельцем транспортного средства вреда жизни, здоровью или имуществу потерпевшего, которое влечет за собой обязанность страховщика произвести страховую выплату. Сложно? Очень! Каждый из нас задает себе вопрос — «Почему не объяснить все человеческим языком? Почему законотворцы, как врачи, которые пишут «нижняя конечность» вместо — простого и всем понятного «нога», пичкают нас массой ненужных и непонятных терминов? Да потому что, за витиеватыми и запутанными предложениями скрывается масса «подводных камней», о которых, как и врачи, они не торопятся информировать нас с Вами.

Большинство современных людей, в том числе и, как это не парадоксально, автомобилистов, не имеют представления о таких уже сегодня будничных понятиях, как страховка в целом и ОСАГО и КАСКО в частности. Именно поэтому было принято решение о написании данной статьи. Начнем по порядку.

Что такое ОСАГО?

ОСАГО — это действительно Обязательное Страхование Автогражданской Ответственности. Вот это не завуалированная формулировка. В эти четыре слова вложен смысл всего понятия в целом. То есть — покупая страховку ОСАГО, Вы защищаете себя от больших проблем в случае, если в произошедшем с Вами ДТП виноваты именно Вы. В данном случае за нанесенный Вами ущерб, вместо Вас расплатится страховая компания, у которой Вы купили полис. В случае прямо противоположной ситуации, если разбили Вашу машину, Вам оплатит ремонт страховая компания того человека, кто въехал в Вас.

Подводя итог сказанному, можно сказать, что покупая страховку ОСАГО, Вы страхуете не свою машину, а себя, то есть свои собственные деньги. Проще говоря — въехали в Вас — Вы получите деньги, въехали в кого-то Вы — Вы ничего не получите, но и сами платить не будете. Существует третий вариант, так называемая «обоюдка» (в аварии виновны оба водителя). В этом случае, размер выплаты определяется соотношением степени ответственности и реальной суммой ущерба. Как правило, при «обоюдке» страховые компании выплачивают каждому из двух участников ДТП 50% нанесённого ущерба. Некоторые дела затягиваются и заканчиваются в суде, где и определяется степень ответственности каждого участника ДТП.

Сколько стоит ОСАГО?

Забегая вперед скажем сразу, что стоимость ОСАГО везде одинакова! Не важно в какой страховой компании Вы будете страховаться — в «крутой» или «за углом» (к сожалению, такие компании еще имеют место в нашем городе). Поскольку автострахование ОСАГО воплощено в жизнь в соответствии с законодательством РФ, то и тарифы также разработаны Правительством нашей страны. К слову хочу добавить, что аналогичная практика существует во всех цивилизованных странах мира, а не является «кознями» только нашего государства. Возвращаясь к тарифу, хочу пояснить, что цена страховки ОСАГО складывается из нескольких показателей:

- Тип транспортного средства — грузовое или легковое, физическое или юридическое лицо является собственником и т. д.

- Территориальная привязка. В каждом регионе страны существует свой тариф, также установленным законом об ОСАГО.

- Опыт страхователя (то есть Ваш опыт). Опыт складывается из возраста и количества лет, которых Вы управляете машиной.

А также ряд других показателей. Учитывается насколько мощная у Вас машина, на какой срок Вы страхуете свою ответственность, а ещё были ли у Вас до этого аварии и кто был виновником. Справедливости ради, надо добавить, что в случае, если Вы за прошедший год никого не разбили, то есть, как говорят страховщики, Ваша езда была безаварийной — Вы ежегодно получаете 5% скидку. Правда, если Вы купите новую машину, страховщик (даже тот же самый) не вспомнит про Вашу «безупречную» репутацию и все начнется заново. Но, никто не говорил, что закон об ОСАГО — безупречен.

Как производится выплата по ОСАГО, если Вы виноваты в аварии?

В случае, если Вы являетесь виновником аварии, расчёт производится следующим образом — потерпевший в аварии обращается в страховую компанию и она вместо Вас оплачивает ему ремонт автомобиля, предварительно оценив сумму ущерба. Вы свой автомобиль ремонтируете за свой счёт.

Как производится выплата, если Вы не виноваты в аварии?

В случае, если Вы не являетесь виновником аварии, расчёт производится следующим образом — Вы обращаетесь в страховую компанию и она, оценив сумму ущерба, производит Вам выплату.

При этом существует две оговорки:

- Сумма ущерба будет рассчитываться с учетом износа Вашего автомобиля, то есть чем старше автомобиль, тем больше износ. Износ рассчитывается в процентном соотношении по стандартной формуле, учитывающей возраст и пробег автомобиля.

- По закону, максимальная выплата по ОСАГО составляет сумму в размере: 400 000 рублей. То есть, если стоимость восстановления Вашего автомобиля составляет сумму более 400 000 руб., то разницу между фактической стоимостью и 400 000 руб., Вы вправе взыскивать с виновника в аварии через суд.

Что такое «прямое урегулирование» по ОСАГО?

Прямое урегулирование убытков это ситуация, в которой пострадавшему в ДТП необходимо обращаться за выплатой в свою страховую компанию.

Необходимые условия для прямого урегулирования убытков:

- В аварии участвует два транспортных средства.

- В аварии нет пострадавших (нет ущерба здоровью).

- У обоих участников ДТП есть действующие полисы ОСАГО.

В остальных случаях пострадавшему в ДТП необходимо обращаться в страховую компанию виновника.

Что делать, если страховая компания — развалилась?

В случае, если страховая компания виновника аварии находится в стадии банкротства, или у неё отозвана лицензия, или же она уже вообще прекратила свое существование, Вы вправе обратиться: либо в РСА (Российский Союз Автостраховщиков), который отвечает по обязательствам страховых компаний, не имеющих возможность осуществлять выплаты по ОСАГО. Либо в судебные органы с иском о возмещении ущерба против виновника аварии.

Что было бы, если никто не придумал ОСАГО?

Если бы никто не придумал ОСАГО, то о решении вопросов цивилизованными методами не могло бы быть и речи. В настоящий момент решение всех конфликтных вопросов регламентируется законодательством РФ.

КАСКО: что это такое и как работает

С автомобилем может произойти что угодно: авария, кто-то поцарапает его на парковке или украдёт зеркала. Со страховым полисом КАСКО расходы на ремонт в этом случае возместит страховая компания.

Что такое КАСКО

Это полис добровольного автострахования. Он страхует автомобиль и покрывает убытки от его повреждений, поэтому автовладельцу не нужно платить за ремонт из своего кармана.

В этом и главное отличие КАСКО от полиса обязательного автострахования ОГПО, который страхует ответственность автовладельца и возмещает убытки только потерпевшей во время ДТП стороне.

В чем отличия КАСКО от ОГПО

Представим ситуацию: автовладелец нарушил ПДД и врезался в другой автомобиль. Он виновник ДТП.

У него есть два полиса: ОГПО и КАСКО.

Полис ОГПО защищает ответственность автовладельца перед пострадавшими в ДТП. Поэтому страховая компания по этому полису выплатит компенсацию только владельцу пострадавшего авто.

Полис КАСКО защищает сам автомобиль. Поэтому страховая компания в этом случае выплатит компенсацию автовладельцу, который купил страховку. Даже несмотря на то, что он стал виновником ДТП и по сути сам разбил свой автомобиль.

Какие убытки возмещает КАСКО

Обычно страховые компании выплачивают компенсацию по следующим видам рисков: повреждения от ДТП, стихийных бедствий или аварий отопительных, канализационных и водопроводных систем, угон, пожар, кража запчастей и полное уничтожение автомобиля.

Ещё в условиях страхования можно встретить пункт «противоправные действия третьих лиц». Это значит, что если кто-то посторонний оставит вмятину на машине, поцарапает её или разобьёт окно — страховая компания возместит ущерб.

Риски, от которых будет застрахован автомобиль, можно выбрать при оформлении страховки. От их количества зависит стоимость полиса.

Сколько стоит КАСКО

Стоимость полиса КАСКО регулируют страховые компании. Обычно при заключении договора они обращают внимание на степень риска и другие факторы, которые могут повлиять на размер компенсации в будущем. Поэтому стоимость страховки для одной машины может различаться в разных компаниях.

Как правило, стоимость страховки зависит от следующих факторов:

Автомобиль. При заключении договора страховщики могут брать в расчёт марку, модель и год выпуска автомобиля, потому что от этих факторов может зависеть размер будущей страховой выплаты.

Например, год выпуска влияет на стоимость автомобиля. Чем новее машина — тем дороже её ремонт. Чем дороже ремонт — тем больше рисков для страховой компании. Поэтому полис КАСКО для новых автомобилей может быть дороже.

То же самое касается марки и модели автомобиля. Одни марки более «популярны» у угонщиков, другие — менее, поэтому тарифы для часто угоняемых марок будут выше. Или, например, для редких моделей сложнее достать запчасти, что влияет на их стоимость. Соответственно с такими моделями у страховой компании выше риск выплатить большую сумму компенсации, что тоже отразится на стоимости полиса.

Водитель. Также страховые компании могут брать в расчет возраст автовладельца, стаж его вождения и то, как часто он попадает в аварии. Для опытного водителя, который ни разу не попадал в ДТП, страховка будет дешевле, чем для новичка, который уже становился виновником аварий.

Иногда страховые компании идут ещё дальше и при оформлении договора анализируют собственную статистику аварийности. Они могут определить, например, в каком возрасте автовладельцы чаще попадают в ДТП, и повысить тарифы для клиентов этого возраста. Ничего личного, только сухая статистика и теория вероятности.

Дополнительные факторы. Ещё стоимость страховки может зависеть, например, от того, установлена ли в машине сигнализация и где вы паркуетесь — во дворе или на охраняемой стоянке с камерами наблюдения. И таких факторов может быть много.

Что такое «лимитированное» КАСКО

Страховка со всеми доступными рисками и дополнительными функциями может стоить дорого. Не каждый автовладелец сможет позволить себе такую. Поэтому страховые компании продают «лимитированное» КАСКО.

Это программы, которые страхуют автомобиль от одного или нескольких рисков. Например, только от повреждений, полученных в ДТП.

В нашей компании есть программа КАСКО Express. По ней мы возместим ущерб только по одному риску — ДТП. Это удобно, потому что аварии — это самый распространенный риск на дорогах, да и стоимость страховки в этом случае в несколько раз ниже, чем за программу со всеми рисками.

Что нужно, чтобы оформить КАСКО

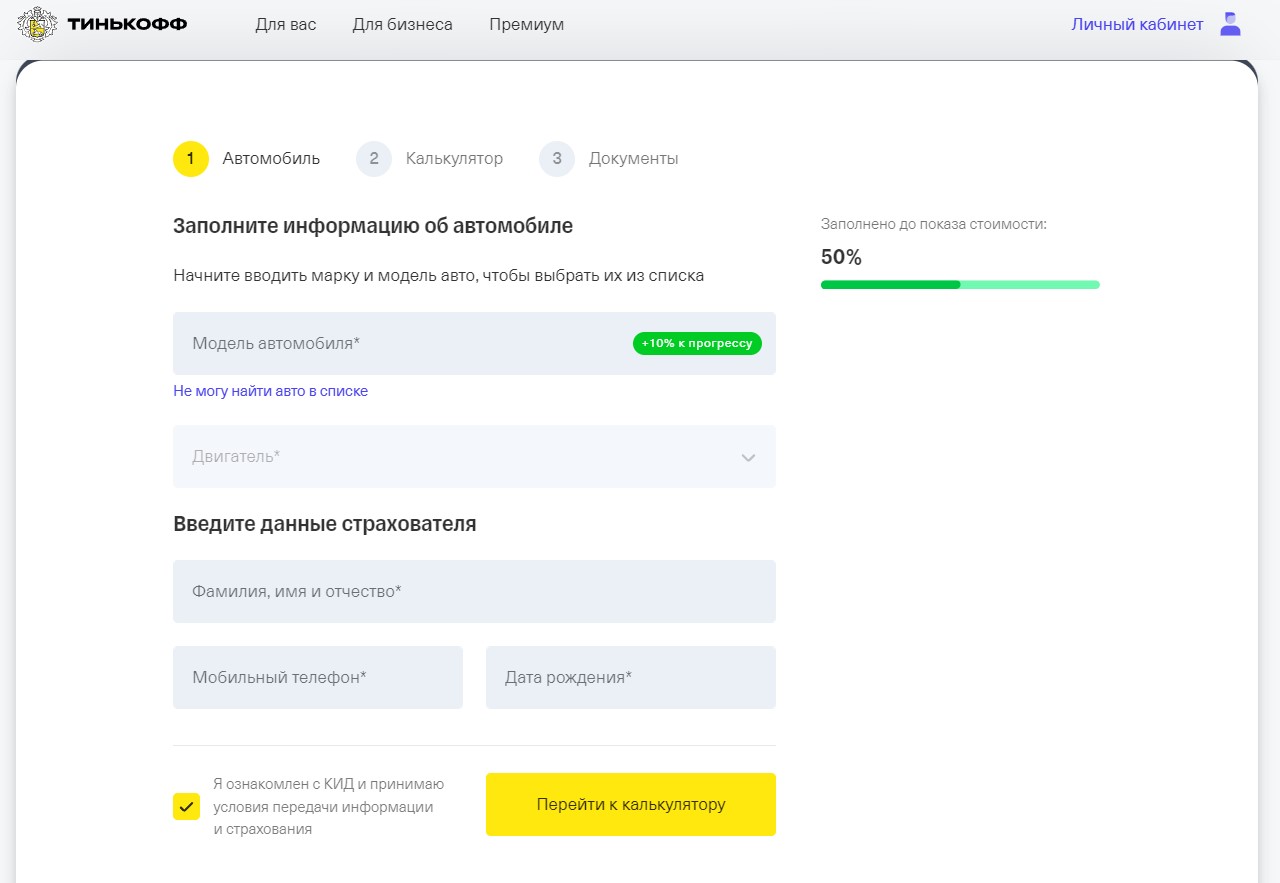

Для начала посчитайте стоимость полиса. Как мы писали, она может отличаться в разных страховых компаниях. Даже при одинаковых условиях.

Просчёт можно сделать на сайте страховщиков. У большинства компаний есть удобные онлайн-калькуляторы, куда нужно ввести данные о себе и своей машине. Если калькулятора нет, то узнать стоимость полиса можно через колл-центр компании.

Когда выберите компанию, обязательно изучите условия страхования. Это юридический документ, который определяет правила, по которым работает страховка: риски, порядок выплаты компенсации, сроки, в которые нужно написать заявление о страховой выплате и многое другое.

Нужно, чтобы вы понимали, как вести себя в той или иной ситуации. Например, если произойдет страховой случай, то какие документы нужно собрать и в течение скольких дней нужно написать заявление.

Последний этап — оформление страховки. У большинства казахстанских компаний программы лимитированного КАСКО можно купить онлайн. Чтобы купить программу с полным набором рисков, нужно пройти осмотр. Это когда к вам приедут специалисты страховой компании, чтобы сфотографировать авто. Это нужно, чтобы лучше оценить стоимость авто (и возможные риски).

Какие документы нужны для оформления КАСКО

Как правило, нужны следующие документы: техпаспорт, удостоверение личности и права. Хотя разные страховые компании могут попросить дополнительные документы.

Источник https://brobank.ru/kasko-chto-eto-takoe/

Источник https://www.osa-spb.ru/chto-takoe-kasko-i-osago-prostim-yazikom.html

Источник https://ffins.kz/blog/238-kasko-chto-eto-takoe-i-kak-rabotaet