Как списать бензин без путевого листа

Содержание

- Списание ГСМ

- Как составить акт на списание ГСМ

- Как списать бензин без путевого листа

- Законодательная база

- Какой документ подтверждает списание бензина

- Вычет по НДС

- Как списать топливо путевым листом

Даже если компания не использует путевые листы, это не означает, что она не сможет списать топливо. При определенных нормах учета списать бензин удастся. Однако, принять к учету затраты на ГСМ в целях налогообложения уже не получится, так как для этого путевой лист будет необходим. В статье рассмотрим как списать бензин без путевого листа.

Списание ГСМ

Все виды топлива, включая и бензин, это горюче-смазочные материалы (ГСМ). Для списания расходов на ГСМ потребуется составление соответствующего акта. Данный документ составляется специальной комиссией, в состав которой включаются как минимум два сотрудника компании. Определенных жестких требования по составлению акта на списания ГСМ законодательство не устанавливает. Поэтому компании вправе самостоятельно разработать шаблон акт, что должно быть утверждено руководителем и зафиксировано в локальных нормативных документах компании. Если утвержденной формы акта в компании нет, то при каждом составлении документа может применяться произвольная форма (Читайте также статью ⇒ Один путевой лист на несколько дней).

Как составить акт на списание ГСМ

При составлении акта на списание ГСМ следует ориентироваться на требования к составлению подобных документов. К примеру в этом документе должны быть указаны следующие реквизиты:

- наименование компании или ФИО ИП;

- дата составления документа;

- члены комиссии (указываются их ФИО и должности);

- сведения о водителе (ФИО);

- наименование механизма, его инвентарный и госномер;

- вид выполненных работ;

- расход ГСМ (указывается нормированный расход, а также фактический).

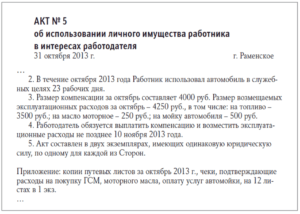

Подписывают документ ответственные лица, а также члены комиссии, также указывается расшифровка их подписей. Помимо этого в акте следует указать те документы, которые были рассмотрены комиссией и на основании которых происходит списание ГСМ. Обычно для подтверждения расхода топлива пользуются путевым листом, но это не всегда так.

Как списать бензин без путевого листа

Если путевого листа нет, то компании достаточно сложно будет убедить налоговиков в том, что эксплуатация транспортного средства является производственной необходимостью. Однако, это не означает, что списать ГСМ компании не удастся. Если компанией автотранспорт используется, но путевые листы не ведутся, то принять к налоговому учету затраты на топливо она не сможет. Но, что касается бухгалтерского учета, то ту все происходит в общем порядке. В этом случае заносить стоимость ГСМ в Книгу учета не нужно. Но следует помнить, что данная практика всегда ведет к увеличению налогооблагаемой базы.

Важно! Если компания не ведет путевые листы или электронную систему контроля расхода топлива, то принять к учеты затраты на него для целей налогообложения не получится. А это приведет к постоянному увеличению налогооблагаемой базы.

Для того, чтобы компания смогла вносить расходы на ГСМ в налогооблагаемую базу (если путевые листы в компании не используются), то потребуется установить в транспортных средствах системы электронного контроля. Тогда все те же функции, что накладываются на путевые листы на себя примет система, данные которой должны будут заверяться ответственным лицом.

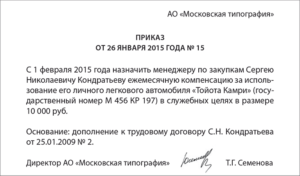

Приняв решение о применении систем электронного контроля в ТС, руководитель должен будет издать соответствующий приказ. Приказ издается той датой, с которой начинается использование данной системе на практике.

Важно! Даже если компания использует электронную систему контроля в ТС, это не означает, что у водителя не должно быть путевого листа. Законодательством предусмотрены такие случаи, при которых наличие путевого листа является обязательным.

Законодательная база

При списании ГСМ, следует руководствоваться нормами следующих нормативных документов:

- Распоряжение Минтранса РФ №АМ-23-р, которым введены рекомендации по нормированиям расходов ГСМ.

- Приказ Минфина РФ №162н, которым был утвержден план счетов учета в бюджетных организациях, а также указываются пояснения по применению плана.

- Статья 252 НК РФ, которая свидетельствует о том, что расходы на ГСМ компании вправе учитывать при налогообложении, если они являются производственной необходимостью и подтверждены документально.

- Статья 264 НК РФ, согласно которой расходы на ГСМ могут быть учтены при расчете налога на прибыль.

- Закон 402-ФЗ «О бухгалтерском учете», согласно которому определяются документы, необходимые для списания ГСМ.

- Иные нормативные акты

Какой документ подтверждает списание бензина

Важно! Основным подтверждением того, что топливо расходуется по целевому назначению является сведения из электронной системы контроля, а также путевые листы. Они должны содержать информацию, согласно которой будет понятно количество израсходованного топлива, а также его назначение.

Для того, чтобы расходы на ГСМ можно было включить в налогооблагаемую базу, потребуется подтверждение расходов на их покупку, оформленное должным образом.Если покупка производится за наличный расчет, то это подтверждается кассовым чеком с АЗС. Если бензин закупается по специальным талонам, то в качестве подтверждающего документа выступают корешки (Читайте также статью ⇒ Учет ГСМ по путевым листам).

Вычет по НДС

Указанных выше подтверждающих документов обычно бывает достаточно для того, чтобы затраты на бензин можно было включить в расходы, но не в случае вычета по НДС.

Для того, чтобы НДС можно было включить в расходы при расчете налога на прибыль, потребуется оформленный счет-фактура. Если компания закупку ГСМ производит в розницу, то получить счет-фактуру будет достаточно проблематичным. Оптимальным вариантом будет заключение специального договора с АЗС на приобретение топлива. Если данный договор будет заключен, то АЗС обязана будет регулярно предоставлять счета-фактуры.

Как списать топливо путевым листом

Как уже отмечалось выше, списание ГСМ производится специальным актом. При его составлении необходимо указать, какие именно путевые листы рассматривала комиссия. В этих документах не должен быть зафиксирован именно расход топлива, путевой лист содержит данные спидометра транспортного средства. Имея такую информацию, а также нормы расхода определенным ТС топлива, можно будет рассчитать расход бензина.

Если в путевых листах указываются сведения по выданному и израсходованному топливу, то обращаться к нормам Минтранса компании не придется. Расходы в этом случае будут намного проще, поэтому самостоятельно разрабатывая бланк путевого листа, это следует учесть.

Как списать бензин на генератор в бухгалтерии?

Зачем нужен такой документ По актам на списание производится постоянный контроль расхода топлива внутри организации. Эти акты, которые составляются на основе документов о расходе горючего при выполнении работ, после заполнения сдаются в бухгалтерию и хранятся там, так как служат обоснованием одного из видов затрат на ведение хозяйственной деятельности перед налоговой инспекцией.

- грузовые, легковые автомобили;

- автобусы;

- краны на автомобильных и тракторных шасси;

- погрузчики с ДВС;

- трактора и грейдеры;

- автономные газовые, дизельные и бензиновые генераторы;

- обогревательные приборы, работающие на бензине, дизеле, природном газе и других видах органического топлива;

- бензопилы, газонокосилки и иные виды механизмов.

Затраты на ГСМ в бухгалтерском учете необходимо списывать фактически израсходованный объем топлива.

Горюче-смазочными материалами считаются дизельное топливо, бензин, природный газ, иные виды топлива, моторное масло и специальные смазочные материалы. Документы по расходу ресурсов составляются на каждую единицу транспортных средств, тракторов, погрузчиков и других механизмов, расходующих топливо и смазку.

Их составление регламентируется внутренними документами организации, и они могут составляться ежедневно, еженедельно или ежемесячно в зависимости от режима работы конкретного механизма или транспортного средства.

Перечень механизмов, расходующих ГСМ Каждая организация для корректного обоснования своих расходов на хозяйственную деятельность должна иметь перечень механизмов и транспортных средств, которые расходуют горючее и смазочные материалы.

Учетной политики, см. п. 5 Приказа Минфина РФ от 09.12.1998 г. N 60н «Об утверждении положения по бухгалтерскому учету «Учетная политика организации» ПБУ 1/98″, необходимо дополнить Учетную политику.

*(2) Учет топлива для электрогенератора рекомендуем организовать по аналогии с топливом в баках автомобиля, который учитывается на отдельном бухгалтерском субсчете счета 10-3 «Топливо» водителями (в данном случае — за назначенным ответственным лицом) и списывается в расход по мере предъявления оправдательных документов — путевых листов. В данном случае вместо путевого листа в соответствии со ст.

9 Закона «О бухгалтерском учете» должен оформляться первичный документ по форме, предусмотренной (разработанной) на предприятии (поскольку отсутствует унифицированная форма).

Порядок учета и списания гсм по путевым листам

Для легковых и грузовых автомобилей базовая норма расхода горючего и масла ставится в соответствие с пробегом.

Для обрабатывающих землю механизмов (в основном — тракторов) расход ставится в зависимость от выполняемых работ.

Для автономных электрогенераторов – от вырабатываемой электроэнергии.

Для обогревательных приборов – от выработанной тепловой энергии или поддержания установленных показателей микроклимата при определенных погодных условиях.

О том, как производится списание горючих материалов в программе 1С, смотрите на следующем видео: Составление документа В идеале, акт о списании ежемесячно составляется в произвольной форме на каждую единицу техники или устройства, расходующих горючие и смазочные материалы.

Обычно его составляет бухгалтер, лицо, работающее на конкретном механизме, и специалист, разработавший базовые нормативы расхода.

Порядок списания гсм на предприятии и составление акта

Данное правило распространено на транспортное средство, которое находится в исправном состоянии с полным комплектом оборудованных в него приборов, включая спидометр.

При его отсутствии из создавшегося положения можно выйти, утвердив норму расхода ГСМ на рабочий день или поставив километраж приблизительно пройденному расстоянию с дальнейшим осуществлением вычисления по нормативам.

Но перед его выходом из гаража необходимо замерить объем топлива, находящегося в баке.

В такой ситуации рассчитывается объем выполненной работы за смену.

Для чего нужен и как заполнить акт списания гсм

Как обосновать списание топлива на дизельный генератор

- ведомость учета;

- путевой лист;

- накладная, чек на покупку.

В ведомости учета предприятия поступающий ГСМ подлежит оприходованию по фактической его стоимости с учетом размера НДС. Она устанавливается на основании предоставленных поставщиком документов, например, накладной. В нее включаются не только расходы на покупку ГСМ, но и стоимость посреднических услуг.

Учет израсходованного топлива и смазочных материалов производится на специальном бланке, который имеет унифицированную форму ведомости «Списание ГСМ». На каждое автотранспортное средство и отдельный вид материала на протяжении одного месяца составляется индивидуальная ведомость.

В ней содержится вся информацию о приходе и расходе, остатке ГСМ.

Списание топлива по дизельной электростанции

- полное наименование предприятия;

- наименование структурного подразделения;

- персональные данные водителя;

- марка, государственный номер автомобиля;

- данные о подотчетном периоде списания ГСМ.

Во втором документе – путевом листе указывается маршрут автотранспортного средства, объем израсходованного топлива.

Он выдается каждому водителю перед началом рабочего дня диспетчером и подлежит сдаче после его окончания материальному бухгалтеру. К нему прилагается авансовый отчет по денежным средствам, полученным для покупки ГСМ.

Что касается смазочных материалов, то их учет ведется аналогично учета топлива.

Акт на списание горюче-смазочных материалов

Федерального закона «О бухгалтерском учете» N 129-ФЗ. Отчет (акт на списание) может составляться с такой регулярностью, которая позволила бы судить об обоснованности произведенного расхода, например, раз в месяц.

В этом случае бухгалтерские записи по оприходованию и списанию ГСМ компания будет отражать один раз в месяц. 3) перечень должностных лиц, ответственных за обеспечение экономного и рационального расходования (использования) топлива. В отношении норм списания ГСМ сообщаем следующее.

Из запроса следует, что в технической документации на генераторную установку не указаны потребление топлива за час ее работы.

Внимание Обычно технические характеристики приводятся в техническом паспорте изделия*(3).

Например, для электрогенератора — это мощность, тип двигателя, число фаз, емкость бака, расход топлива, уровень шума, вес, размер.

Норма списания гсм для бензиновых генераторов

Для исключения налоговых рисков предлагаем обратиться за документами к фирме поставщику генератора (возможно техническая документация не была выдана). Может быть сделан запрос фирме производителю либо получена информация о технических характеристиках приобретенной модели с сайта завода — производителя.

Учет и списание ГСМ на предприятии

Перед руководством любой организации, которая использует в своей деятельности транспорт, встает вопрос, как вести учет ГСМ на предприятии в 2017 году. Стоит отметить, что сейчас НК РФ не требует от налогоплательщика нормировать расходы на ГСМ. Если же было принято решение об использовании учета, то информация, данная в нашей статье, будет вам полезна.

В состав горюче-смазочных материалов (ГСМ) входят все виды топлива (бензин, дизельное топливо, сжиженный газ), все типы жидкостей, необходимые для работы автомобиля: тормозная и охлаждающая жидкости, масла и смазки.

Учет ГСМ

Важно правильно вести расход, т.к. при невыполнении этого затраты на ГСМ нельзя будет зачесть в счет налогов.

- Подтверждающие покупку ГСМ (чеки, авансовая отчетность, талоны, отчетность по топливной карте).

- Удостоверяющие применение транспорта в ходе своей деятельности (путевые листы, заверенные на бумаге отчеты, фиксирующие пробег автомобиля и использование ГСМ).

- Подтверждающие использование ГСМ (бухгалтерская документация, системные отчеты).

Эти бумаги нужны для уменьшения налога, иначе ФНС не вычтет траты на ГСМ из налогов.

Нелишним будет ознакомиться со ст. 252, ст. 254, гл. 26.2 НК РФ, ст. 413 ГК РФ, постановлением Правительством РФ № 92, письмом Министерства финансов № 03-03-01-02/140.

Как списывается ГСМ

Списание ГСМ происходит путем внесения их в затраты. Осуществляется это на основании нормативов, которые были разработаны Министерством транспорта РФ. Однако согласно НК РФ предприятие имеет право разработать собственные нормативные документы для списания.

- Распоряжение Минтранса № АМ-23-р.

- Распоряжение Минтранса № НА-90-р.

- Распоряжение Минтранса № 152.

В последнем документе указаны все нововведения, которые актуальны на сегодняшний день. Также были внесены новые виды автомобилей, ранее отсутствовавшие. Поэтому рекомендуем компаниям, которые уже несколько лет ведут учет ГСМ по установленным нормам, ознакомиться с документом. Вероятно, там появился ваш транспорт, если его там не было ранее.

Стоит учесть, что любая автотранспортная организация обязана использовать документацию Минтранса РФ для учета расходов ГСМ. Собственный регламент разрабатывается, когда предприятию невыгодно использовать стандартные нормы, т.е. расходы значительно превышают установленные Минтрансом лимиты.

- При УСН: списание в графу «Расходы» происходит в день покупки.

- При ОСНО: последним числом месяца за весь месяц.

Нормирование расходования ГСМ при собственной разработке

- Применением документов, разработанных производителем транспорта.

- Вычислением фактического расхода ГСМ на транспорт.

Ведение учета по 2-му способу применяется чаще, чем по 1-го.

- Создание комиссии.

- Несколько замеров при различных условиях эксплуатации (теплое и холодное время года, интенсивность движения, наличие пробок, простой с работающим двигателем). Замер происходит при полном баке с фиксацией пробега на момент заправки до полного опустошения бака.

- Полученные результаты оформляются в несколько нормативных документов, которые в дальнейшем используются в ходе списания ГСМ.

Можно пойти и другим путем: после формирования комиссии происходит замер при обычных условиях эксплуатации. После этого рассчитываются коэффициенты для поправок при отклонениях от нормы.

Инструкция, разработанная локально, должна соответствовать действительности, т.к. при завышении норм налоговая инспекция может запросить у вас обоснование таких показателей.

При разработке локального норматива использования топлива не запрещено за основу брать распоряжения Минтранса.

Коэффициенты при расчете ГСМ

При расчетах разрешено применять различные повышающие коэффициенты в зависимости от условий эксплуатации автомобиля. Документы Министерства транспорта РФ содержат подробную информацию о них.

Например, повышающий множитель в зимнее время года колеблется в диапазоне от 10 до 20% в зависимости от регионального расположения. Также влияние на расход топлива оказывает количество жителей города, в котором транспорт числится (от 5 до 35%), и возраст авто (5-10%).

Если налоговая инспекция запросит основание множителей при расчете, то вы сможете сослаться на рекомендации Министерства транспорта (выше по тексту).

Формула для вычисления расхода ГСМ

Для легкового транспорта существует типовая формула расхода топлива:

Qн = 0,01 х Hs х S х (1 + 0,01 х D), где Qн – нормативная трата топлива, Hs – базовая трата топлива на 100 км, S – пробег транспорта, D – коэффициент в процентах.

Примеры расчета друг от друга практически не отличаются, т.к. почти все применяют общую формулу. Отличия могут быть в том случае, если на предприятии были введены собственные правила.

Пошаговая инструкция по расчету нормы (на основе документации Минтранса):

На балансе компании находится автомобиль, который зарегистрирован в области с 2-миллионным населением. За зимний период машина прошла 300 км. Базовая трата на 100 км – 8,5 литра, коэффициент D (работа в зимнее время ) – 15%, коэффициент D (город с 2-миллионным населением) – 25%, пробег S – 250 км.

Применив формулу, получим:

Qн = 0,01 х Hs х S х (1 + 0,01 х D) = 0,01 х 8,5 х 250 х (1 + 0,01 х (0,25 + 0,15)) = 21,34 л.

Учет ГСМ в налоговом и бухгалтерском учетах

- Использовать документацию Минтранса.

- Использовать информацию изготовителя транспортного средства.

- Собственные нормы, подтвержденные актами ответственной комиссии

Как списать бензин на личный автомобиль директора? Аренда личного автомобиля директора. Использование директором личного автомобиля в служебных целях. Списание бензина на предприятии

Расходы, которые принимаются при вычислении налога на прибыль, должны являться обоснованными экономически, а также подтвержденными документально. Не являются исключением и расходы, которые предназначены для легковых автомобилей. Однако если, помимо служебных целей, автотранспорт применяется для личных нужд или личный транспорт используется в служебных целях, могут появиться сложности с налоговым учетом. К примеру, вопросы могут касаться того, как списать бензин на личный автомобиль директора. Поговорим об этом в своей статье.

Личный автомобиль в служебных целях

- Компенсации. Использование автотранспорта в этом случае фиксируется в локальных актах. Также это может быть указано в трудовом договоре или коллективном соглашении. При этом процессуальные процедуры доводятся до минимума, и работодатель может гибко регулировать трудовой процесс. Однако выплата компенсации директору за использование личного автомобиля делает его менее защищенным.

- Аренда. Для понижения фактических расходов, а также оптимизации учета всех расходов может быть использована аренда. При этом компания, по сути, арендует транспортное средство без водителя, и работник уже ездит на служебной машине, то есть находящейся на балансе компании. В договоре может быть предусмотрена полная схема возмещения расходов на автомобиль. Но у этого способа есть и недостатки.

- Ссуда. При безвозмездной ссуде также возможно использовать личный автомобиль в служебных целях. В этом случае сотрудник не получает вознаграждение за предоставление ТС напрямую, но общая налоговая нагрузка, а также отчисления с аренды будут понижены. При этом автомобиль оформляется на баланс компании.

- Договор ГПХ. Иногда целесообразно заключать с водителем договор ГПХ на оказание услуг по перевозке товаров или пассажиров. Этот способ имеет целый ряд как преимуществ, так и недостатков.

Аренда автомобиля

Сдача личного авто в аренду для того, чтобы впоследствии пользоваться им в служебных целях, является распространенной практикой. Данный способ обеспечивает сотруднику высокий уровень гарантии сохранности своего автомобиля, предоставляет дополнительное вознаграждение и ставит ТС на баланс компании, что существенно упрощает ведение отчетности.

- Придется платить НДФЛ с платы за аренду.

- Необходимо снова оформлять страховой договор.

- Дополнительно нужно заключить договор аренды.

Подробно данный вопрос раскрывается в ст. 643 Гражданского кодекса.

Личный автомобиль директора

Могут применяться и иные способы, позволяющие списать бензин на личный автомобиль директора. Он не освобождается от обязанности выписывать ПЛ, а также оформлять командировки и иные служебные поездки должным образом. Но на практике это требование исполняется не всегда.

При возникновении тех или иных проблем директор всегда может объяснить поездки личными целями, а не рабочими. Тогда, чтобы обвинить его в нарушении закона, следственным органам придется доказывать, что в поездке исполнялись непосредственно рабочие функции.

Директор ООО, являясь одновременно учредителем, вправе использовать для оформления автомобиля все те способы, которые прописаны выше. Это возможно за счет того, что он также выступает и в качестве физлица – то есть является и директором, и работником, и представителем юрлица.

Рассмотрим подробно, как списать бензин на личный автомобиль директора. При этом будем считать, что он находится на балансе предприятия.

Понятие путевого листа

К нему (коротко — ПЛ) относится первичный документ, где фиксируется пробег. На его основании определяется расход топлива. Компании, для которых применение транспорта главный вид деятельности, используют форму путевого листа с реквизитами, указанными во 2 разделе приказа Минтранса № 152. Если же автомобиль нужен компании для исполнения функции управления и производства, то лист может быть разработан в соответствии с Законом «О бухгалтерском учете» № 402-ФЗ.

Компании нередко применяют ПЛ, утвержденный Постановлением Госкомстата РФ № 78 еще в 1997 г. В нем содержатся разные формы ПЛ исходя из вида автомобиля, к примеру, форма 3 предназначена для легкового авто, а форма 4 – для грузовика.

ПЛ регистрируются в специальном журнале. Их учет взаимосвязан с учетом горюче-смазочных материалов. Если компания не автотранспортная, то листы составляются тогда, когда следует подтвердить обоснованность расходов, к примеру, 1 раз в неделю или 1 раз в месяц. Об этом можно судить, основываясь на письме Министерства финансов РФ № 03-03-04/1/327 или Постановлении ФАС ВВО № А38-4082/2008-17-282-17-282.

Если имеет место использование директором личного автомобиля в служебных целях или, наоборот, служебного авто – в личных целях, то особенно важно правильно оформить ПЛ. От этого зависит, будет ли осуществляться учет расходов на горюче-смазочные материалы при расчете налога на прибыль. Чтобы подстраховаться на случай проведения проверок и не допустить ошибок, нужно учитывать разные нюансы.

Удобный вариант документа

Списание бензина на предприятии осуществляется в налоговом учете не сразу. Стоимость купленного топлива не включается в расходы ни при оплате аванса, ни во время заправки бензином и соответствующего списания денег с топливной карты. Дело в том, что заправка по чеку терминала АЗС лишь подтверждает его покупку, но никак не служит доказательством целевого пользования. Главным документом, который подтверждает расход горюче-смазочных материалов, является путевой лист. С его помощью учитывается и контролируется эксплуатация транспорта и работа водителя. Без него запрещается транспортировка людей, багажа и грузов.

- Название и номер.

- Данные о периоде действия.

- Данные о собственнике ТС.

- Данные об автомобиле.

- Данные о водителе.

Унифицированные формы документов, которые утверждены Госкомстатом России, должны использовать только компании, главная деятельность которых связана с автотранспортом. На других предприятиях можно применять форму, разработанную самостоятельно. В этом случае бланк утверждается посредством его приложения к учетной политике компании и включает в себя все реквизиты, которые указаны выше.

Как списывать бензин по путевым листам? В них необязательно вписывать маршрут следования транспортного средства. Это особенно важно в случаях использования автомобиля как для служебных, так и для личных целей. Данные выводы подтверждаются практикой в суде.

Пример №1: об отсутствии определенных данных в ПЛ

Для читателя может быть интересным одно из решений ФАС СЗО, принятое в пользу предприятия. Дело заключается в следующем.

Налоговая инспекция указывала на то, что в ПЛ и отчетах по расходам горюче-смазочных материалов, которые предприятие составляло каждый месяц, нет данных о маршруте следования служебных легковых машин, а также о числе рейсов и номеров удостоверений водителей. Ничего не говорилось и о периоде выезда и возвращения авто в гараж, данных спидометра, остатков бензина и его расходе за каждый день.

В обоснование затрат компанией были представлены следующие документы: инструкции по эксплуатации служебных авто, приказы о порядке их использования, ведомости о талонах на бензин, регистры бухучета, ПЛ. Рассмотрев материалы дела и представленные доказательства, суд вынес решение о том, что для определения основы налога на прибыль принимаются любые доказательства, включая косвенные. Информация, содержащаяся в ПЛ (в частности, пробег авто, расход бензина, его остатки в баке) в совокупности с другими бумагами, подтверждают экономическую обоснованность расходов.

Пример №2: об отсутствии маршрута следования в ПЛ

Аналогичное решение было принято ФАС МО, когда налоговики хотели доказать, что если в ПЛ не содержалась информация о маршруте следования, то документ не подтверждает расходы на покупку ГСМ. Обстоятельства дела были следующими.

При обосновании расходов предприятие предоставило изначальные документы о том, что топливо получено от поставщиков, об объемах заправок авто. Кроме того, были представлены платежные поручения, а также нормы расходов, которые утверждены приказом начальства, ПЛ, в которых содержались все необходимые реквизиты (подтверждающие пробег), сведения о расходе топлива, документы на списание бензина, оформленные должным образом.

Рассмотрев материалы дела, суд пришел к выводу о том, что налоговики не доказали необоснованность расходов. Отсутствие сведений о маршруте следования не служит основанием для отказа в подтверждении расходов.

Таким образом, компании вполне могут включать расходы на бензин в состав налоговых затрат на основании бумаг, которые подтверждают факт покупки бензина, а также разработанной самостоятельно формой ПЛ, даже если в ней отсутствует маршрут следования. Кроме того, ПЛ может быть оформлен на любой период – от 1 дня до 1 месяца.

Если из других документов не следует, что поездка имела непроизводственный характер (к примеру, на основании поручения директора, сделанного в письменном виде), то предприятие может учесть данные расходы при исчислении налога на прибыль, даже если поездки осуществлялись в личных целях.

Недостатки унифицированного ПЛ

При использовании унифицированной формы ПЛ должен заполняться пункт «Место отправления и назначения», а также остальные реквизиты этой формы, так как удалять какие-либо реквизиты нельзя. Поэтому придется дополнительно проверять, чтобы среди мест назначения и отправления не указывались адреса, которые позволят налоговикам считать, что использование директором служебного автомобиля осуществлялось в личных целях.

Если данные о маршруте не даны или места отправления либо назначения говорят о непроизводственном характере поездки, компания не сможет принять расходы на бензин. При этом в данной ситуации у работника появляется доход в натуральной форме (стоимости бензина), с которого предприятие должно исчислять и перечислять НДФЛ в бюджет, а также платить страховые взносы. Принятый НДС также может признаваться налоговиками необоснованным.

Списание топлива по норме

Важно учитывать и то, что затраты на топливо – нормируемые. Несмотря на то что НК РФ не предусмотрены ограничения по учету затрат на бензин при исчислении налога, соответствующие нормы указываются в Методических рекомендациях «Нормы расхода ГСМ на автотранспорте». Их должны использовать не только автотранспортные компании, но и те, которые эксплуатируют ТС. Их учитывают при налогообложении.

Поэтому, чтобы не было претензий по поводу количества израсходованного топлива, при списании бензина без путевых листов нужно учитывать фактические расходы с установленными нормами и стараться не превышать их. Для тех машин, в отношении которых соответствующие затраты не утверждены, компания должна руководствоваться техническими документами или сведениями, представленными производителем автотранспорта.

В то же время компания вправе установить свои нормы расхода на бензин, учитывая сезонные надбавки. Период и величина начисления надбавок осуществляется на основании соответствующего распоряжения местных властей, а при его отсутствии – личным приказом руководителя. В последнем случае делается ссылка на распоряжение Министерства транспорта, прописываются марки машин и делается расчет ограничений. При этом учитываются транспортные условия, техническое состояние автомобиля, а также степень его загруженности.

Списание бензина при командировках

В соответствии со ст. 166 Трудового кодекса, под служебной командировкой понимается поездка работника по распоряжению руководства на необходимый период с целью выполнения служебного поручения вне постоянной работы. Разъездная работа не признается командировками. Так, командировками не являются поездки водителей, которые выполняют грузовые перевозки.

При командировке, в том числе при использовании директором личного автомобиля в служебных целях, ему компенсируются расходы по проезду, найму жилья и дополнительные траты (суточные и другие расходы, которые осуществляются с разрешения работодателя). Об этом говорится в ст. 168 ТК РФ. Возмещения производятся на основании Инструкции СССР, Госкомтруда и ВЦСПС № 62 «О служебных командировках в пределах СССР». Однако этим документом не предусматривается оплата топлива. Но его стоимость можно включить в командировочные расходы за проезд.

Подтверждением приобретения бензина во время командировки директора на личном автомобиле является ПЛ. На основании его данных определяется стоимость и количество бензина, которое было израсходовано во время служебной поездки. После своего возвращения работнику следует представить документы о покупке топлива вместе с отчетом аванса. Это кассовые чеки и отчеты АЗС о заправленном бензине. Согласно пп. 5 п. 7 ст. 272 НК РФ, в налоговом учете расходы топлива признаются в день, когда утверждается отчет.

Во многих компаниях ГСМ является существенной статьей расходов. При этом бухгалтерам приходится вести учет ГСМ и обосновывать данные затраты. Применение ПЛ является одним из способов определения числа использованных ГСМ. С помощью ПЛ возможно не только подтвердить производственную необходимость затрат, но и указывать пройденное расстояние, а также определять параметры для расчета ГСМ.

Списание бензина на личный автомобиль директора может осуществляться разными способами. К наиболее распространенному относится компенсация и аренда. Каждый из способов имеет свои преимущества и недостатки. Поэтому в конкретных случаях делают выбор в пользу того или иного способа с учетом имеющихся обстоятельств.

Нормы расхода топлива на бензогенераторы — На обе руки мастер

На рынке электрооборудования особой популярностью среди бытовых потребителей пользуется бензиновая электростанция.

Это самый доступный по цене генератор, отличающийся чрезвычайно тихой работой и простотой в обслуживании. Дополнительным преимуществом бензиновых станций малой мощности является их небольшой вес и габаритные размеры.

Благодаря такой особенности именно их предпочитают охотники и рыбаки, любители отдыха на природе.

Особенности эксплуатации бензиновых генераторов

Выбирая генератор, многих волнует вопрос расход топлива.

Бензиновая электростанция не может похвастаться экономичностью, если сравнивать себестоимость вырабатываемой энергии с дизельными или газовыми установками.

Но не забываем о низкой стартовой цене владения и простотой в эксплуатации – по этим параметрам бензиновый генератор является бесспорным лидером рынка.

Также стоит помнить о том, что двигатель станции этого типа не рассчитан на длительную (тем более круглосуточную) беспрерывную работу.

Бензиновый мотор через несколько часов эксплуатации нужно останавливать, чтобы он остыл.

В зависимости от мощности и модели такой генератор может работать без остановки от 1,5 до 8 часов.

Этого обычно бывает достаточно, если установка выполняет функции аварийного источника питания или используется во время отдыха на природе для обеспечения минимального комфорта.

Область применения

В зависимости от мощности установки она может использоваться в качестве мобильного генератора (небольшие станции до 2 кВт), или устанавливаться для обеспечения резерва питания на случай аварийного отключения основной линии (мощность установок до 15 кВт).

Бензиновая электростанция малой мощности – небольшая и легкая мобильная установка.

Такой генератор без проблем помещается в багажнике легкового автомобиля, для его перемещения с места на место нужно не более двух человек (часто с задачей вполне может справиться взрослый мужчина). Такая установка – выбор дачников, рыболовов и охотников. В зависимости от емкости топливного бака генератор может проработать без остановки до 3 часов с расходом 0,5-0,8 л/час.

Бензиновая электростанция мощностью до 15 кВт вполне способна обеспечить энергией коттедж или загородный дом.

Это стационарная установка с большим объемом топливного бака и возможностью работать без перерыва до 8 часов.

Сколько такой генератор будет расходовать топлива, зависит от множества причин (состояние агрегата, мощность нагрузки и т.д.).

От чего зависит расход топлива

Экономичность установки – важнейший фактор, на который большинство потребителей обращает внимание при выборе модели.

Это логично, ведь при постоянном росте цен на бензин никому не хочется попасть в ситуацию, когда «кормить» генератор станет накладно для семейного бюджета.

Ориентироваться можно на информацию, указанную в технической документации – каждый производитель сообщает, сколько топлива потребляет конкретная модель.

Справедливости ради стоит отметить, что в паспорте производитель указывает расход топлива при оптимальных условиях работы установки.

В быту генератор будет потреблять несколько больше бензина, чем указано в его паспорте.

При тестировании установка получает оптимальную нагрузку в 75% от номинальной, а в помещении обеспечиваются идеальные для двигателя условия по температурному режиму и влажности.

- техническое состояние мотора и каждого узла станции;

- своевременность проведения технического обслуживания;

- качество используемого топлива и масла;

- погодные условия;

- реальная нагрузка.

Остановимся более детально на наиболее критических факторах, оказывающих влияние на увеличение расхода топлива.

В зависимости от технического состояния, как самого двигателя, так и остальных узлов и агрегатов, расход бензина может снижаться, или увеличиваться.

Новый генератор, либо станция, на которой только что было проведено регламентное обслуживание, покажет лучшие результаты (будет более экономичной), в сравнении с установкой, проработавшей сотни моточасов без замены масла и обслуживания. Именно по этой причине важно не пропускать периодичность регламентных работ, рекомендованную производителем. Замена масла, фильтров и изношенных деталей поможет не только сэкономить топливо, но и повысит мощность и производительность станции.

Качество используемого топлива и смазочных материалов также будут оказывать существенное влияние на экономичность работы установки.

Использование бензина с октановым числом в соответствии с рекомендациями по эксплуатации и масла по сезону поможет снизить расход топлива.

Также не стоит забывать, что экономя на ГСМ, вы можете нанести вред двигателю и существенно сократить его моторесурс.

Безусловно, расход топлива зависит и от нагрузки. Чем больше мощность вырабатывает генератор, тем больше ему потребуется топлива.

Однако не всегда минимальная нагрузка гарантирует экономичную работу станции.

Оптимальная себестоимость вырабатываемого электричества получается при нагрузке в 75% от мощности, указанной в технической документации.

Бензиновая электростанция, работающая на минимальной или предельно максимальной нагрузке, будет потреблять больше топлива для вырабатывания одного киловатта энергии, в сравнении с работой в оптимальном режиме.

Советы по выбору

Так какой все-таки стоит покупать генератор – бензиновый или дизельный? Этот вопрос задают себе многие потребители. На самом деле выбор прост. Все зависит от планируемого режима эксплуатации.

Более высокая стоимость дизельной станции окупится при условии частых и продолжительных запусков.

Со временем экономический эффект будет получен благодаря существенно меньшему расходу топлива и большим межсервисным интервалам.

Но если вам нужен мобильный агрегат, или вы планируете использовать станцию всего по несколько часов в месяц, вопрос какой генератор выбирать не стоит. Однозначно бензиновый.

Если у вас остались сомнения, обратитесь за помощью к опытным консультантам нашего магазина. Они дадут рекомендацию с учетом вашего бюджета и планируемого режима использования станции.

Вы получите совет, какой – дизельный или бензиновый генератор лучше выбрать, также вам будут предоставлены рекомендации по конкретной модели, мощности и использованию дополнительных функций (к примеру, системы АВР).

Как бухгалтеру расчитать норму расхода топлива на дизельгенератор

Сроки хранения бензинового топлива 6 месяцев.

Хранение более длительный период, более 6 месяцев, ухудшает свойства бензинового топлива, что может привести к уменьшению мощности, а также к поломке двигателя.

Дизельное топливо устойчиво к длительному хранению, поэтому срок хранения больше 6 месяцев. Как рассчитать расход топлива для генератора.

- Удельная плотность для АИ-95 примерно 750 г/литр.

- Удельная плотность солярки 840 г/литр.

Расход топлива в литрах/час = расход топлива в г/час разделить на плотность топлива в г/литр. Пример расчета расхода топлива в л/час.

Как считается расход топлива дизельного генератора

Данный режим главного меню является основным в ПК, именно здесь осуществляется ввод данных о дизельных электростанциях, об установленных в них дизель-генераторах, а также о топливе, планируемом к использованию в расчетном периоде.

Здесь же производятся поверочные расчеты индивидуальных нормативов удельного расхода топлива на производство электроэнергии по ДГ и группового норматива на производство и отпуск по ДЭС. 4.1.2.

В самом начале работы с ДЭС, когда данные ни по одной из них еще не введены в информационную базу комплекса, вход в данную ветвь главного меню вызывает на экран основной рабочий кадр режима в виде:4.1.3.

Почти все кнопки управления не доступны (приглушены), все таблицы данных пусты и так же не доступны.

Расход топлива дизельного генератора

Расход топлива дизельной электростанции зависит от ее мощности, числа фаз, системы охлаждения, типа самого топлива, рекомендуемого к использованию.

Акт списания ГСМ

Каждая организация, имеющая на балансе какое-либо автотранспортное средство, несёт расходы по его обслуживанию, в том числе пополнению резервов горюче-смазочных материалов. Эти расходы отражаются в бухгалтерском и налоговом учёте. Поэтому очень важно знать, как их правильно оформлять, корректно используя образец и бланк акта списания ГСМ.

Как списываются ГСМ в организации

Учредительная документация любого юридического лица, использующего транспорт, должна включать нормы по расходам горюче-смазочных материалов. Согласно этим показателям производится списание ГСМ и определение будущих расходов. Причём установленные нормы могут как соответствовать рекомендациям Минтранса, так и отличаться от них в незначительной степени.

Также, стоит заметить, что акт на списание ГСМ обычно составляется один на весь объём материалов, но учёт расхода ведётся конкретно по каждому водителю. Так, перед началом рабочего дня сотруднику выдаётся подотчётный документ либо наличные денежные средства под расписку.

В конце смены бухгалтер, либо занимающийся первичной учётной документацией специалист, принимает отчёт о расходе и фиксирует его для отражения в бухгалтерском учёте.

Оформлять ли по каждому конкретному сотруднику акт на списание либо прикладывать к общему документу справку-расчёт выбор каждого бухгалтера, никак не ограничиваемый законодательством.

Кто занимается составлением

Существует также несколько вариантов учёта расходов по ГСМ. Если организация достаточно небольшая и документации немного, лицом, составляющим бланк акта списания, является либо главный бухгалтер, либо его подчинённый. В случае же с крупным предприятием создаётся специальная комиссия, которая, во-первых, сверяет расходы с установленными в компании нормами. Во-вторых, проводит тестовые «заезды» с водителями для проверки размеров ежедневного расхода топлива, масла и т.д. И, в третьих, собирает вместе все путевые листы и акты списания ГСМ для составления отчёта за период (обычно месяц).

Какую форму имеет документ

Законодательство Российской Федерации предусматривает свободную форму заполнения для многих учётных документов, в том числе и для актов списания горюче-смазочных материалов. Поэтому каждая организация вправе разработать и поместить в учредительную документацию свой собственный бланк документа, который будет использоваться на ежедневной основе. Можно также использовать за образец и бланк какой-либо сторонней компании, а также наиболее распространённую в РФ форму:

- Информация о составителе/членах комиссии: Ф.И.О, должность, подпись;

- Информация о сотруднике-водителе или всех водителях, для которых составляется акт;

- Данные по автомобилю/ям: государственный номер, марка, модель;

- Период списания горюче-смазочных материалов;

- Размер списания (общий расход по маслам, бензину и т.д.);

- Дата составления документа;

Образец заполненного акта облегчит составление. Также внизу статьи вы можете скачать незаполненный бланк и применить его на своей организации.

Случаи, вызывающие вопросы

При списании горюче-смазочных материалов для обычного автотранспорта существует мало подводных камней. Но, что делать, если было приобретено какое-то нестандартное оборудование, норм расхода на которое нет даже в списках Минтранса? В таком случае стоит обратиться к документации производителя и техническим характеристикам, где указаны средние «потребности» устройства. Рассмотрим несколько подобных случаев:

Списание ГСМ на обкатку двигателя

Данная ситуация характеризуется повышенным расходом материалов как в случае нового, так и отреставрированного/отремонтированного двигателя. И самая большая проблема состоит не в расчёте, а доказательстве правомерности списания таких объёмов топлива и масла… Решение этого вопроса довольно простое: необходимо составить отдельный документ норм расходов на конкретно данный двигатель с указанием его номера и отсылкой на документ, подтверждающий покупку/ремонт аппарата. Затем на основании этого документа составляется , в котором и списывается повышенное (до 10%) количество ГСМ.

Оформление акта списания для автомобилей без спидометра

- Подсчитывать и указывать в путевом листе количество пройденных километров;

- Делать замеры уровня топлива перед выездом и после возвращения транспорта;

- Разработать на основании этих показателей норму расхода топлива на день;

Затем, в заполняем всё точно так же, как и для обычного авто, только вместо километража указываем дни.

Образец списания для газонокосилки

Как и в предыдущем случае, стоит составить отдельный документ «Расчёт показателей устройства Газонокосилка марки…», в котором будут указаны основные характеристики (объём двигателя, топливного бака, модель устройства, длительность работы на одной заправке и т.д.). Также стоит составить документ, подтверждающий факт работы (покоса газона) с указанием должности и Ф.И.О исполнителя, времени работы, выполненных объёмов и т. д. Затем, с отсылкой на эти документы составляется образец и финальный вариант акта. Причём используется , только вместо километража необходимо указывать количество отработанных мото-часов.

Расход ГСМ на генератор

Иимпровизированные системы обогрева и отопления, другие редко используемые устройства также рассчитывается из тестовых показателей и технической документации, после чего отражается как результат проведения замеров/исследования специальной комиссией. Кроме того, рекомендуется отправить образец расчёта и акт в юридическую или бухгалтерскую фирму для проверки и подтверждения того, что вышеперечисленные устройства не станут работать «бесплатно» из-за отмены актов расхода.

Еще больше полезной информации по теме вы найдёте в видео ниже.

Списание гсм на генератор

Вам отвечает эксперт программного продукта “Путевые листы и ГСМ” https://kontur.ru/putevye-listy-i-gsm

Нормы списания топлива по генератору утверждаются руководителем предприятия в учетной политике. Экономическая оправданность применяемых норм подтверждается технической документацией завода-изготовителя, поставляемой вместе с этим агрегатом, либо результатами испытаний, проведенных комиссией. В конструкции генераторов предусмотрены суммирующие счетчики мото-/машино-часов. Время работы двигателя определяется как разность показаний счетчика на конец и начало смены.

Что касается документов, служащих основанием для списания ГСМ, то здесь следует обратить внимание на то, что кассовый чек, выданный на АЗС за приобретенные ГСМ и топливо, служит лишь подтверждением факта их оплаты. Документом, подтверждающим использование ГСМ и топлива для определенной машины или оборудования в производственных целях, признается путевой лист или другой документ, который свидетельствует о расходовании ГСМ и топлива и закреплен в учетной политике учреждения. В документе указываются именно мото-/машино-часы.

- бензин,

- масло,

- тормозная жидкость,

- различного рода смазки и т.д.,

то есть, по сути, все те жидкости, без которых не может обойтись ни одна транспортная единица.

Для чего нужен акт на списание ГСМ

Акт относится к первичной документации и имеет большое значение для бухгалтерского и налогового учета организации. Он позволяет подсчитать расходы, произведенные компанией на горюче-смазочные материалы, чтобы впоследствии минусовать их из прибыли, снизив таким образом базу налогообложения.

Следует отметить, что помимо акта на списания для проведения этой процедуры необходимо иметь еще один документ: путевой лист водителя, который подробнейшим образом отражает сведения о затраченных горюче-смазочных материалах, пройденном километраже, времени, проведенном в дороге и прочие данные.

Путевые листы должны выдаваться в начале рабочего дня, после которого водители обязаны передавать их в бухгалтерию (с авансовым отчетом, в котором регистрируются траты наличных средств, выданных на ГСМ, а также чеками и квитанциями).

Утверждение комиссией

Для того, чтобы законно провести списание горюче-смазочных материалов, а также правильно оформить акт, в организации должна быть создана специальная комиссия в составе не менее двух человек. Для ее назначения руководитель предприятия выпускает отдельный приказ. В состав комиссии должны входить сотрудники различных подразделений, а также материально-ответственное лицо. При этом желательно выделить в комиссии председателя и рядовых членов.

В задачи комиссии входят сверка фактических расходов ГСМ с установленными в компании нормами (при этом следует отметить, что для каждого вида транспорта они свои и должны утверждаться отдельно), проведение тестовых выездов с водителями для проверки размеров ежедневного расхода горючего, масла и т.п., а также сбор путевых листов за отчетный период.

Читать дальше: Как почистить инжектор дэу нексия

ОБРАТИТЕ ВНИМАНИЕ! Создание комиссии требуется только в крупных организациях, предприятия малого бизнеса могут обходиться без этого: здесь для списания ГСМ достаточно простого решения руководителя фирмы оформленного в письменном виде.

Правила составления акта на списание ГСМ

- каждый раз по мере надобности составлять документ в произвольном виде (но это не очень-то удобно),

- исходя из своих потребностей разработать шаблон документа самостоятельно (в этом случае его следует утвердить в учетной политике фирмы).

- наименование предприятия,

- дату составления документа,

- данные о водителе,

- данные о марке и государственном номере автомобиля,

- полный перечень списываемых товаров (с указанием количества и цены).

При этом информацию о списываемых горюче-смазочных материалах лучше всего оформлять в виде таблицы.

К заполнению акта важно относиться очень внимательно и даже щепетильно, нужно стараться избегать ошибок, не вносить в документ недостоверные сведения, которые могут привести к наказанию со стороны надзорных органов.

Правила оформления акта

Акт может быть оформлен на фирменном бланке организации или же не обычном листе А4 формата – это роли не играет, как и то, составлен он в рукописном виде или же напечатан на компьютере.

Непреложное условие одно: он должен содержать оригиналы подписей ответственных за списание лиц.

Печать на акте ставить также необязательно, так как с 2016 года юридические лица освобождены от необходимости применения печатей и штампов в своей деятельности.

После составления акта на списание ГСМ и принятия его в бухгалтерском и налоговом учете компании, документ передается на хранение в архив предприятия, где он должен содержаться установленное законом время.

Пример составления акта на списание ГСМ

- Вначале акта справа или слева (не имеет значения) отводится место для утверждения руководителем компании, укзывают название предприятия и дату составления акта.

- Далее посередине вписывается наименование документа и коротко обозначается его смысл (в данном случае это «списание ГСМ»).

- После этого в акт вносится состав комиссии с указанием должностей сотрудников, а также их персональных данных.

- Следующее, что нужно отметить: период, за который происходит списание горюче-смазочных материалов, а также марку и гос номер конкретного автомобиля.

- Ниже идет таблица. В нее вписываются

- горюче-смазочные материалы, подлежащие списанию,

- их количество (в литрах),

- утвержденная на предприятии норма их расходования,

- фактический расход,

- стоимость.

- Под таблицей следует отметить направление расхода: в данном случае, это «нужды организации», а также прилагаемые к акту документы (здесь указаны путевые листы в хронологическом порядке по номерам).

- В завершение акт следует удостоверить подписями всех членов комиссии с расшифровками автографов.

Читать дальше: Сотрудники полиции имеют право остановить автомобиль

Особенности учета ГСМ на предприятии

Вы должны быть готовы к тому, что при любой проверке налогового органа вы сможете обосновать необходимость таких затрат, сможете предъявить все подтверждающие документы. В организации должен быть оформлен . СОДЕРЖАНИЕ: Начнем с того, что разберем само понятие «ГСМ», что оно в себя включает.

Расшифровка ГСМ – «горюче-смазочные материалы».

- Смазочные материалы (масла, смазки, применяемые в процессе ремонта, обслуживания и эксплуатации транспорта);

- Все виды топлива (газ, дизель, бензин);

- Тормозные, охлаждающие жидкости.

Горюче-смазочные материалы списываются в расходы на основании, так называемых, нормативов.

Что это за нормативы и откуда их брать? Прежде всего, нужно отметить, что существуют нормативы списания ГСМ, установленные Минтрансом России.

Учет дизтоплива на дизель генератор документы

При его отсутствии из создавшегося положения можно выйти, утвердив норму расхода ГСМ на рабочий день или поставив километраж приблизительно пройденному расстоянию с дальнейшим осуществлением вычисления по нормативам.

Но перед его выходом из гаража необходимо замерить объем топлива, находящегося в баке. Также следует поступить при въезде транспортного средства обратно.

Сведения об объеме топлива надлежит внести в ведомость учета.

Списание ГСМ можно осуществить по путевому листу, где указывается общий пробег транспорта за рабочее время. В такой ситуации рассчитывается объем выполненной работы за смену. С целью обоснования

Практические советы по учету и списанию ГСМ

Ответ на этот вопрос мы начнем с замечания: следует обращать внимание, что назначение нормативов в бухгалтерском и налоговом учете не совпадают.

Образец заполнения акта на списание ГСМ в 2023 году

Достаточно большое количество организаций имеет на своем балансе различные транспортные средства и водителей. Соответственно, с этим связана отдельная категория затрат, а именно, приобретение горючих и смазочных материалов. Сюда относятся: масло, бензин, тормозная жидкость, смазка и другие жидкости, которые необходимы для работы техники. На таких предприятиях часто приходится оформлять различные документы, связанные с ГСМ, акт на списание не является исключением.

Кто занимается составлением Акта

Что касается сотрудника, который занимается непосредственно внесением сведений в документ, то он назначается руководителем. Как правило, эта обязанность возлагается на главного бухгалтера. Также составлением акта может заниматься сотрудник отдела логистики, который является ответственным за все расходы компании. В больших корпорациях составлением актов о списании занимаются специально назначенные работники. Здесь управленец вправе сам выбирать, кому именно доверять данную процедуру.

Правила составления акта на списание ГСМ в 2023 году

Как уже было сказано, не существует унифицированного бланка, чтобы составлять данный акт. Многие отказываются от оформления документа в свободной форме, так как это неудобно. Компании предпочитают разрабатывать для этих целей собственные шаблоны. Для заполнения обычно используют компьютерный набор, хотя вносить сведения можно и от руки. В этом случае нужно обратить внимание на читабельность текста. Следует постараться, чтобы почерк был максимально разборчивым.

- В углу страницы должно находиться утверждение, свидетельствующее о том, что списание выполняется с согласия руководителя. Здесь же указываются данные управленца, название компании, дата составления.

- По центру прописывается название документа, которое должно коротко передавать его суть.

- Ниже перечисляются члены проверяющей комиссии. Если директором назначен ее председатель, это также должно отображаться в документе. Указываются не только фамилии членов комиссии, но и их должности.

- Отмечается в связи с чем происходит списание ГСМ, например, «Эксплуатация автомобиля ЗИЛ». Здесь же отмечается период использования техники, соответственно, за этот период будет происходить списание. Указывается не только марка транспортного средства, но и его государственный номер.

Далее вносятся полные сведения о списываемых материалах. Конечно, можно каждый из расходников описывать с новой строки, но для большего удобства рекомендуется использовать для этого таблицу. В первом столбце указываются расходные материалы, которые списываются. Последующие столбцы предназначены для того, чтобы отображать норму и фактический расход ГСМ, их стоимость.

Также ставится отметка о том, была ли экономия, или она отсутствует. Кроме этого, в таблицу вносятся сведения о расстоянии, которое проехало транспортное средство. Бывают ситуации, при которых некоторые строки остаются незаполненными. Нужно знать, нельзя оставлять их пустыми, чтобы избежать незаконного внесения каких-либо дополнительных сведений.

Здесь рекомендуется поставить прочерки.

(: “Списання палива: за нормою чи без? / Списание топлива: по нормам или без?”)

Под таблицей нужно написать причину расходов. Как правило, при списании ГСМ указывается, что это нужды предприятия. Выше было сказано, что к акту должен прилагаться путевой лист. О нем также необходимо упомянуть. Так, под таблицей вносятся все прилагаемые документы. Если их несколько, они вписываются по дате выдаче. Также указываются их номера.

Завершающим этапом оформления акта является проставление автографов членами комиссии. Не стоит забывать, при отсутствии хотя бы одной подписи этот документ будет считаться недействительным. Кроме проверяющих, подпись с расшифровкой должен поставить и водитель. Так он подтвердит, что все сведения, указанные в документе, являются верными.

Скачать бланк и образец

Как списать бензин на генератор в бухгалтерии

- исходя из своих потребностей разработать шаблон документа самостоятельно (в этом случае его следует утвердить в учетной политике фирмы).

- каждый раз по мере надобности составлять документ в произвольном виде (но это не очень-то удобно),

- данные о водителе,

- наименование предприятия,

- дату составления документа,

- данные о марке и государственном номере автомобиля,

- полный перечень списываемых товаров (с указанием количества и цены).

При этом информацию о списываемых горюче-смазочных материалах лучше всего оформлять в виде таблицы.

АвтоПриват

Оформлять ли по каждому конкретному сотруднику акт на списание либо прикладывать к общему документу справку-расчёт – выбор каждого бухгалтера, никак не ограничиваемый законодательством. Существует также несколько вариантов учёта расходов по ГСМ.

Если организация достаточно небольшая и документации немного, лицом, составляющим бланк акта списания, является либо главный бухгалтер, либо его подчинённый.

В случае же с крупным предприятием создаётся специальная комиссия, которая, во-первых, сверяет расходы с установленными в компании нормами. Во-вторых, проводит тестовые «заезды» с водителями для проверки размеров ежедневного расхода топлива, масла и т.д.

Акт списания ГСМ

И, в третьих, собирает вместе все путевые листы и акты списания ГСМ для составления отчёта за период (обычно – месяц).

Законодательство Российской Федерации предусматривает свободную форму заполнения для многих учётных документов, в том числе и для актов списания горюче-смазочных материалов. Поэтому каждая организация вправе разработать и поместить в учредительную документацию свой собственный бланк документа, который будет использоваться на ежедневной основе.

Можно также использовать за образец и бланк какой-либо сторонней компании, а также наиболее распространённую в РФ форму:Вне зависимости от принятого решения, используемый на организации акт списания ГСМ должен включать следующие пункты:Информация о составителе/членах комиссии: Ф.И.О, должность, подпись;Информация о сотруднике-водителе или всех водителях, для которых составляется акт;Данные по автомобилю/ям:

Бесплатная юридическая помощь

Документы по расходу ресурсов составляются на каждую единицу транспортных средств, тракторов, погрузчиков и других механизмов, расходующих топливо и смазку. Их составление регламентируется внутренними документами организации, и они могут составляться ежедневно, еженедельно или ежемесячно в зависимости от режима работы конкретного механизма или транспортного средства.

Перечень механизмов, расходующих ГСМ Каждая организация для корректного обоснования своих расходов на хозяйственную деятельность должна иметь перечень механизмов и транспортных средств, которые расходуют горючее и смазочные материалы.

Важно Учетной политики, см. п.

5 Приказа Минфина РФ от 09.12.1998 г.

«Об утверждении положения по бухгалтерскому учету «Учетная политика организации»

ПБУ 1/98″, необходимо дополнить Учетную политику.

*(2) Учет топлива для электрогенератора рекомендуем организовать по аналогии с топливом

Документы, которые обоснуют списание ГСМ

Они должны быть обоснованными. Это значит, что организациям необходимо ввести свои нормативы. Какие это будут размеры — дело каждой компании, главное, чтобы при проверке можно было подтвердить их разумность документально.

Самый безопасный вариант — ориентироваться на нормы, утвержденные распоряжением Минтранса России от 14 марта 2008 г. № АМ-23-р. Вопросов у проверяющих точно не возникнет. Закрепить свой выбор можно в учетной политике для целей налогового учета либо оформить приказом руководителя Но при этом учитывайте, что минтрансовские нормы необходимо корректировать в зависимости от региона, загруженности маршрутов, населения, времени года и т.

д. Более того, по некоторым народным маркам автомобилей официальных норм нет вообще, например по Nissan Juke, Renault Duster, Hyundai Solaris, Nissan Qashqai, LADA Largus и др.

В таком случае нормы можно утвердить самостоятельно с учетом марки,

Вход на сайт

Беларусь, * Написал 3577 Репутация:

6 января 2012, 15:05 как точно называется ваш генератор7? что написано в паспорте? Я хочу обратить внимание модератора на это сообщение, потому что:

Идет отправка уведомления.

Надо запастись либо умом,чтобы понимать,либо веревкой,чтобы повеситься. ******** Если человек упрекнул тебя в неблагодарности, выясни, сколько стоит его услуга, рассчитайся и больше не имей с ним никаких отношений *************************** Не в количестве знаний заключается образование, а в полном понимании и искусном применении всего того, что знаешь.

Акт на списание гсм генератора

Для ее назначения руководитель предприятия выпускает отдельный приказ.

В состав комиссии должны входить сотрудники различных подразделений, а также материально-ответственное лицо.

При этом желательно выделить в комиссии председателя и рядовых членов.

Предприятию следует составить перечень имеющихся на балансе транспортных средств, чтобы правильно обосновать свой расход на ГСМ.

Рекомендуем! Депозит на каком счете в бухгалтерии?

Обязательно поделитесь с друзьями!

Если Директор Ездит На Служебном Автомобиле Но Сам Оплачивает Гсм

Многие организации принимают на работу водителей, использующих для служебных поездок собственную машину. Оформить такое сотрудничество можно различными способами, но при каждом возникают трудности со списанием бензина. Мы рассмотрели моменты, которые чаще всего вызывают вопросы у бухгалтеров и у индивидуальных предпринимателей.

Очень часто использование личного автомобиля в служебных целях оформляется как аренда автомобиля без экипажа. Сотрудник выступает в роли арендодателя и сдает собственную машину компании, в которой работает.

В свою очередь работодатель является арендатором и ежемесячно начисляет сотруднику арендную плату.

При этом в договоре есть пункт о том, что расходы на ГСМ, техобслуживание и ремонт несет арендатор, то есть организация.

На практике такой вариант вызывает много сложностей, потому что сотрудник-арендодатель ездит на своей машине и в рабочее, и в свободное время. Соответственно, часть бензина расходуется на служебные поездки, а часть — на личные. В результате трудно определить, какую сумму можно списать на расходы компании, а какую должен заплатить сам водитель.

Чтобы получить обоснованные данные о «производственном» расходе топлива, организации разрабатывают и утверждают некую систему контроля. Чаще всего встречаются системы, основанные на учете по путевым листам, и системы, в основе которых лежат лимиты.

Учет по путевым листам

Прежде всего, для каждой машины нужно установить норму расхода топлива на один километр. Если для автомобиля есть норма, утвержденная Минтрансом России*, то следует придерживаться ее. Если такой нормы нет, организации придется разработать свою собственную (подробно о том, как рассчитать норму, читайте в статье «Практические советы по учету и списанию ГСМ»).

Затем необходимо определить, какое время считается рабочим, а какое — личным. В начале «рабочего» периода необходимо снять показание одометра, зафиксировать его в путевом листе, и выдать этот лист водителю. В конце «рабочего» периода нужно снова снять показание одометра и еще раз зафиксировать в путевом листе. После чего сотрудник должен сдать путевой лист в бухгалтерию.

Далее бухгалтер высчитывает, сколько километров проехал автомобиль в течение «рабочего» периода, и полученную цифру умножает на установленную норму. В итоге получается количество топлива, израсходованного на нужды компании.

При использовании этого метода надо учесть две важных детали.

Первая — продумать и закрепить в приказе или распоряжении директора, какие моменты времени являются началом и окончанием «рабочего» периода. Если водитель трудится с понедельника по пятницу, то проще всего установить, что служебные поездки начинаются в понедельник утром и заканчиваются в пятницу вечером.

Но тогда дорога из дома до офиса и обратно будет считаться служебной поездкой. Возможен и другой вариант — выписывать путевые листы ежедневно, и не учитывать в них перемещение от работы до дома и от дома до работы. Это обеспечит более высокую точность, но потребует больше хлопот.

Для водителей, которые работают посменно, например, «день через день», путевой лист можно оформлять на каждую смену.

Вторая деталь — назначить работника, который будет снимать показания одометра. Поручать это самому водителю не корректно, поскольку он является лицом заинтересованным, а в подобном деле необходимо участие независимой стороны.

Чтобы данные о километраже не вызывали сомнений (в том числе у налогового инспектора), можно завести специальный журнал, куда ответственный работник станет заносить показания спидометра.

В результате цифры, указанные в путевом листе, будут совпадать с цифрами из журнала, что лишний раз докажет обоснованность расчетов.

Обратите внимание: когда путевые листы выдаются на неделю или смену продолжительностью в несколько дней, и последнее число месяца приходится на середину недели или смены, придется выписать два путевых листа. В одном отразить поездки с начала недели (смены) и до конца месяца, в другом — с начала месяца и до конца недели (смены). Это позволит бухгалтеру разнести затраты по месяцам.

Учет по лимитам

Эта система контроля подразумевает, что для каждого сотрудника-арендодателя установлен некий лимит средств, которые он ежемесячно тратит на бензин во время служебных поездок. Деньги, израсходованные на бензин сверх лимита, водитель платит «из своего кармана», причем соответствующий пункт есть в трудовом договоре.

Существуют разные способы реализации такой системы. В некоторых организациях используют так называемые топливные карты.

Для этого деньги переводят на счет топливной компании, и та выдает карты, при помощи которых можно расплачиваться на автозаправочной станции.

Количество карт соответствует числу водителей-арендодателей, а сумма на каждой карте равна ежемесячному лимиту. Встречается и другой вариант, когда организация просто выдают сумму лимита из кассы.

Система, основанная на лимитах, проста в применении, когда маршрут передвижения и расход бензина изо дня в день примерно одинаков.

Если же по производственной необходимости произошел перерасход, бухгалтеру придется оформить дополнительные бумаги: распоряжение директора и справку с расчетом сверхлимитной стоимости ГСМ.

Из этих документов должно четко следовать, по какой причине водитель не уложился в лимит, и какую сумму ему пришлось переплатить. Тогда превышение можно списать за счет организации и отразить в налоговом учете, а водителю выдать дополнительную сумму.

Компенсация расходов, связанных с использованием автомобиля

Есть и другой распространенный способ, как оформить использование личной машины для нужд работодателя. Он основан на статье 188 Трудового кодекса, где говорится: при использовании работником личного имущества в интересах и с ведома работодателя, компания должна выплатить сотруднику компенсацию за износ и возместить все расходы.

Данный способ не требует большого количества бумаг. Достаточно личного заявления водителя, копии технического паспорта автомобиля и приказа директора об установлении размера и порядка выплаты компенсации. На основании этих документов бухгалтерия начисляет компенсацию и списывает ее в расходы.

Но и здесь не обходится без сложностей. Бухгалтеры зачастую не могут разобраться, допустимо ли утвердить разным водителям разные суммы компенсации, и как учесть затраты на ГСМ.

Разные суммы компенсации

В большинстве организаций водители «загружены» по-разному: кто-то ездит по городу, кто-то выезжает в другие регионы, одни развозят товар на десятки точек, другие — на две-три точки и т д. Соответственно, машины эксплуатируются не одинаково, и логично установить для каждой свой, индивидуальный, размер компенсации.

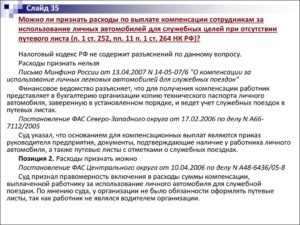

Никаких препятствий для этого нет, но нужно учесть ограничение, которое закреплено в подпункте 11 пункта 1 статьи 264 НК РФ.

Согласно этой норме, облагаемую базу разрешено уменьшить не на всю сумму компенсации, а лишь на величину в пределах норм, установленных постановлением Правительства РФ от 08.02.02 № 92. Таких норм три: для легковых авто с объемом двигателя 2000 куб. см.

и менее — 1200 руб. в месяц; для легковых авто с объемом двигателя более 2000 куб. см. – 1500 руб. в месяц; для мотоциклов — 600 руб. в месяц.

Таким образом, величина норматива зависит только от объема двигателя, а количество «рабочих» поездок и их расстояние на норматив не влияют. Следовательно, даже если руководитель утвердит для водителей разные величины компенсации, в налоговом учете будут отражены только суммы в пределах норматива.

Как списать расходы на бензин директору

В общих случаях используют путевой лист формы №3, для коммерческого транспорта предусмотрен лист формы №ПГ-1, при использовании грузовика с повремённой формой оплаты применяется форма №4-П. Существуют также иные формы путевых листов.

Кроме путевого листа для списания горюче-смазочных материалов необходим приказ руководителя юридического лица, в котором утверждены нормы такого списания.

Что же касается самого порядка списания, то он состоит в составлении соответствующего акта представителями специально созданной для этого комиссии в количестве не менее трёх человек.

Списание ГСМ при использовании личного автомобиля

Можно ли оформить с сотрудником договор на использование его автомобиля, при этом расходы на ГСМ, ремонт компания возьмет на себя. А сотруднику будет перечисляться только компенсация, положенная по нормативу.

Автомобиль является собственностью сотрудника. Ответ Законодательство не содержит запретов на подобные условия в соглашении об использовании личного автомобиля сотрудника в служебных целях.

11 п. 1 ст. 264, пп. 12 п. 1 ст. 346.16 НК РФ, п. 1 Постановления Правительства N 92): — до 2000 куб. см включительно 1200 руб. в месяц — свыше 2000 куб.

см. 1500 руб. в месяц Сумма, которую можно учесть в расходах при использовании грузового автомобиля работника, законом не ограничена. Учесть расходы на ГСМ полностью возможно, только если заключить с сотрудником договор аренды.

- (67 kB)

- (159 kB)

- (73 kB)

- (42 kB)

- (41 kB)

- Генеральный директор организации использует личный легковой автомобиль в служебных целях ежедневно. Какой договор аренды….

- Добрый день!

У нас вопрос следующего характера.

(договор….

Можно ли частично списать убыток от угона авто и как все это показать в декларации?

2 031 Назад Вперед

Компенсации за использование личного авто сотрудника

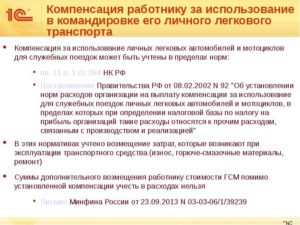

Налоговый кодекс устанавливает, что к прочим расходам, связанным с производством и реализацией, относятся расходы на содержание служебного транспорта (автомобильного, железнодорожного, воздушного и иных видов) (подп.

11 п. 1 ст. 264 НК РФ). Расходы на компенсацию за использование для служебных поездок личных легковых автомобилей и мотоциклов учитываются в пределах норм, установленных Правительством РФ (пост.

Правительства РФ от 08.02.2002 № 92 (далее — Постановление № 92)), и составляют в месяц:

- для легковых автомобилей с рабочим объемом двигателя свыше 2000 куб. см — 1500 рублей;

- для легковых автомобилей с рабочим объемом двигателя до 2000 куб. см включительно — 1200 рублей;

- для мотоциклов — 600 рублей.

Понятно, что указанные суммы незначительны.

Так, если считать, что они включают в себя расходы на ГСМ, то компенсация в размере 1200 рублей при средней

Учет оплаты топлива для личных автомобилей сотрудников

В конце «рабочего» периода нужно снова снять показание спидометра и еще раз зафиксировать в путевом листе.

После чего сотрудник должен сдать путевой лист в бухгалтерию. Далее бухгалтер высчитывает, сколько километров проехал автомобиль в течение «рабочего» периода, и полученную цифру умножает на установленную норму. В итоге получается количество топлива, израсходованного на нужды компании.

При использовании этого метода надо учесть две важных детали. Первая – продумать и закрепить в приказе или распоряжении директора, какие моменты времени являются началом и окончанием «рабочего» периода. Если водитель трудится с понедельника по пятницу, то проще всего установить, что служебные поездки начинаются в понедельник утром и заканчиваются в пятницу вечером.

Но тогда дорога из дома до офиса и обратно будет считаться служебной поездкой. Возможен и другой вариант – выписывать путевые листы ежедневно, и не учитывать в них перемещение от работы до дома и от дома до работы.

Компенсация за использование личного автомобиля в служебных целях для налога на прибыль

1 ст. 264 НК РФ, предусматривающего возможность учета в расходах затрат на содержание служебного транспорта? Судьи считают: можно, если расходы обоснованы и имеют производственную направленность.

Например, положительное для налогоплательщика решение приняли арбитры Западно-Сибирского округа (постановление от 26.09.

2014 № А46-15928/2013), проанализировав заключенные с работниками договоры об использовании ими личного транспорта в служебных целях.

Как учитывать гсм при использовании личного автомобиля в командировке?

Использование транспорта в служебной командировке – это мобильность передвижения и оперативность выполнения поставленных перед сотрудником задач. Рассмотрим подробно, как происходит в командировке оплата такси или возмещение эксплуатации собственного автотранспорта.

Командировка на личном транспорте

Трудовое законодательство предусматривает возмещение расходов, понесенных работником в служебной командировке (ст. 167 Трудового Кодекса РФ). Использование собственного автомобиля в командировке – не исключение (ст. 188 ТК РФ). Для надлежащего оформления эксплуатации личного автотранспорта в служебных целях необходимо соблюсти некоторые формальности.

Обязательным является оформление приказа о направлении работника в командировку и путевого листа. Служебная записка не является подтверждением использования автомобиля в командировке, она может лишь определять ее продолжительность.

Путевой лист – основной документ, подтверждающий факт использования личного транспорта в служебных целях и целевой расход горюче-смазочных материалов (ГСМ). Подтверждение затрат на ГСМ производится чеками с автозаправочных станций (АЗС).

Приказ оформляется в произвольной форме, либо по унифицированному образцу Т9 или Т9А. Форма Т9А предназначена для направления в командировку группы сотрудников.

Приказ должен содержать информацию о том, что в ходе командировки будет использован личный автотранспорт сотрудника, также должен быть определен порядок возмещения затрат на эксплуатацию автомобиля и указана структура компенсационных выплат.

Структура выплат определяется договоренностью между работодателем и сотрудником и может быть приблизительно следующей:

- амортизация транспортного средства;

- затраты на ГСМ;

- текущее техническое обслуживание;

- возможный внеплановый ремонт.

Прочие документы, такие как служебное задание, командировочное удостоверение и отчет о командировке, в 2021 году не являются обязательными, их оформление может быть регламентировано только внутренними нормативными актами организации. О том, как документально оформляется командировка, читайте в этой статье https://otdelkadrov.online/6638-dokumenty-dlya-oformleniya-odnodnevnoi-komandiroi-komandiroi-v-vyhodnye-dni

Оформление путевого листа

Путевой лист – это документ установленного образца. Может использоваться форма, разработанная непосредственно в компании, или образец, утвержденный Госкомстатом (ныне Росстат) Постановлением №78 от 28.11.1997 года.

Путевой лист обязательно должен содержать следующие позиции:

- реквизиты документа: название и номер;

- срок действия;

- данные владельца автомобиля и данные водителя машины (если это разные лица):

- фамилию, имя, отчество,

- паспортные данные;

- сведения об используемом транспортном средстве:

- государственный номер,

- реквизиты паспорта транспортного средства (ПТС)

Возмещение затрат за эксплуатацию личного автомобиля

Суточные в командировке рассчитываются с того дня, когда фактически началась командировка и включают в себя выходные и праздничные дни. Даже если сотрудник выехал в 23.55 в воскресенье, этот день должен быть оплачен работодателем. Подробности — в этой статье